この記事では私の金融資産状況を公開します

私は2019年から米国連続増配株をメインに投資しているブロガーです。

- 2019年資産約200万円程度→2023年資産2000万円達成

- 2030年までに1億円貯めてセミリタイヤが目標

- 30代、妻、息子(4歳/1歳)と4人暮らし

- 投資歴:2019年~

- 投資額:約260万円/年

ブログで資産を公開する目的

私はサラリーマンで、2019年、30代から資産形成を始めました。

- 30代サラリーマン

- 妻、子供(4歳、1歳)の4人家族

- 世帯年収約900万円

- 一軒家住宅ローン支払い中(月12万5千円)

- 奨学金返済中(月3.0万円)(’23/9で一部完済して減ってもこの額です。。)

我が家は元々浪費家で、資産形成を始める’18~’19年頃まではほぼ貯金のみで200~300万円程度しかありませんでした。

投資歴が浅い方、またはこれから投資/資産運用を始めたいと考えている方に少しでも参考になればと思い、資産状況を公開しています。

※本記事では’23/12/20時点の金融資産額をまとめました

※不動産は除きます

[2023年12月の金融資産を公開]30代からの資産形成実例(4人家族サラリーマン)

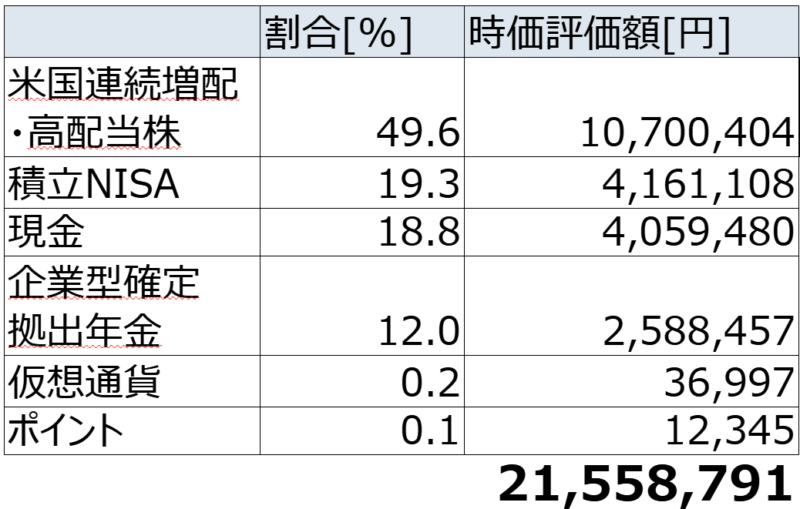

2023年12月20日時点の金融資産額は21,558,791円でした。

節目の2,000万円を突破することが出来ました。

今年は2,000万円を突破することが目標だったので、無事目標を達成できたのは良かったです。

ただし外国株の保有割合が高く、円安が進んだ効果もあるので注意しています。

米国は2024年に利下げを予定していますし、日本もマイナス金利政策の解除の可能性があるので、これまでの円安からやや円高方向に進む可能性があります。

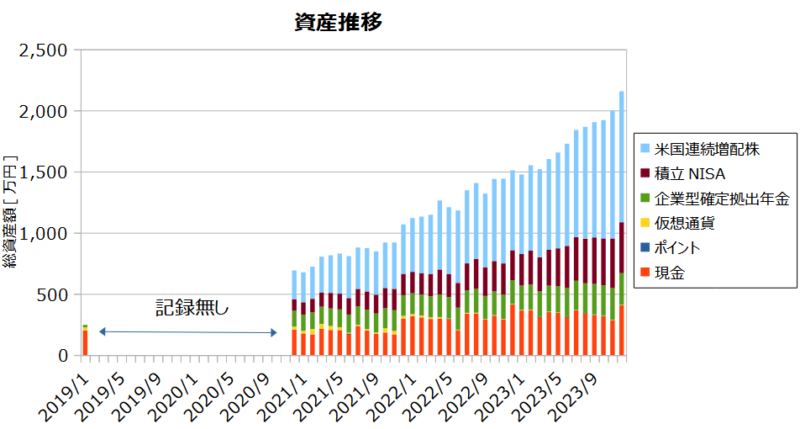

総資産の推移

凸凹はありますが、長期で見ると少しずつ右肩上がりで増えて、傾きも増加しています。

2019年初めに約200万円程度だった資産が、2023年末までで、4年で約10倍程度に増加しました。

少しずつでもいいので右肩上がりになってくれれば、心にゆとりを持って、倹約、投資に励むことが出来ます。

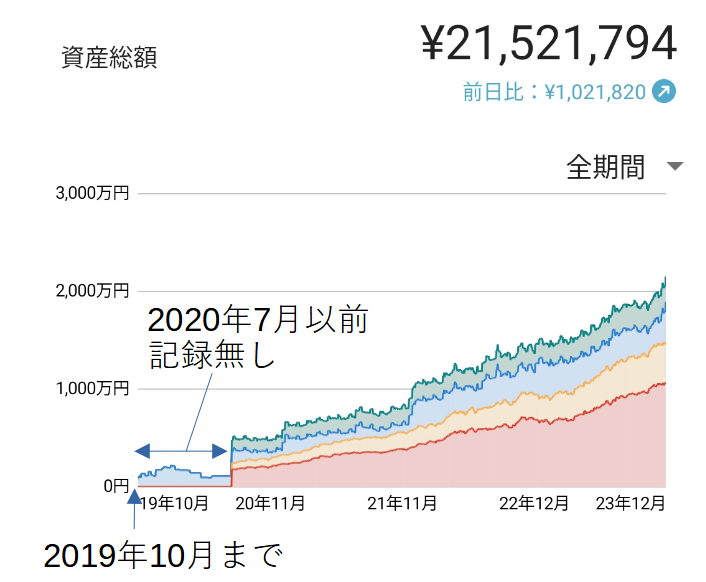

ちなみに同様の内容ですが、上記グラフ作成の元データとして使用したマネーフォワードの資産推移は以下です。

※2020年の7月以前の記録はありません(記録出来ていませんでした)

※2019年10月までの表示です。

※仮想通貨の金額は反映されていません。

それでは金融資産の内訳をご紹介します

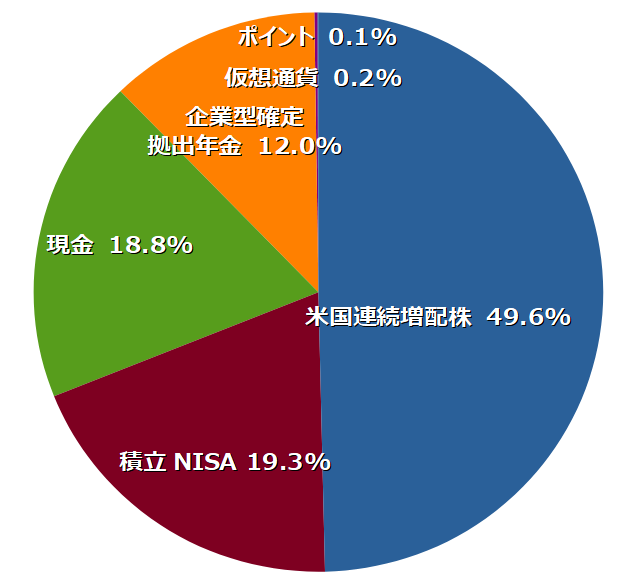

金融資産の内訳

米国連続増配株、積立NISA、企業型確定拠出年金はほとんどが株式で、株が資産の大半を占めています。

資産を増やすため、リスクは高めの状態です。

また現金の内の半分以上は暴落時に米国株を買い増す為の軍資金として毎月積み増しています。

資産の内、メインにしている米国連続増配銘柄についてもう少しご紹介します

米国連続増配株

米国連続増配株は、個別株を購入しています。

現在の時価評価額は10,700,404円(総資産の49.6%)です。

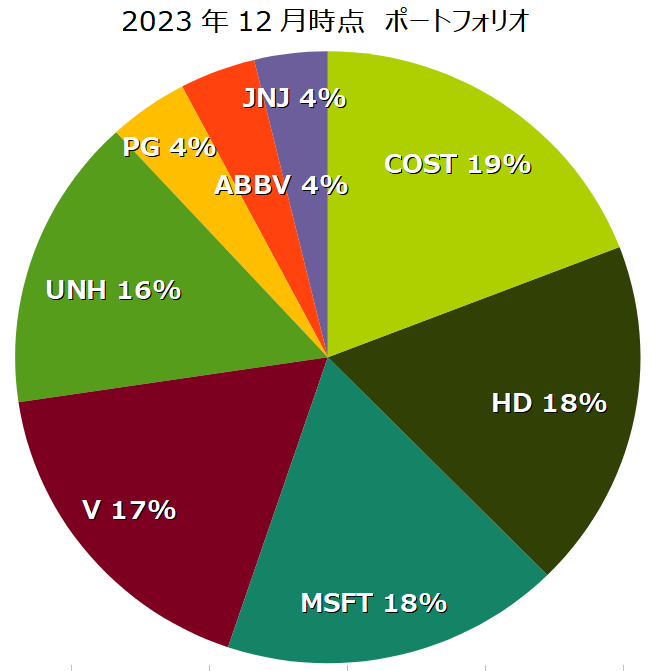

米国連続増配株のポートフォリオ

現状のポートフォリオは次の通りです。

’23年1月に銘柄の入れ替えを実施しました。

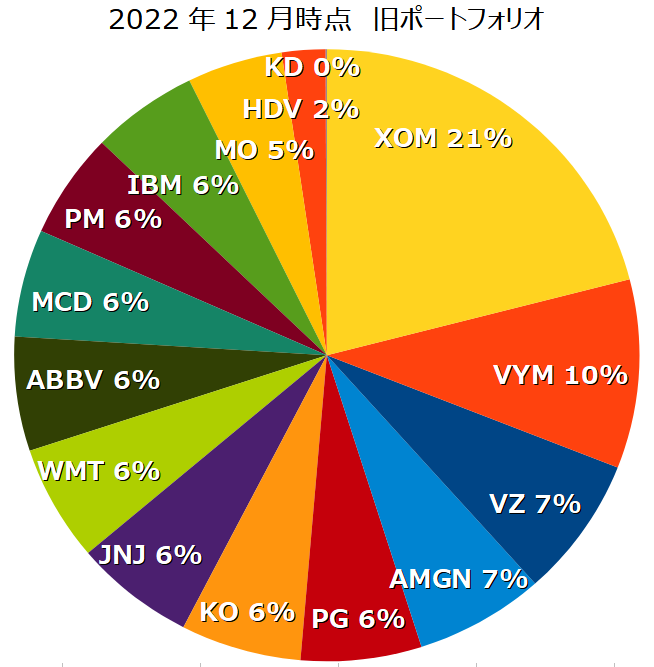

それまではどちらかというと高配当株の比率が高い状態でしたが、まだまだ私は資産形成(資産を増やしたい)段階なので、配当利回りを求めるよりも成長性も高い連続増配株にシフトしました。

以前のポートフォリオは以下です。

どんな考えで連続増配の成長株が良いと考えたかについては、以下の記事に連続増配株投資の始め方として基本的な考え方をまとめていますので、良ければご覧ください。

米国連続増配株の運用ルール

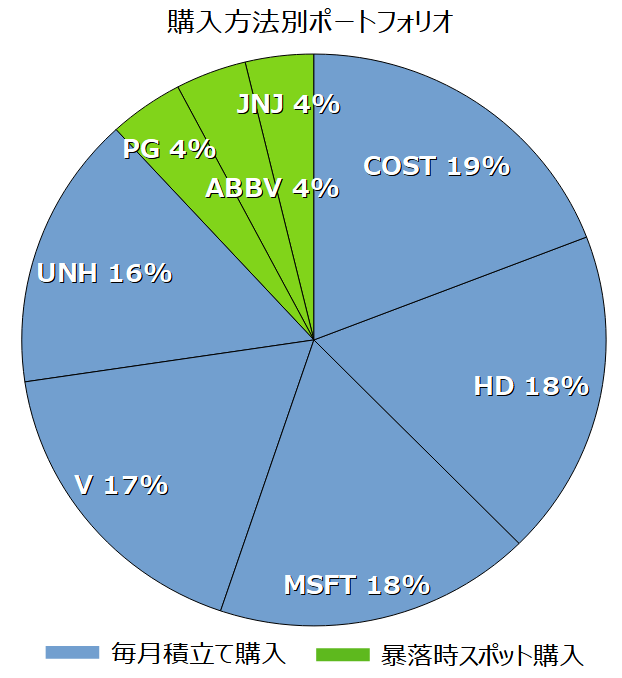

私は米国連続増配株ポートフォリオの銘柄を以下の2つのグループに層別して、それぞれルールを決めて運用しています。

2つのグループとは、「毎月積み立てする高成長銘柄」と、「暴落時スポット買いする配当利回りが高めの銘柄」です。

そのグループ分けを示すと以下のようになります。

上記のようにグループを分けてルールを変えることで、高成長銘柄の成長の取りこぼしを防ぎ、成長が緩やかだけど安定している銘柄は配当利回りを最大化することが出来ると考えています。

正解はないですが、自分で考え実践しています

今後の取り組み

次のような方針で今後も資産拡大を図っていきたいと考えています。

- 現金:暴落時のスポット購入用に200万円程度を確保。それ以外はぎりぎりまで投資

- 米国連続増配株:自分で決めたルールで運用を継続

- 企業型確定拠出年金、積立NISA:現在のまま積立てを継続

積立てNISAは考えなくても勝手に積み立ててくれるので楽ですが、個別株はしっかり管理が必要なので、難しいですが投資の面白みがありますね。

米国連続増配株は運用ルールも自分で考えて決めて実践しているので、結果に対して納得感があります。

また、昨年までは生活防衛資金としての現金確保をしようとしていましたが、中止しています。

株式はすぐに現金化することも可能なので、何かあっても株を売って対応することは可能だと判断しました。

それよりも現金比率を最小にし、ぎりぎりまで投資して、資産の最大化を狙います。

ただし、資産の最大化に貢献する暴落時のスポット購入費用のみは確保しています。

また、新NISAの購入銘柄も現在の延長線上で考えていますが、別記事で紹介予定です。

まとめ

- 2023年12月の総資産額は21,558,791円(投資開始2019年頃から約10倍程度に成長)

- 保有資産のメインは米国連続増配株

- 今後も方針は変えず、資産運用を継続

我が家は元々浪費家で、資産形成を始める’18~’19年頃まではほぼ貯金のみで200~300万円程度しかありませんでした。

そこから支出の見直し、投資のスタートを切ることで、資産が順調に増加しています。

投資歴が浅い方、またはこれから投資/資産運用を始めたいと考えている方に少しでも参考になればと思い、資産状況を公開しています。

これからも日々勉強、挑戦を続けていき、その過程を発信することで少しでも誰かの役に立てればと思います。

最後までご覧頂きありがとうございました!

投資を始めてみたくなった!

でも何からどうやって始めたらいいの??

もしこんな風に思った方がいれば、以下の記事が参考になるかと思いますので、良ければご覧下さい。

コメント