米国の連続増配、高配当株投資を始めて配当をもらえたけど、なにやら二重で課税されてるの?

確定申告で取り戻せる?

よくわからんし教えて~

この記事ではこういった疑問にお答えします

「外国税額控除」とは日本に居住している人が、外国で所得を得て税金を納めた場合に利用できる制度です。

外国で得た所得は日本でも所得税を課されるため、二重課税を防ぐ目的で設けられています。

外国税額控除を受けるためには確定申告書が必要ですので、今回は外国税額控除についての解説と、e-Taxを利用した確定申告の方法を実際の申請画面の画像付きでわかりやすく解説します。

とくに米国株で配当を得た人は必見です。

- 外国税額控除とは

- 2024年申告分からの変更点

- e-Taxを利用した外国税額控除、確定申告のやり方(申請画面の画像付きで解説)

私は2019年から米国連続増配株をメインに投資しています

- 2019年金融資産約200万円程度→2023年 2000万円達成

- 1億円貯めてセミリタイヤが目標

- 30代、妻、息子(4歳/1歳)と4人暮らし

外国税額控除とは

米国株の配当金は二重課税されている

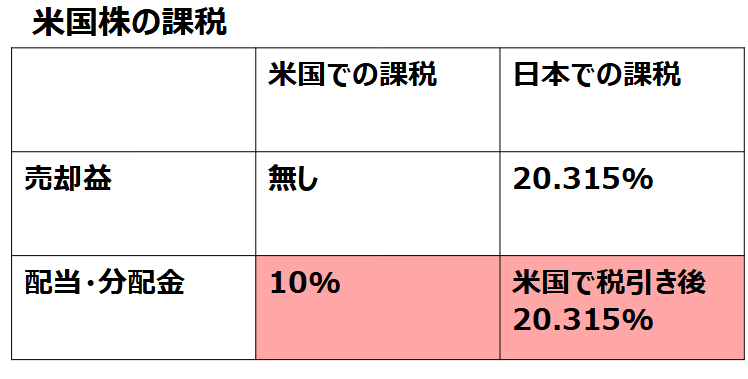

米国株の配当金は、上記のように米国現地での課税後、さらに日本での課税もされ、二重で課税されてしまいます。

日本株の配当金では日本での課税(同様に20.315%)のみなので、米国での課税分余計に税金を取られてしまうことになります。

その二重で課税している米国現地での課税分を還元しましょうというのが外国税額控除という仕組みです。

※ちなみに20.315%の内訳は以下です。

国税15%

地方税5%

復興特別所得税0.315% ※2037年まで

外国税額控除で二重課税の一部を取り戻すことが可能

上記のように、確定申告で外国税額控除をすることで米国で徴収された10%分の課税を取り戻すことが出来ます。

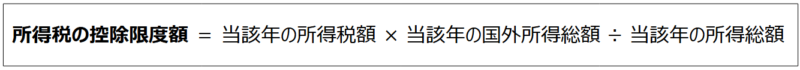

ただし税額控除で取り戻せる金額は、年収から決まる所得税の額によって上限が決められ、以下の計算式で求められます。

このように必ずしも外国課税分の100%を取り戻せるわけではありませんが、米国株投資で配当金を得ている方は、少しでも余分に払っている税金を取り戻す為に外国税額控除することをおすすめします。

詳しくは「国税庁のH.P.」にも計算方法が記載されていますので、必要に応じてご覧ください。

2024年申告分からの変更点

これまでは、株式の配当等の収入に関する「申告不要制度」が選択出来ました。

所得税では申告するけど、住民税は申告しない、という風に分けることが出来たんです。(その方がお得になる場合が多かったため)

しかし、令和4年度の税制改正の影響により、令和5年分の所得税の確定申告から「申告不要制度」が選択できなくなりました。

以前は、所得税と個人住民税で異なる課税方式を選択することが可能でしたが、公平性を考慮し、一体として設計された金融所得課税の方針に基づき、この改正が行われました。

2024年の確定申告から、所得税と個人住民税で異なる課税方式を選択することはできなくなった

二重課税を取り戻せるならやりたい!

具体的にはどうしたらいいの?

では外国税額控除の確定申告の具体的なやり方を解説します

e-Taxを利用した外国税額控除、確定申告のやり方(申請画面の画像付きで解説)

e-Taxを利用した確定申告の流れは以下の通りです。

- 事前準備

- 基本情報の入力

- 給与所得の入力

- 配当所得(今回は米国株の配当金)の入力

- ふるさと納税額の入力

- 外国税額控除(米国現地課税)

- 結果の確認、還付金振込先の入力、データ送信

順番に解説していきます

事前準備

必要なものは以下の3点があります。

- マイナンバーカード:マイナンバーカードを利用した申告をする場合(なくても可能です)

- 源泉徴収票

- 特定口座年間取引報告書:証券会社で配当金の受取等をした場合(証券口座のページで入手できます)

- ふるさと納税寄附金情報:ふるさと納税をしている場合

ワンストップ特例制度を使っているから、確定申告でふるさと納税分の入力はいらないんじゃないの?

確定申告をする場合、ふるさと納税のワンストップ特例制度は使えなくなります!

ワンストップ特例はあくまでも確定申告自体をしない人向けの制度なので、注意が必要です。

確定申告画面でしっかり入力しましょう。

基本情報の入力

まず国税庁の「e-Tax専用ページ」に入ります。

上側選択肢の内、「個人の方」を選択します。

「確定申告書等の作成はこちら」をクリック

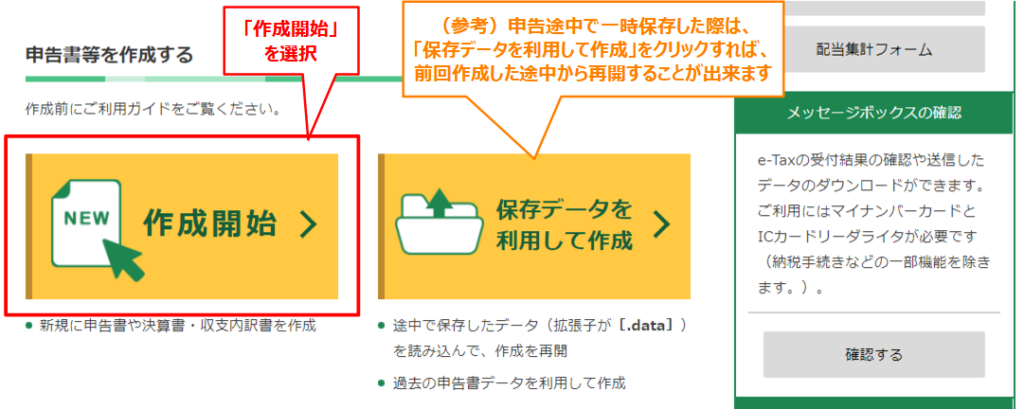

「作成開始」をクリック

※(参考)このあと申告書を作成している途中で一時保存した際は、上記ページの「保存データを利用して作成」をクリックし、保存していたデータを読み込めば、前回作成した途中から再開することが出来ます。

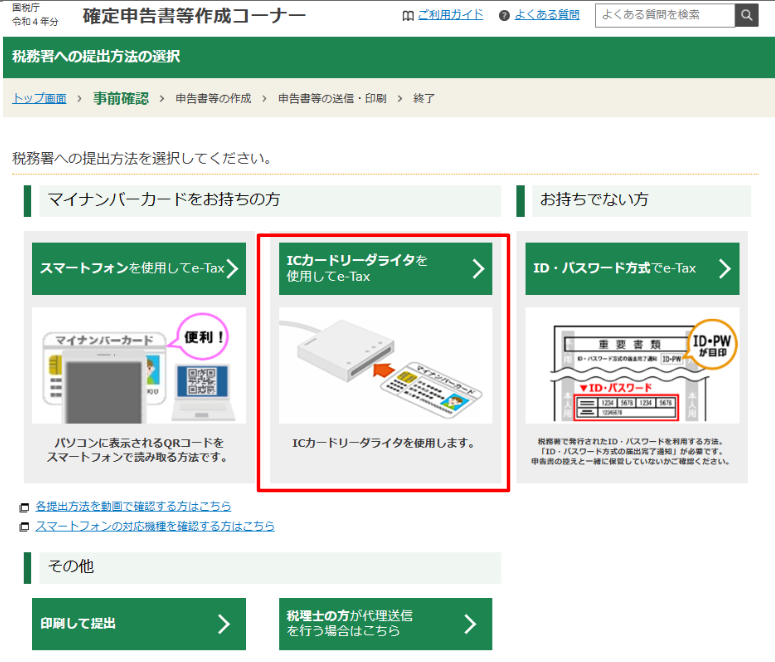

税務署への提出方法を選択します。

マイナンバーカードをお持ちでない方は、「ID・パスワード方式(税務署で発行されたID・パスワードを利用する方法)」や、「印刷して提出」もあります。

みなさんのご都合に合った方法を選択してください。

確定申告本編のところは提出方法による差は無いので、心配する必要はありません。

今回はマイナンバーカードをICカードリーダライタで読み込む方法で申告します。

「利用規約に同意して次へ」をクリック

「税務署で受け取ったID、パスワード」をここで入力します。

申告したい対象年度をクリック

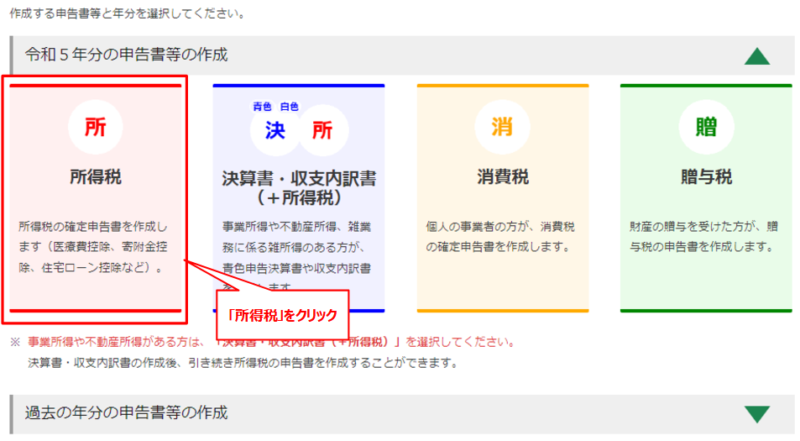

すると申告書等の種類が表示されるので、今回は「所得税」をクリック

今回はマイナポータルと連携しないで申告書等を作成します。

※マイナポータルと各金融機関などを事前連携すると、必要な情報を自動で吸い上げてくれて手間が省けますが、現状は「連携先が少ない」、「事前連携の作業が手間」というのが実情のようです。

利用規約に同意して次へ

マイナンバーカードを読み取り、パスワードの入力をします。

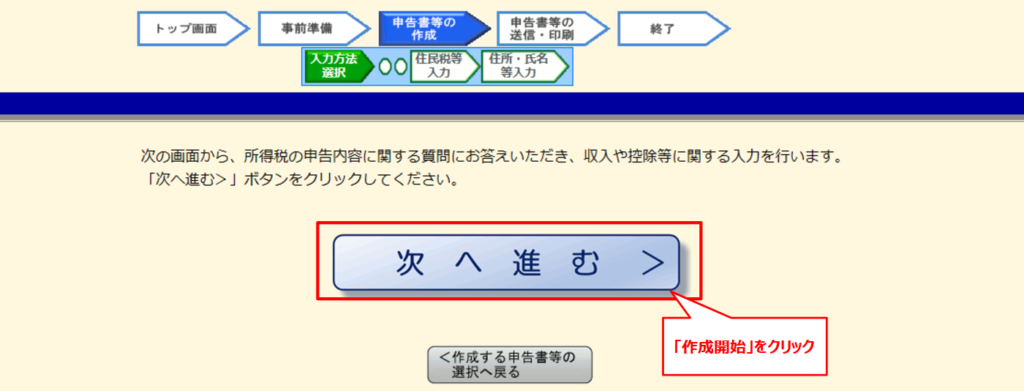

次へ進む

今回の条件では上記を選択

これで基本情報の入力は完了です

続いて給与所得の入力をしていきます

給与所得の入力

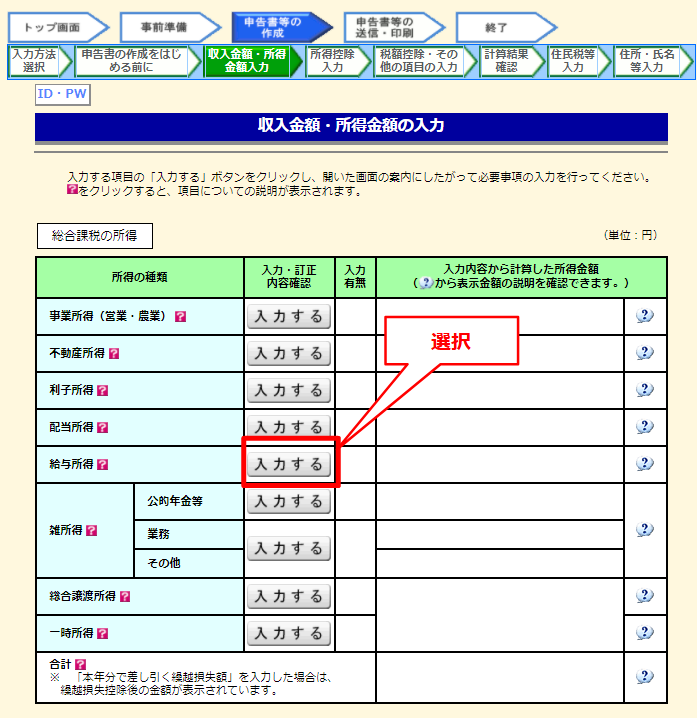

まずは給与所得の入力をしていきます。

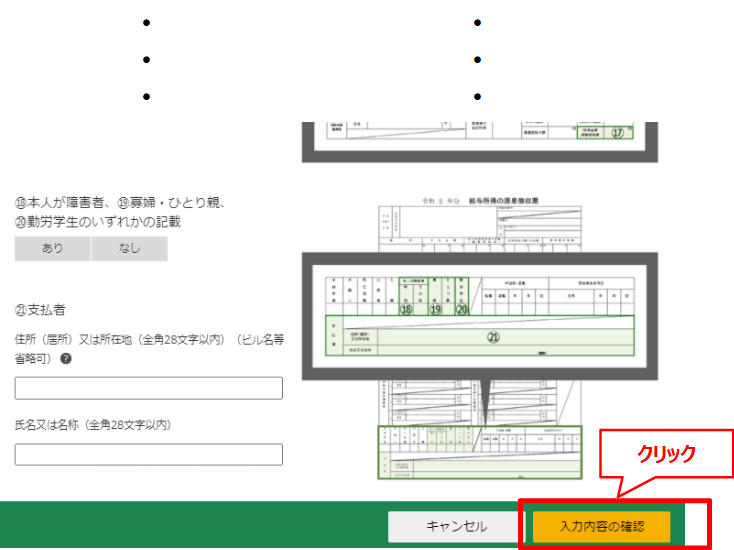

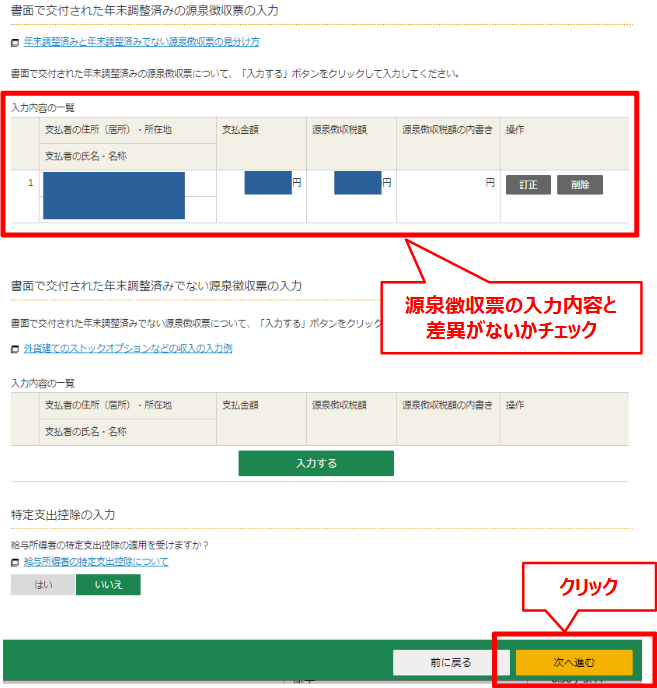

会社員の方は年末調整をされているので、「書面で交付された年末調整炭の源泉徴収票の入力」を選択

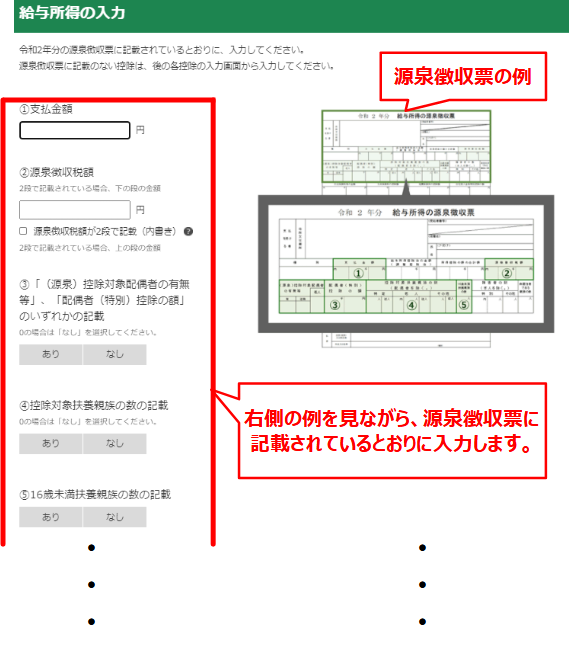

右側に表示されている源泉徴収票の例を見ながら、ご自身の源泉徴収票の数値を確認し、各項目に入力していきます。

源泉徴収票のどこを見ればいいか絵で示してくれているのでわかりやすいです。

最後まで入力出来たら、右下「入力内容の確認」をクリック

源泉徴収票の入力内容と差異がないかチェックし、問題なければ右下次へをクリック

これで給与所得の入力は完了です。

簡単ですね!!

続いて配当所得の入力をしていきます

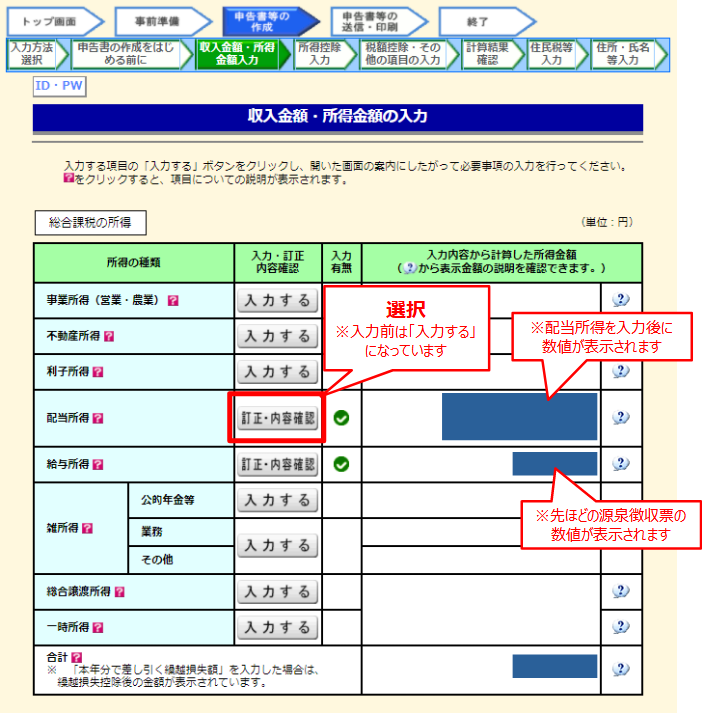

配当所得(今回は米国株の配当金)の入力

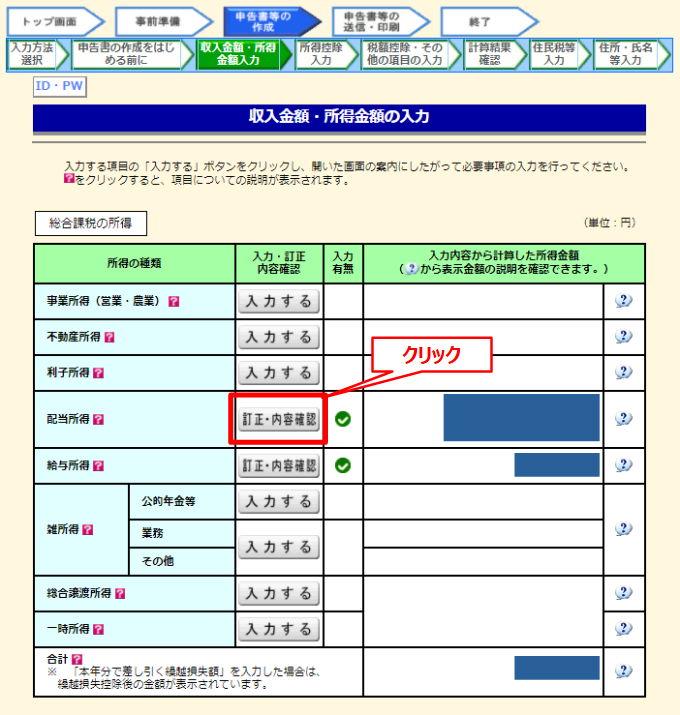

「配当所得」の欄を入力していきます(※上記画面は配当所得も入力後の画面を使用しています)

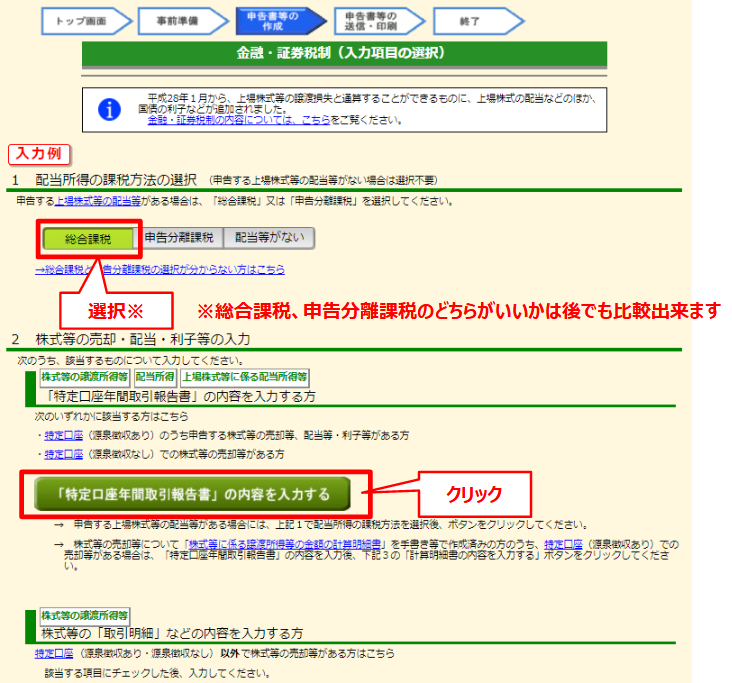

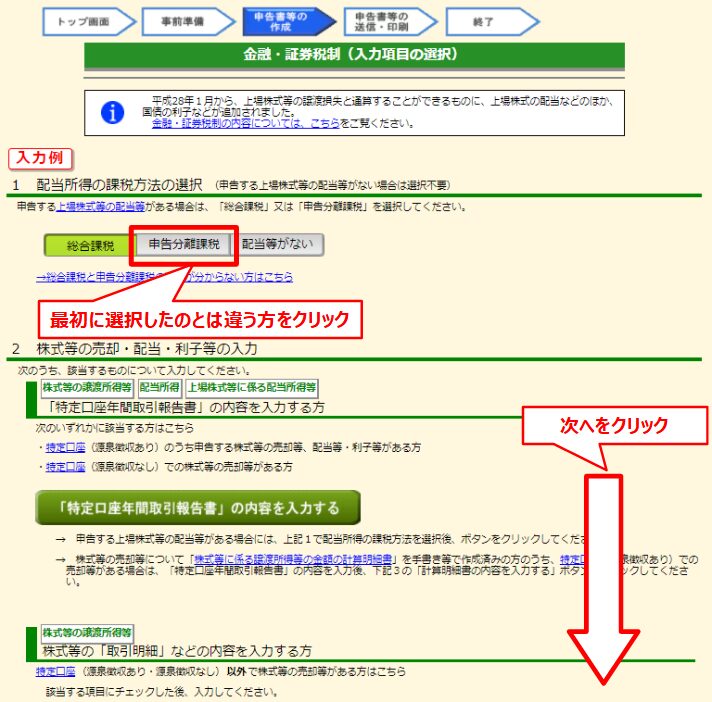

今回は「総合課税」を選択

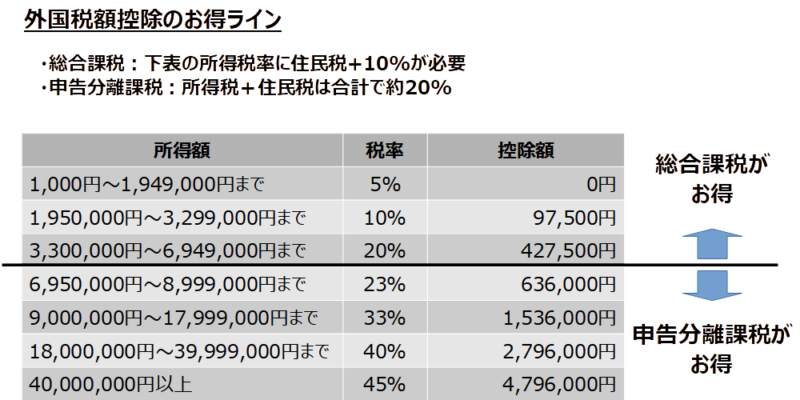

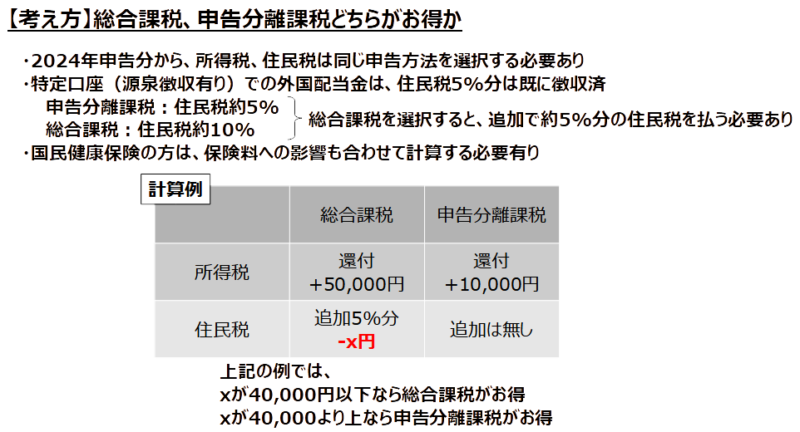

所得額に応じて、総合課税、申告分離課税のどちらがお得になるかは、所得額によりますので、以下を参考に選んでみましょう。

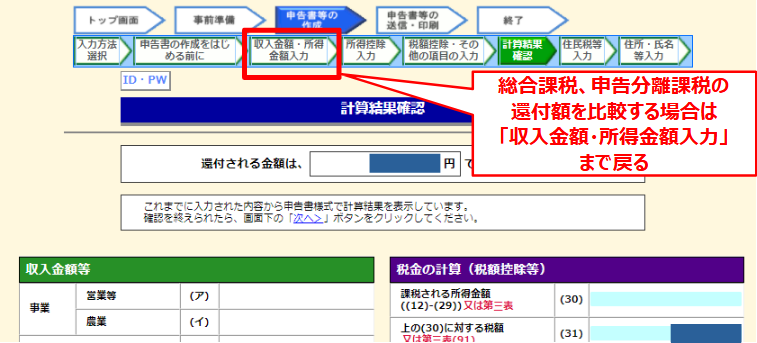

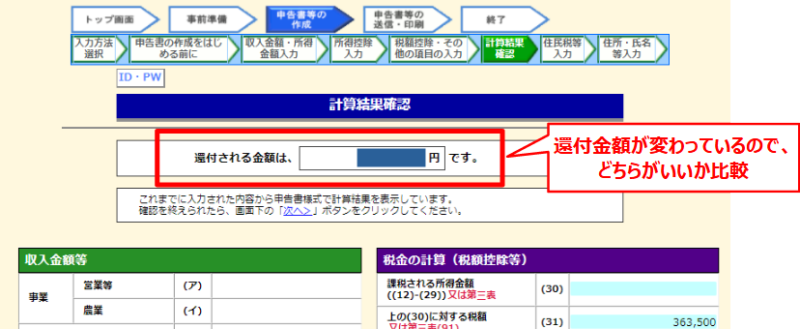

迷う場合は、どちらかで一通り入力して確定申告後半に出てくる還付金額を確認した後、もう一方のパターンでの還付金額も確認して見比べてみて下さい。(記事の後半で詳細を説明しています)

<注意点>

- 国内株の配当金になると、所得額が6,950,000円以上が境界になります。

- 年収ではなく「所得額」なので、注意してください。

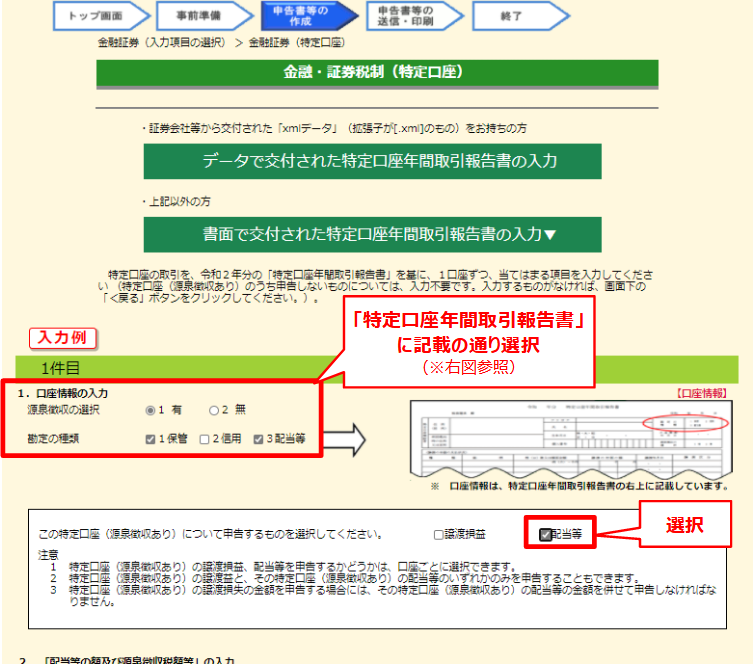

また今回は特定口座(源泉徴収有り)の条件なので、「特定口座年間取引報告書」の内容を入力します。

「特定口座年間取引報告書」に記載の通りに口座情報を選択

「配当等」を選択

証券口座から、特定口座年間取引報告書をxmlデータでダウンロードできる方は、上記の「データで交付された特定口座年間取引報告書の入力」を選択し、データの読み込みをすることをお勧めします。

ほとんどの項目を自動で入力してくれるので、手間が格段に省けますよ

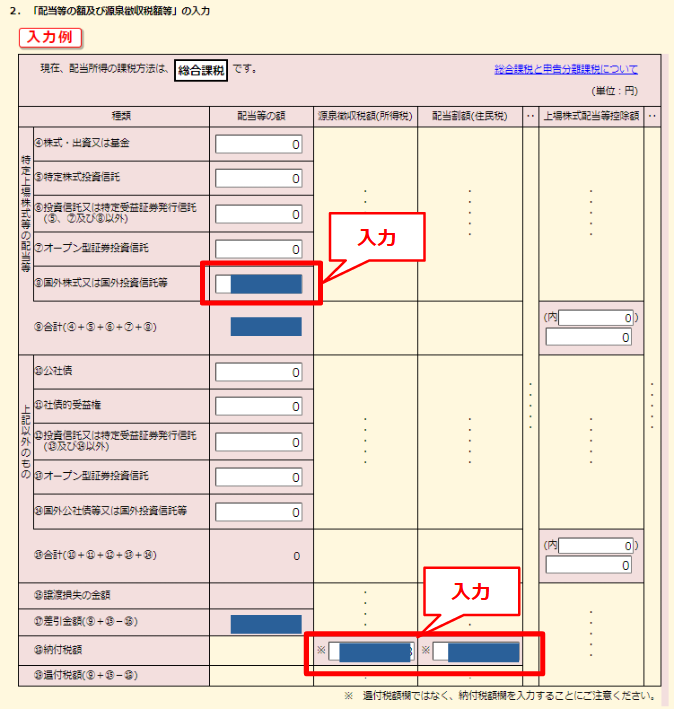

年間取引報告書に記載の通りに、配当総額、国内所得税、住民税を記入

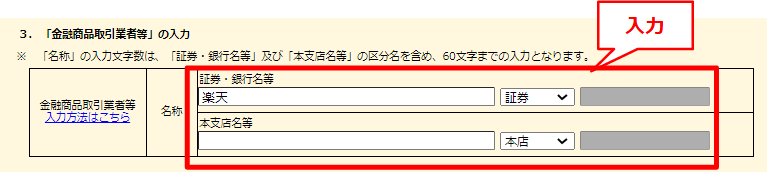

ご利用の証券会社情報を入力

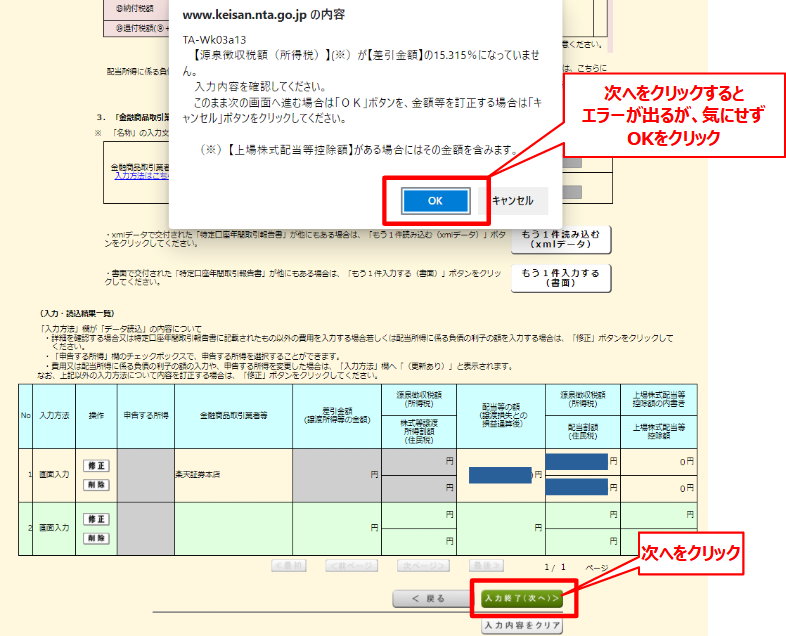

右下の次へをクリックするとエラーが出ますが、気にせずOKをクリック

外国税について記載していないからで、このあと入力するので問題ありません

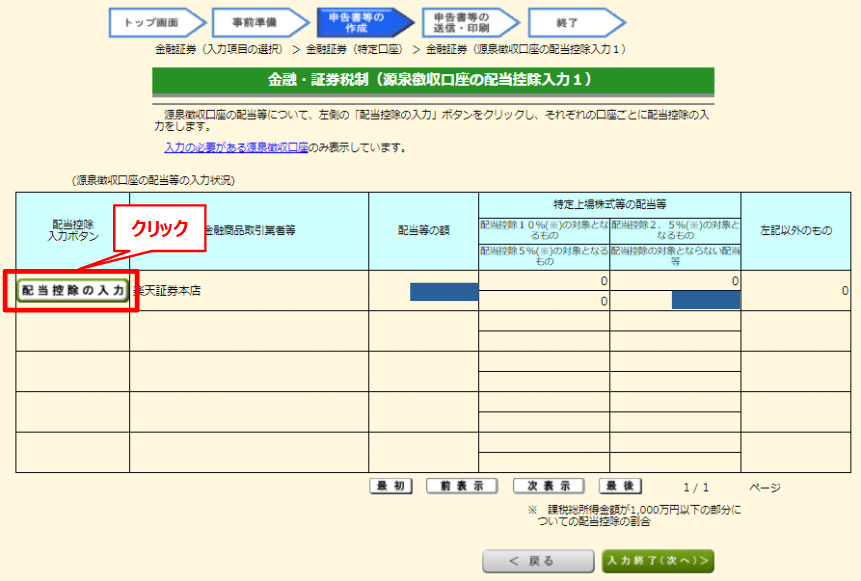

配当控除の入力をクリック

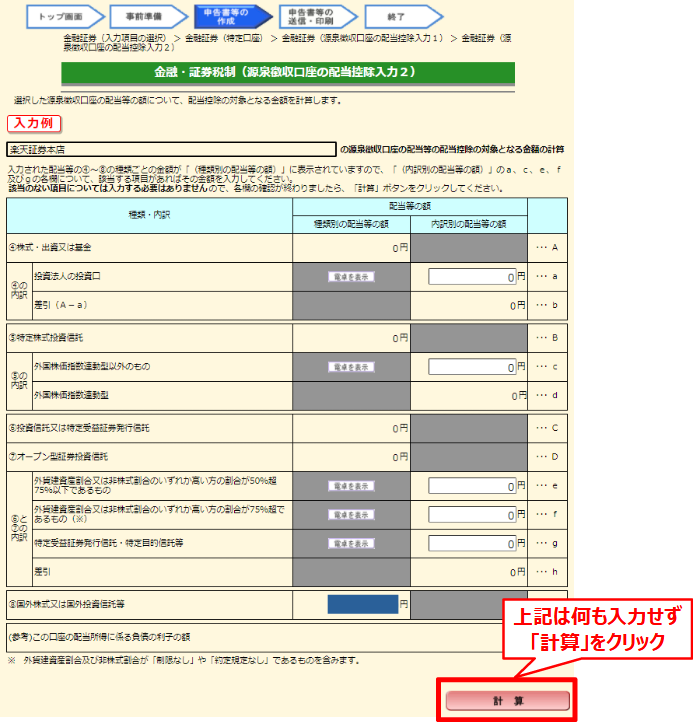

数値は何も入力せず、「計算」をクリック

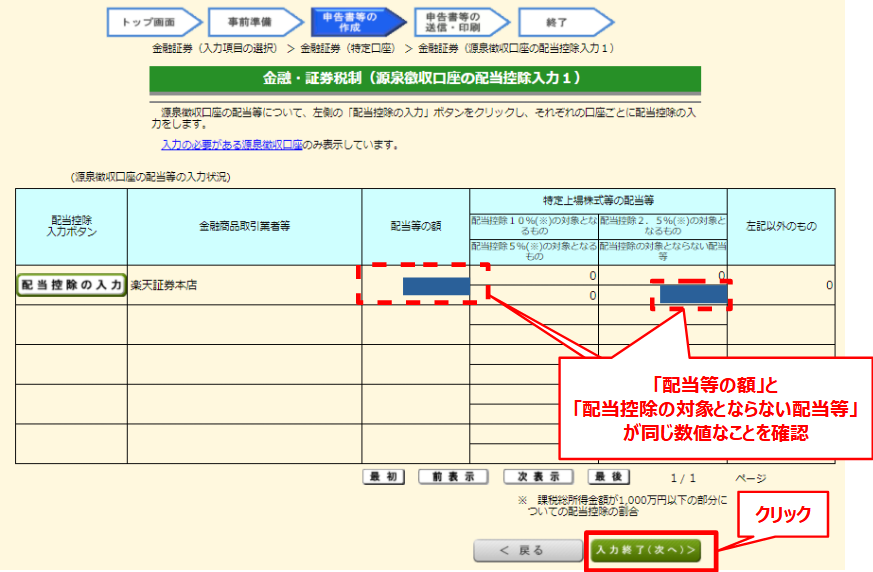

「配当等の額」と「配当控除の対象とならない配当等」が同じ数値なことを確認

問題なければ次へをクリック

これで配当所得(米国株版)の入力は完了です

続いてふるさと納税額の入力をしていきます

外国税額控除(米国現地課税)、ふるさと納税額の入力

まずふるさと納税の入力をします。

ふるさと納税をしていなければ右下の次へをクリックし、「5.外国税額控除(米国現地課税)の入力」に進んでください。

ふるさと納税をしている方は「寄附金控除」をクリック

ふるさと納税で寄附した内容を1件分ずつ入力します

入力した全件分の内容に問題がないことを確認し次へをクリック

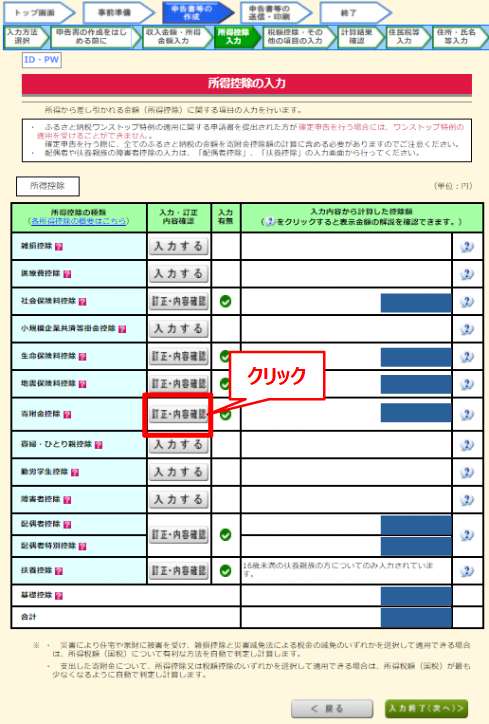

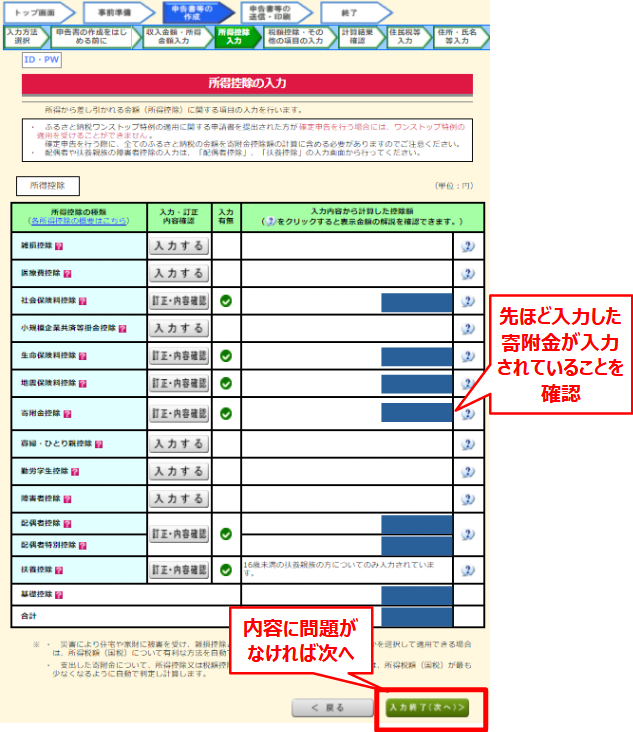

「寄附金控除」の欄に先ほど入力した額が入力されていることを確認し、問題がなければ次へ

これでふるさと納税額の入力は完了です

続いて外国税額控除の入力をしていきます

残りあと少しですよ!

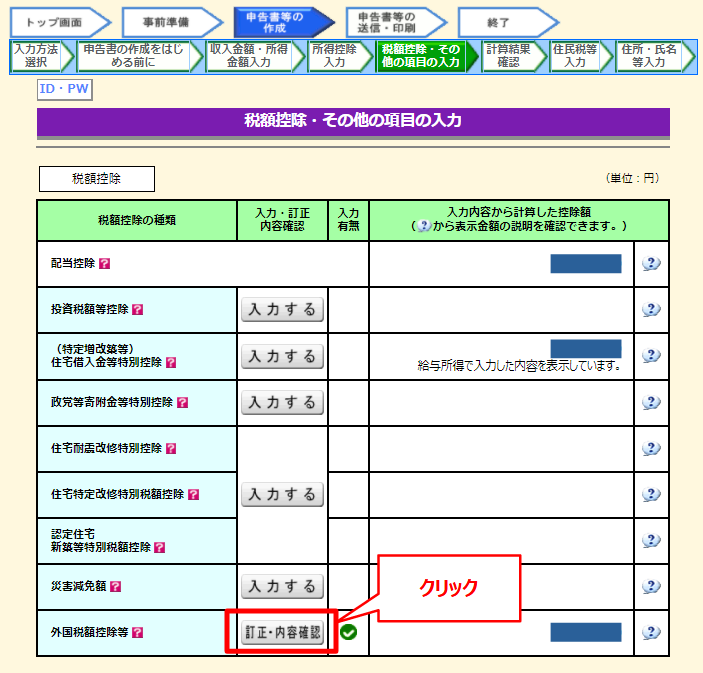

税額控除(米国現地課税)の入力

「外国税額控除等」欄をクリック

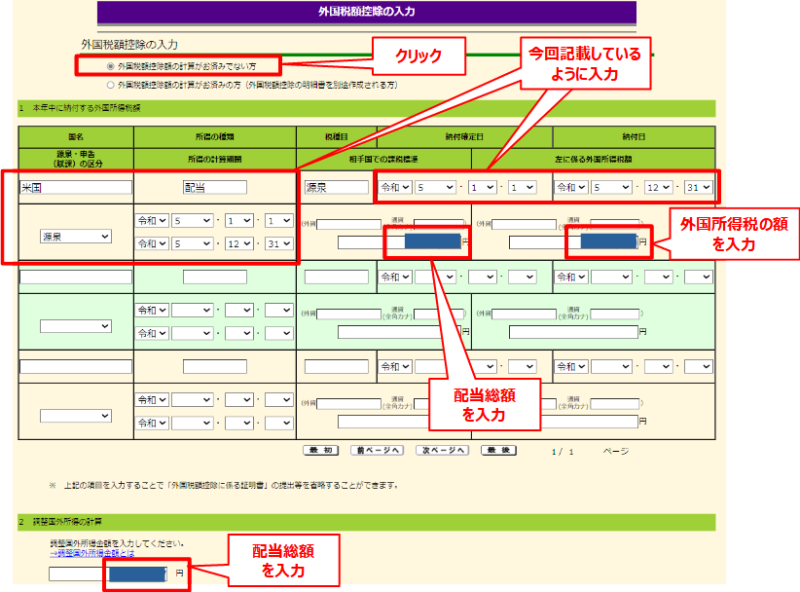

上図の箇所に、年間取引報告書に記載の配当総額、外国所得税の額を入力

日付等も上記のように入力(上記では令和2年の日付になっていますが、申告する年度の日付で記載してください)

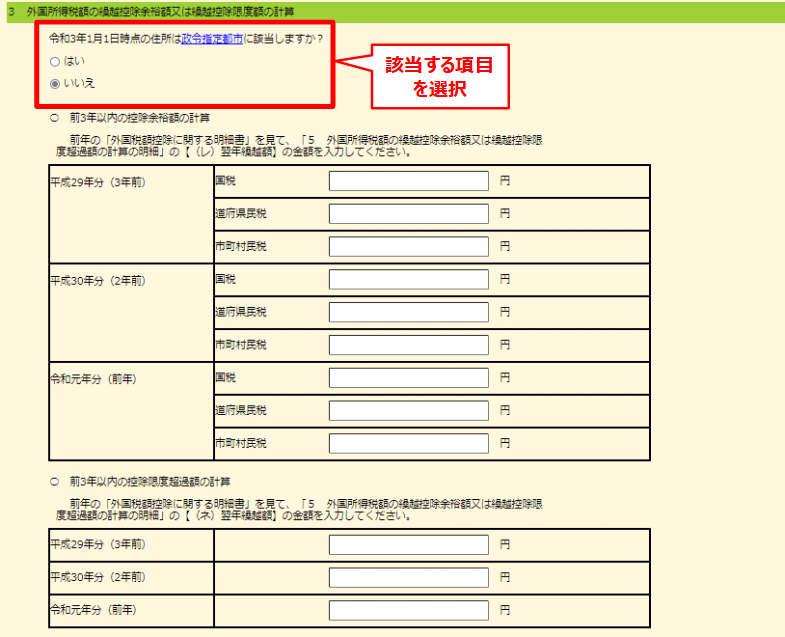

政令指定都市に該当するかを選択

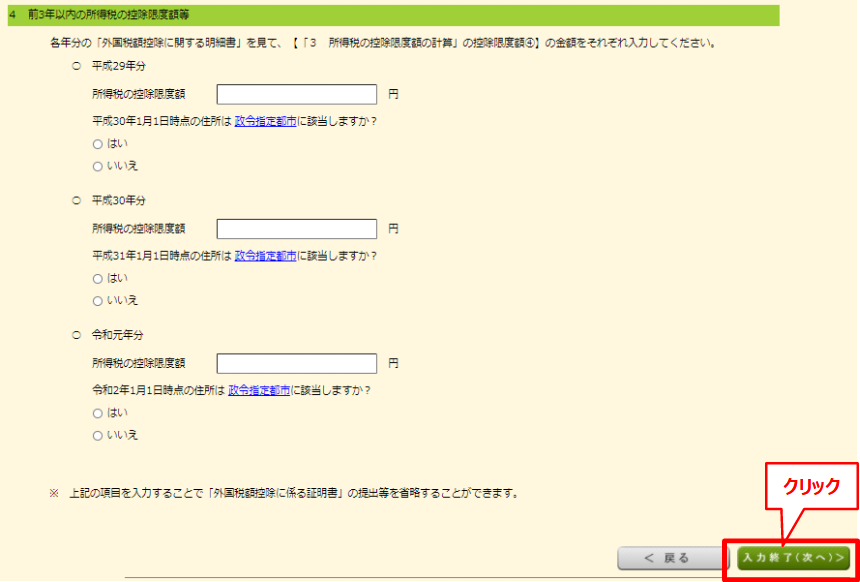

その下の項目は関係する内容のみ入力

関係なければ次へをクリック

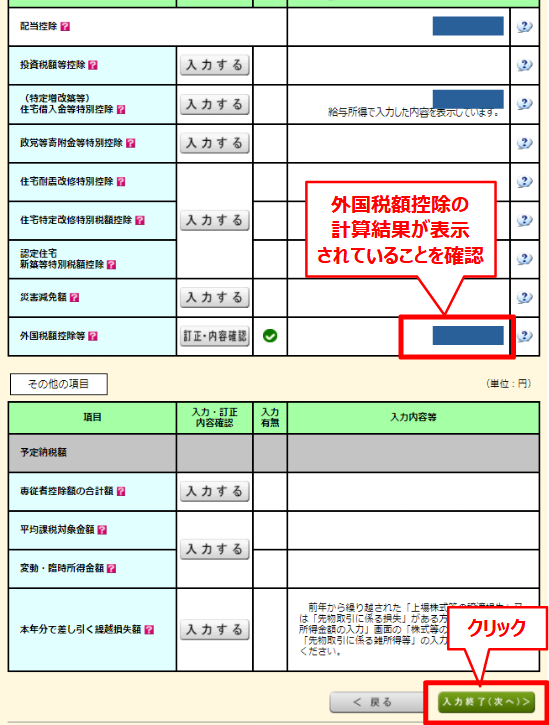

外国税額控除の計算結果が表示されていることを確認し、次へをクリック

これで外国税額控除の入力は完了です

最後に結果の確認、還付金振込先の入力、データ送信をします

もう終わる!がんばれ!!

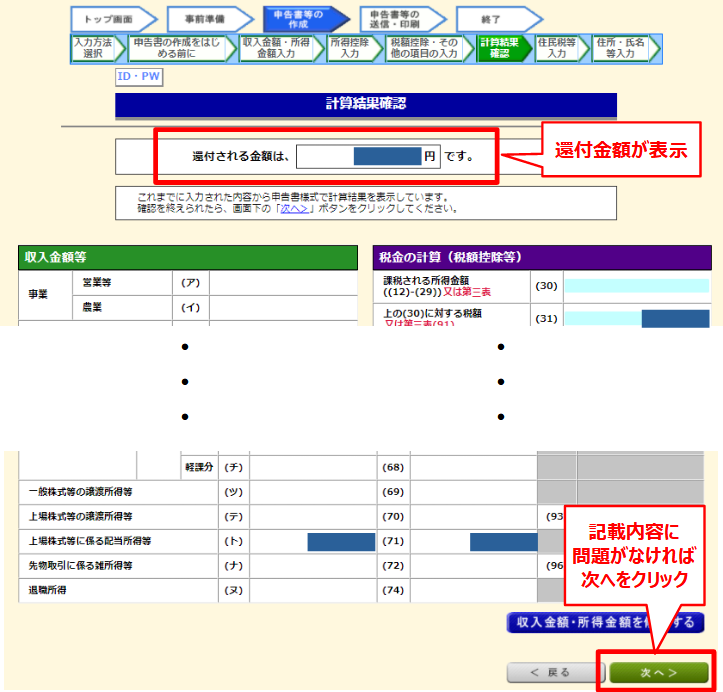

結果の確認、還付金振込先の入力、データ送信

配当所得のご説明のところで、所得額に応じた外国税額控除のお得になる境界線を紹介しました。

でも実際にどれくらい変わるのかを確認する方法をご紹介します。

まずは所得税が総合課税、申告分離課税のどちらでお得になるか以下の手順で比較ができるので、チェックしましょう。

どんどん次へをクリックしていき、還付金額の表示ページまで進みます。

所得税は総合課税、申告分離課税でそれぞれいくら還付されるかわかりましたね!

続いて、住民税の確認をする必要があります。

2024年申告分から所得税と住民税の申告方法を変えることが出来なくなったので、所得税と住民税セットで計算し、どちらがお得になるか確認する必要があります。

住民税は、「住民税の自動計算サイト」等で計算することが出来ます。

その上で以下の考え方で比較してみて下さい。

還付金額の確認、これまでの入力内容の確認をし、問題がなければ次へをクリック

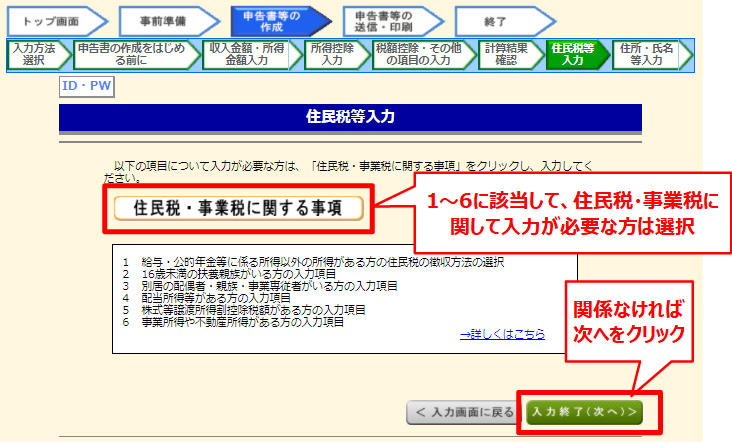

1~6に該当して、住民税・事業税に関して入力が必要な方は必要事項を入力

今回は関係ない(追加納税は無し)ため次へ

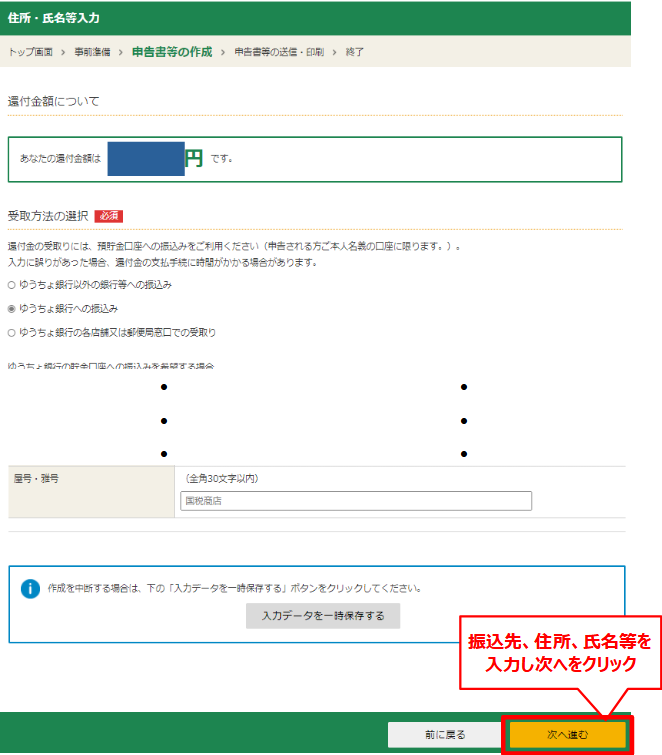

受け取る還付金の振込先、住所、氏名等必要事項を入力し、次へをクリック

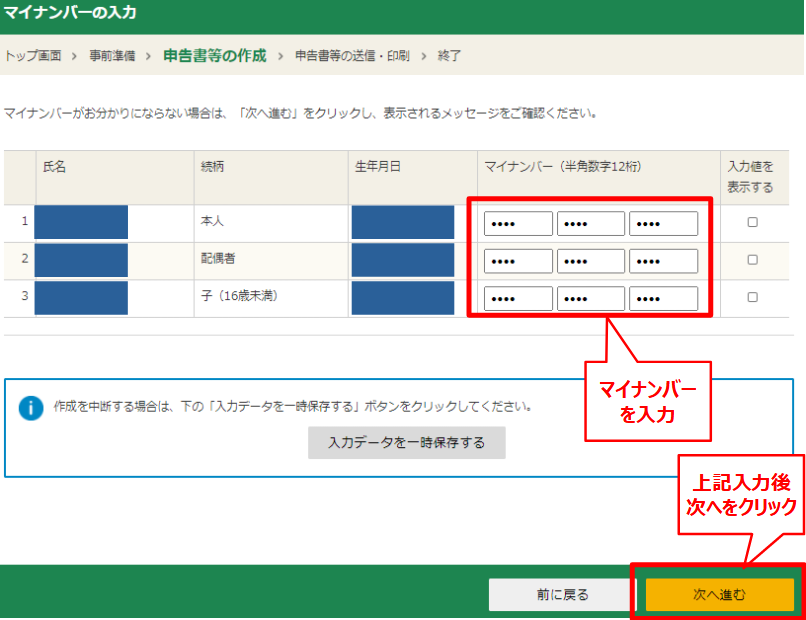

家族全員のマイナンバーを入力し、次へをクリック

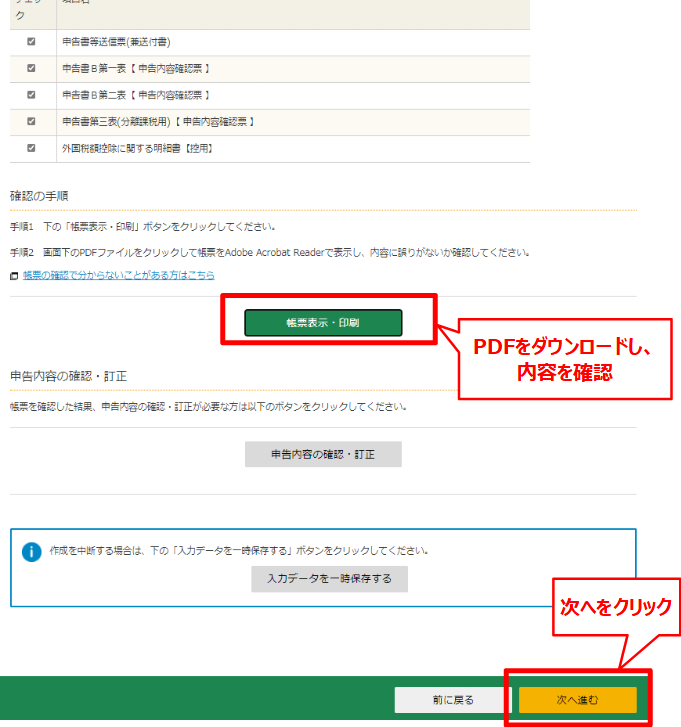

「帳票表示・印刷」で、申告内容のPDFをダウンロードすることが出来ます

内容を確認し、問題なければ次へをクリック

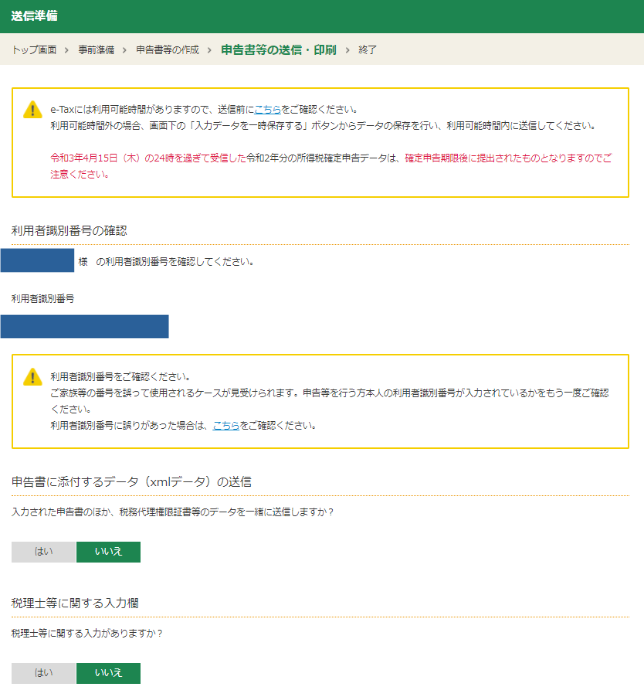

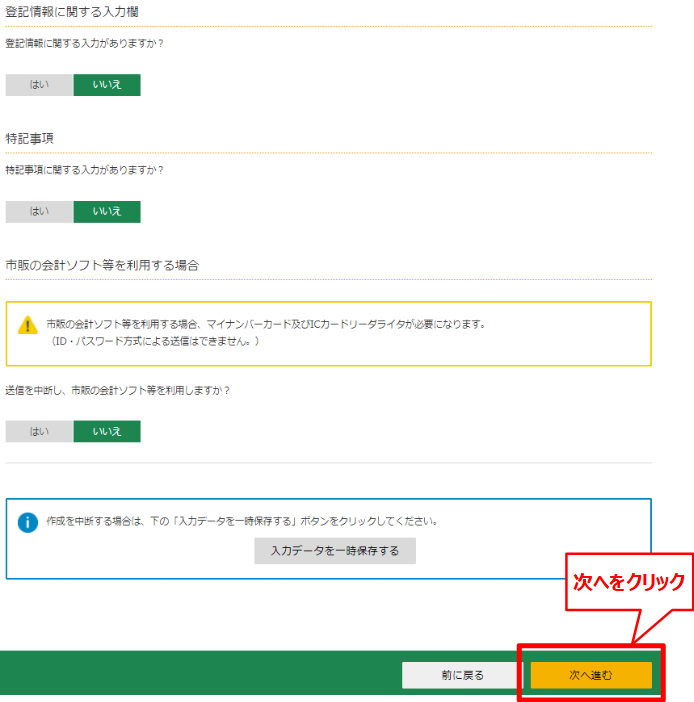

内容を確認し、問題なければ次へをクリック

特別なことがなければ、全ていいえのままで大丈夫です

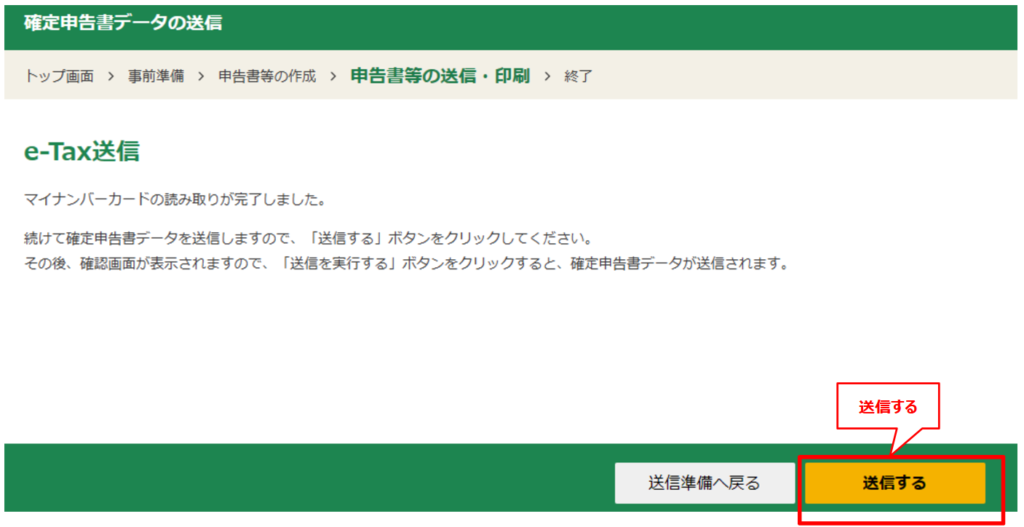

マイナンバーカードを利用して送信する場合は、マイナンバーカードを読み取ります。

最後に送信データをPDF でダウンロードすることが出来るので、あとで確認出来るように保存しておきましょう

お疲れさまでした!!!

まとめ

米国株の配当金は米国現地での課税後、さらに日本での課税もされ、二重で課税されてしまいます。

日本株の配当金では日本での課税(同様に20.315%)のみなので、米国での課税分余計に税金を取られてしまうことになります。

その二重で課税している米国現地での課税分を還元しましょうというのが外国税額控除という仕組みです。

確定申告をするだけで余分に払っている税金を取り戻すことが出来るので、米国株で配当金を受け取っている方はぜひやってみて下さい!

皆さんの投資活動に、少しでも役立てられれば嬉しいです。

最後までご覧頂きありがとうございました!

米国には配当王、配当貴族といった長期で連続増配を続ける優良銘柄が多数あります。

こういった優良銘柄を選定することで、長期で安定した配当を受け取ることも出来ますので、良ければ参考にしてみて下さい。

コメント