減配の心配が少ない連続増配株が知りたい

こんな方たちの参考になればと思います。

毎年連続で増配する連続増配年数が30年を超える企業は、日本では「花王」の一社のみです。

しかし米国には連続増配年数が30年どころか50年を超える銘柄がごろごろいています。

そんな多数の銘柄を称えて米国では「配当王」、「配当貴族」という称号を定義しています。

この記事では、そんな「配当王」、「配当貴族」を始めとする連続増配株に加え、ETFなどについても紹介します。

私は2019年から米国連続増配株をメインに投資しています

- 2019年資産約200万円程度→2023年資産2000万円達成

- 1億円貯めてセミリタイヤが目標

- 30代、妻、息子(4歳/1歳)と4人暮らし

米国の「配当王(連続増配年数50年以上)」銘柄のランキング

「配当王」とは、50年以上連続で増配を継続している銘柄のことです。

これだけの長期で増配を続ける為には安定した財務状況、高い株主還元意識が必要で、非常に優良な企業だと言えます。

米国株の配当王銘柄の連続増配年数ランキングは次の通りです。(’24.4.7時点)

※青色の銘柄名をクリックすると、個別の詳細情報を確認することが出来ます。

| セクター | 銘柄名 | ティッカー | 連続増配年数 | 配当利回り |

| 公益事業 | アメリカン・ステイツ・ウォーター | AWR | 70年 | 2.38% |

| 資本財 | ドーバー | DOV | 69年 | 1.15% |

| 公益事業 | ノースウェスト・ナチュラル・ガス | NWN | 68年 | 5.24% |

| 資本財 | パーカー・ハネフィン | PH | 68年 | 1.07% |

| 生活必需品 | プロクター・アンド・ギャンブル | PG | 68年 | 2.32% |

| 一般消費財 | ジェニュイン・パーツ | GPC | 68年 | 2.58% |

| 資本財 | エマソン・エレクトリック | EMR | 67年 | 1.85% |

| 資本財 | スリーエム | MMM | 66年 | 5.69% |

| 金融 | シンシナティ・ファイナンシャル | CINF | 64年 | 2.61% |

| 一般消費財 | ロウズ・カンパニーズ | LOW | 62年 | 1.73% |

| 生活必需品 | コカ・コーラ | KO | 62年 | 3.17% |

| ヘルスケア | ジョンソン・エンド・ジョンソン | JNJ | 62年 | 3.01% |

| 生活必需品 | ランカスター・コロニー | LANC | 62年 | 1.73% |

| 資本財 | ノードソン | NDSN | 61年 | 0.99% |

| 生活必需品 | コルゲート・パルモリブ | CL | 61年 | 2.22% |

| 資本財 | イリノイ・ツール・ワークス | ITW | 61年 | 2.09% |

| 生活必需品 | ホーメル・フーズ | HRL | 58年 | 3.24% |

| 生活必需品 | トッツィー・ロール・インダストリーズ | TR | 58年 | 1.09% |

| 公益事業 | カリフォルニア・ウォーター・サービス | CWT | 57年 | 2.41% |

| 資本財 | ABM・インダストリーズ | ABM | 57年 | 2.02% |

| 一般消費財 | ターゲット | TGT | 57年 | 2.48% |

| 不動産 | フェデラル・リアルティ・インベストメント・トラスト | FRT | 57年 | 4.27% |

| 資本財 | スタンレー・ブラック・アンド・デッカー | SWK | 57年 | 3.31% |

| 公益事業 | SJW | SJW | 57年 | 2.83% |

| 金融 | コマース・バンクシェアーズ | CBSH | 56年 | 2.03% |

| 素材 | ステパン | SCL | 56年 | 1.67% |

| 素材 | H.B.フラー | FUL | 55年 | 1.03% |

| 生活必需品 | アルトリア・グループ | MO | 54年※ | 8.99% |

| 生活必需品 | フィリップ モリス インターナショナル | PM | 54年※ | 5.77% |

| 生活必需品 | シスコ | SYY | 54年 | 2.46% |

| 公益事業 | ブラック・ヒルズ | BKH | 54年 | 4.76% |

| 公益事業 | ナショナル・フューエル・ガス | NFG | 54年 | 3.69% |

| 生活必需品 | ユニバーサル | UVV | 53年 | 6.19% |

| 素材 | PPGインダストリーズ | PPG | 53年 | 1.79% |

| 一般消費財 | レゲット・アンド・プラット | LEG | 53年 | 9.61% |

| 資本財 | MSAセーフティー | MSA | 53年 | 0.97% |

| 資本財 | WWグレインジャー | GWW | 53年 | 0.73% |

| ヘルスケア | アッヴィ | ABBV | 52年※ | 3.69% |

| 生活必需品 | キンバリー・クラーク | KMB | 52年 | 3.77% |

| 生活必需品 | ペプシコ | PEP | 52年 | 2.89% |

| ヘルスケア | ベクトン・ディッキンソン | BDX | 52年 | 1.54% |

| 資本財 | テナントカンパニー | TNC | 52年 | 0.92% |

| 素材 | ニューコア | NUE | 51年 | 1.09% |

| 金融 | S&Pグローバル | SPGI | 51年 | 0.86% |

| 生活必需品 | ウォルマート | WMT | 51年 | 1.39% |

| 公益事業 | コンソリデーテッド・エジソン | ED | 50年 | 3.66% |

| 素材 | RPMインターナショナル | RPM | 50年 | 1.55% |

| 通信サービス | テレフォン・アンド・データシステムズ | TDS | 50年 | 4.74% |

| 金融 | ユナイテッド・バンク・シェアーズ | UBSI | 50年 | 4.14% |

※:スピンオフ前の年数も含む

上記の配当王の中から、厳選した銘柄をさらに具体的に紹介します

プロクター・アンド・ギャンブル(PG)

プロクター・アンド・ギャンブル(PG)は、米国に拠点を持つ世界最大級の生活必需品メーカーです。

連続増配年数は68年と、とんでもない配当実績を持っています。

その配当金を支えているのは、私たちの生活に馴染んだ商品ラインナップによる安定した収益と、株主還元の企業思想です。

また、生活必需品という安定した認知度の高い商品群から得られる収益により、緩やかながら安定した成長が期待できます。

スリーエム(MMM)

スリーエム(MMM)はアメリカに拠点を持つ、資本財セクターを代表する大型銘柄です。

66年もの超長期にわたり続けている連続増配が魅力です。

近年株価は下落傾向で、その為に利回りは上昇し、トータルリターンはS&P500、高配当ETF、連続増配ETFを下回っています。

今後は多角的な事業展開、先進国の高齢化によるヘルスケア市場の需要増加により、緩やかながらも長期で見ると成長が期待されます。

ただしスリーエムは中国との取引も多いため、中国の景気動向、政策には注意が必要です。

ロウズ・カンパニーズ(LOW)

ロウズ・カンパニーズ(LOW)はアメリカに拠点を持つ、住宅リフォーム・建設資材・サービスの小売チェーンで、ホーム・デポ(HD)に次ぐ世界で第二位の規模を持ちます。

ロウズ・カンパニーズについて特筆すべきは、62年という半世紀以上も連続増配をしつつ、過去11年で平均約20%という高い増配率を維持していることです。

ジョンソン・エンド・ジョンソン(JNJ)

ジョンソン・エンド・ジョンソン(JNJ)は長く安定した増配、高い業績/株価推移を持った米国の製薬、医療機器、ヘルスケア関連製品を扱う多国籍企業です。

配当による株主還元に積極的で、連続増配年数62年を継続し、「配当王」に名を連ねています。

また同社は、’21/11に医薬品・医療機器事業とコンシューマー製品事業の2つに同社を分割する計画を発表しました。

これにより収益性の高い製薬市場に注力することになります。

ただしヘルスケアセクターに投資する際は、政治動向や、訴訟リスクにも注意が必要です。

コカ・コーラ(KO)

コカ・コーラ(KO)は米国に拠点を持つ世界最大の飲料水メーカーです。

日本でも知らない方はいないんじゃないかと言えるほど有名ですね。

実は米国のコカ・コーラは連続増配62年というとんでもない配当実績を持っています。

日本でもなじみがあり、コーラだけではなく清涼飲料水、コーヒー、お茶等、身の回りの飲料水の多くがコカ・コーラブランドの製品です。

今後も世界の飲料市場の成長、圧倒的なブランド力により継続した成長が期待されます。

ターゲット(TGT)

ターゲット(TGT)はアメリカの大手ディスカウントチェーンです。

57年という長期の連続増配年数、S&P500、高配当ETFを上回る高いトータルリターンが魅力です。

米国の小売り市場は今後も継続した拡大が予測されており、それに連動してターゲットも継続した成長が期待されます。

ただし短期で見るとインフレ、金利上昇による景気不透明感によりターゲットのような裁量消費の小売り売り上げは影響を受けていて、今後も景気悪化には注意が必要です。

アルトリア・グループ(MO)

アルトリア・グループ(MO)は米国最大のタバコメーカーです。

連続増配は54年(フィリップモリスのスピンオフ前を含む)という長期に渡る連続増配実績と、高い配当利回りが魅力です。

フィリップモリスと同様に、今後も配当を持続する為には「紙巻タバコの代替である加熱式タバコ、電子式タバコをいかに浸透させることが出来るか」が重要だと考えられます。

フィリップ モリス インターナショナル(PM)

フィリップ モリス インターナショナル(PM)は世界最大のタバコメーカーです。

連続増配は54年(アルトリア・グループからの分社化前を含む)で長期に渡る連続増配実績と、高い配当利回りを持っています。

タバコメーカーという参入障壁が高い業界ですが、政府の規制や健康志向による逆風は厳しい状態が続きます。

今後もある程度の成長を確保し配当を継続していく為には、なんといっても「紙巻タバコの代替である加熱式タバコをいかに浸透させることが出来るか」が重要だと考えられます。

アッヴィ(ABBV)

アッヴィ(ABBV)は高い配当利回り、高い増配率を持った米医薬品大手です

2013年にアボット・ラボラトリーズ(ABT)から分社化されましたが、分社前と合わせると連続増配は52年になります。

扱う商品は、主力の「ヒュミラ」に加え、

- 「リンボック」「スキリージ」という2つの自己免疫疾患治療薬の投入

- アラガンの買収によるボトックス領域への拡充

といった取り組みも進めています。

しかし’21/9には、「リンボック」に対して米食品医薬品局(FDA)から厳しい評価を下されています。

ヘルスケアセクターに投資する際は、こういった政治動向や、訴訟リスクにも注意が必要です。

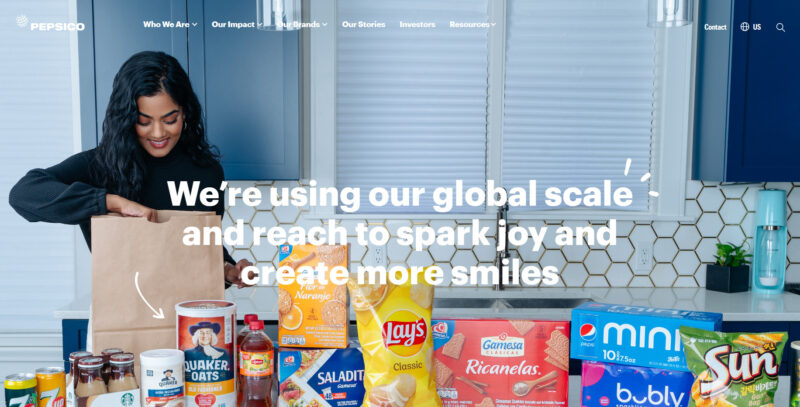

ペプシコ(PEP)

ペプシコ(PEP)はアメリカ ニューヨーク州に拠点を持つ、世界最大級の加工食品・飲料メーカーです。

配当金による株主還元に積極的で、連続増配年数は52年です。

安定した配当、S&P500、高配当ETF、連続増配ETFを上回るトータルリターンとのバランスが魅力です。

今後も市場の成長に乗り、緩やかながらも成長が期待されますが、ライバルのコカ・コーラ(KO)社との激しい競争などには注意が必要です。

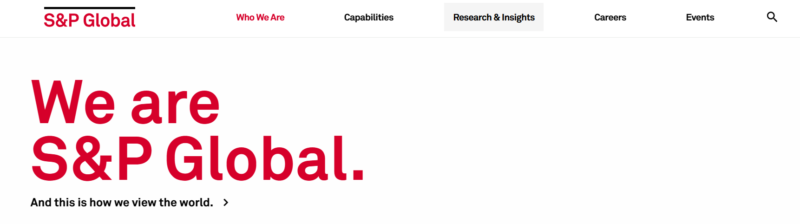

S&Pグローバル(SPGI)

S&Pグローバル(SPGI)はアメリカに拠点を持つ、金融サービスを提供する企業です。

S&P グローバル・レーティングによる信用格付け事業や、S&P ダウ・ジョーンズ・インデックスによるS&P500インデックスやダウ平均株価の算出で有名です。

今後も堀の深いビジネスと情報提供事業の強化により、継続した成長が期待されますが、金融危機時には格付や信用保証などで訴訟リスクがある点は注意が必要です。

ウォルマート(WMT)

ウォルマート(WMT)は米国に拠点を持つ世界最大の小売りチェーンです。

連続増配は51年で、長期に渡る連続増配実績を持っています。

その長期に渡る増配を支えているのは、’20年のコロナショックもなかったかのような力強い株価、業績の安定感です。

今後も世界的な人口の増加に伴い、緩やかながら成長が期待されます。

ただし、

- 急激な売り上げ増加も見込めない

- ネット販売も競争が激化

こういった点には注意が必要です。

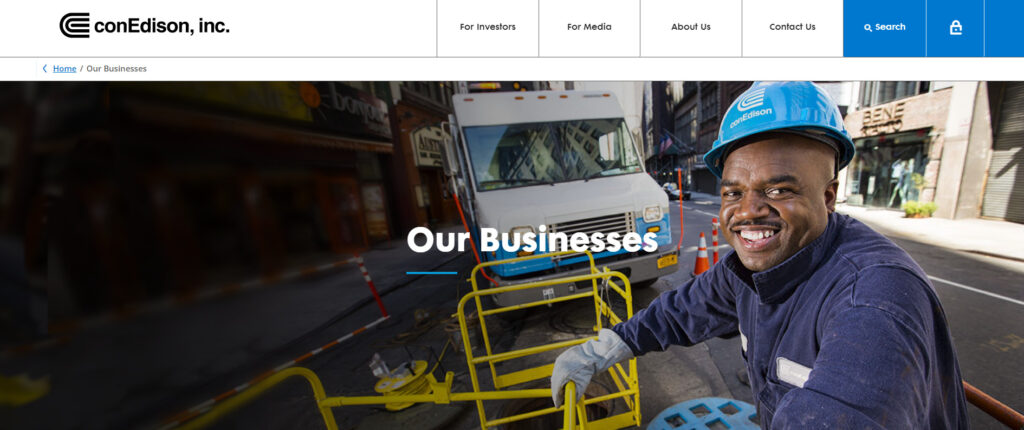

コンソリデーテッド・エジソン(ED)

コンソリデーテッド・エジソン(ED)は、アメリカニューヨーク州を中心とし、電力、ガスを供給する公益事業会社です。

50年もの長期に渡って連続増配を続ける配当還元意識が高い企業です。

また、近年は再生可能エネルギーへの投資も積極的です。

米国の「配当貴族(連続増配年数25年以上)」銘柄のランキング

「配当貴族」とは、25年以上連続で増配を継続している銘柄のことです。

配当王と同様に、安定した財務状況、高い株主還元意識が必要で、非常に優良な企業だと言えます。

米国株の配当貴族銘柄の連続増配年数ランキングは次の通りです。(’24.4.9時点)

※青色の銘柄名をクリックすると、個別の詳細情報を確認することが出来ます。

| セクター | 銘柄名 | ティッカー | 連続増配年数 | 配当利回り |

| 生活必需品 | アーチャー・ダニエルズ・ミッドランド | ADM | 49年 | 3.18% |

| 情報技術 | オートマチック・データ・プロセッシング | ADP | 49年 | 2.24% |

| 一般消費財 | マクドナルド | MCD | 49年 | 2.37% |

| 公益事業 | MGEエナジー | MGEE | 49年 | 2.17% |

| 金融 | RLI | RLI | 49年 | 0.73% |

| 資本財 | カーライル | CSL | 48年 | 0.87% |

| 生活必需品 | クロロックス | CLX | 47年 | 3.14% |

| ヘルスケア | メドトロニック | MDT | 47年 | 3.17% |

| 素材 | シャーウィン・ウィリアムズ | SHW | 46年 | 0.82% |

| 金融 | フランクリン・リソーシズ | BEN | 44年 | 4.41% |

| 金融 | コミュニティー・トラスト・バンコープ | CTBI | 44年 | 4.31% |

| 金融 | オールド・リパブリック・インターナショナル | ORI | 43年 | 3.45% |

| 金融 | アフラック | AFL | 42年 | 2.33% |

| 素材 | エアープロダクツ・アンド・ケミカルズ | APD | 42年 | 2.92% |

| 素材 | ソノコ・プロダクツ | SON | 42年 | 3.53% |

| エネルギー | エクソンモービル | XOM | 42年 | 3.27% |

| 資本財 | シンタス | CTAS | 40年 | 0.79% |

| 公益事業 | アトモス・エナジー | ATO | 40年 | 2.71% |

| 生活必需品 | ブラウン・フォーマン クラスB | BF B | 40年 | 1.69% |

| 資本財 | ブレイディ | BRC | 39年 | 1.59% |

| 不動産 | ユニバーサル・ヘルス・リアルティ・インカム・トラスト | UHT | 39年 | 7.90% |

| 生活必需品 | マコーミック | MKC | 38年 | 2.17% |

| 金融 | Tロウ・プライス・グループ | TROW | 38年 | 4.07% |

| 資本財 | ドナルドソン | DCI | 38年 | 1.34% |

| エネルギー | シェブロン | CVX | 37年 | 4.13% |

| 金融 | ファースト・ソース | SRCE | 37年 | 2.59% |

| 金融 | トンプキンス・ファイナンシャル・コーポレーション | TMP | 37年 | 4.77% |

| 公益事業 | UGI | UGI | 37年 | 6.11% |

| 金融 | ファースト・ファイナンシャル | THFF | 36年 | 4.70% |

| 不動産 | ナショナル・リテール・プロパティーズ | NNN | 35年 | 5.29% |

| 金融 | イリー・インデムニティー | ERIE | 34年 | 1.27% |

| 情報技術 | ジャック・ヘンリー&アソシエーツ | JKHY | 34年 | 1.27% |

| 資本財 | ゼネラル・ダイナミクス | GD | 33年 | 2.01% |

| 公益事業 | MDUリソーシズ・グループ | MDU | 33年 | 1.98% |

| 公益事業 | エッセンシャル・ユーティリティーズ | WTRG | 33年 | 3.32% |

| 金融 | SEIインベストメンツ | SEIC | 32年 | 1.28% |

| 公益 | アルテシアン・リソーシズ | ARTNA | 32年 | 3.12% |

| 金融 | UMBファイナンシャル | UMBF | 32年 | 1.79% |

| 情報技術 | バジャー・メーター | BMI | 32年 | 0.67% |

| 金融 | コミュニティ・バンク・システム | CBU | 32年 | 3.75% |

| 素材 | エコラボ | ECL | 32年 | 0.99% |

| 資本財 | フランクリン・エレクトリック | FELE | 32年 | 0.94% |

| 資本財 | マグラス・レントコープ | MGRC | 32年 | 1.54% |

| 金融 | ウェストアメリカ・バンコーポレーション | WABC | 32年 | 3.60% |

| 資本財 | AOスミス | AOS | 31年 | 1.43% |

| 金融 | アロー・ファイナンシャル | AROW | 31年 | 4.32% |

| 素材 | アプターグループ | ATR | 31年 | 1.14% |

| 金融 | バンクファースト | BANF | 31年 | 1.95% |

| 資本財 | キャタピラー | CAT | 31年 | 1.42% |

| 金融 | チャブ | CB | 31年 | 1.33% |

| 金融 | カレン・フロスト・バンカーズ | CFR | 31年 | 3.27% |

| 素材 | リンデ | LIN | 31年 | 1.20% |

| 不動産 | リアルティ・インカム | O | 31年 | 5.70% |

| 資本財 | ローパー・テクノロジーズ | ROP | 31年 | 0.53% |

| 資本財 | レイセオン・テクノロジーズ | RTX | 31年 | 2.42% |

| ヘルスケア | ストライカー | SYK | 31年 | 0.89% |

| ヘルスケア | ウェスト・ファーマシューティカル・サービシズ | WST | 31年 | 0.20% |

| 金融 | ブラウン&ブラウン | BRO | 30年 | 0.59% |

| 金融 | エンタープライズ・バンコープ | EBTC | 30年 | 3.70% |

| 不動産 | エセックス・プロパティー・トラスト | ESS | 30年 | 4.00% |

| 公益事業 | ネクステラ・エナジー | NEE | 30年 | 3.22% |

| 金融 | サウスサイド・バンクシェアーズ | SBSI | 30年 | 4.93% |

| 素材 | アルベマール | ALB | 29年 | 1.21% |

| 資本財 | エクスペディターズ・インターナショナル・オブ・ワシントン | EXPD | 29年 | 1.14% |

| ヘルスケア | カーディナルヘルス | CAH | 29年 | 1.79% |

| 資本財 | カナディアン・ナショナル鉄道 | CNI | 29年 | 1.90% |

| 情報技術 | IBM | IBM | 29年 | 3.48% |

| 資本財 | マシューズ・インターナショナル | MATW | 29年 | 3.09% |

| 公益 | ニュージャージー・リソーシーズ | NJR | 29年 | 3.92% |

| 資本財 | リンカーン・エレクトリック・ホールディングス | LECO | 29年 | 1.11% |

| 一般消費財 | ポラリス・インダストリーズ | PII | 29年 | 2.64% |

| 金融 | ルネサンスリー・ホールディングス | RNR | 29年 | 0.66% |

| 生活必需品 | アンダーソンズ | ANDE | 28年 | 1.32% |

| 生活必需品 | チャーチ・アンド・ドワイト | CHD | 28年 | 1.09% |

| 金融 | バンクOZK | OZK | 28年 | 3.34% |

| エネルギー | エンブリッジ | ENB | 28年 | 7.47% |

| エネルギー | エンタープライズ・プロダクツ・パートナーズ | EPD | 27年 | 7.06% |

| 金融 | ファースト・オブ・ロング・アイランド | FLIC | 27年 | 7.57% |

| 資本財 | グレーコ | GGG | 27年 | 1.09% |

| 生活必需品 | JMスマッカー | SJM | 27年 | 3.37% |

| 公益 | ヨーク・ウォーター | YORW | 27年 | 2.32% |

| 公益 | エバーソース・エナジー | ES | 26年 | 4.79% |

| 金融 | ファクトセット・リサーチ・システムズ | FDS | 26年 | 0.86% |

| 金融 | プロスペリティ・バンクシェアズ | PB | 26年 | 3.41% |

| 金融 | リパブリック・バンコープ | RBCAA | 26年 | 3.19% |

| 不動産 | WPキャリー | WPC | 26年 | 6.13% |

| 金融 | アレラス・ファイナンシャル | ALRS | 25年 | 3.48% |

| 生活必需品 | ブラウン・フォーマン | BF.A | 25年 | 1.65% |

| 生活必需品 | ケーシーズ・ゼネラル・ストアーズ | CASY | 25年 | 0.54% |

| 金融 | ケンブリッジ・バンコープ | CATC | 25年 | 3.93% |

| 資本財 | CHロビンソン・ワールドワイド | CHRW | 25年 | 3.20% |

| 資本財 | ファスナル | FAST | 25年 | 2.19% |

| 通信サービス | ジョン・ワイリー&サンズ | WLY | 25年 | 3.69% |

| 通信サービス | ジョン・ワイリー&サンズ | WLYB | 25年 | 4.41% |

上記の配当貴族の中から、厳選した銘柄を具体的に紹介します

オートマチック・データ・プロセッシング(ADP)

オートマチック・データ・プロセッシングは米国ニュージャージー州に本社を置く人事管理ソフトウェアとサービスを提供する企業です。

米雇用統計の非農業部門雇用者数の先行指標として注目されるADP雇用統計も算出・公表しています。

また、増配率はばらつきはあるものの過去10年で平均すると約10%と高く、49年もの長期にわたり連続増配を続けています。

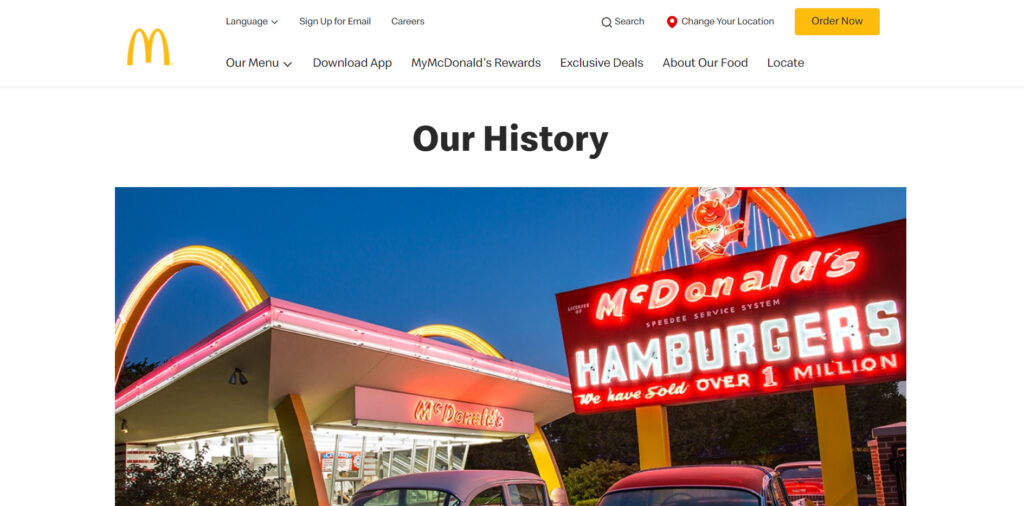

マクドナルド(MCD)

マクドナルド(MCD)は米国に拠点を持つファーストフードチェーンストアです。

知らない方はいないんじゃないかと言えるほど有名ですね。

実は米国のマクドナルドは連続増配49年というとんでもない配当実績を持っています。

またそれに加え、S&P500、高配当ETFを上回る優秀なトータルリターンを残しています。

その安定した株価、配当を支えるのは、あまり知られていない「不動産業」という本業による安定収益です。

エクソンモービル(XOM)

エクソンモービル(XOM)は米国に拠点を持つ世界最大級の石油・ガス会社です。

連続増配は42年という長期に渡る実績を持っています。

また、「コロナショックによる業績の大幅悪化」、「世界的なカーボンニュートラルへの加速」等、エクソンモービルの周囲を取り巻く環境はここ数年で大きく変わり、逆風が吹いています。

もちろん今後数年で世界における石油使用がなくなることはありませんが、いずれ減少していくことはほぼ間違いありません。

今後は原油価格の推移、世界的なカーボンニュートラルへの移行速度をどう予測するか、またその予測に対して事業方針がマッチングするかが重要なポイントになります。

シンタス(CTAS)

シンタス(CTAS)は国オハイオ州に本社を置く、米国で最大シェアのユニフォーム(制服)の製造、レンタル、販売等を行う企業です。

40年も連続で増配し配当貴族に名を連ねていて、さらに高い増配率、S&P500、高配当ETFを上回る高いトータルリターンが魅力です。

今後も作業服市場の市場規模拡大に伴い成長が期待されますが、ロボット/無人販売店の増加による制服需要の減少には注意が必要です。

シェブロン(CVX)

シェブロン(CVX)は、140年以上続く米国の大手石油会社で、NYダウ、S&P500指数にも採用されています。

連続増配は37年と長期に渡る実績を持っています。

直近の株価は低迷しており、VYM、SPYDにも劣っています。

ただし突然原油需要がなくなることはあり得ませんし、将来的な対応も前向きに検討されています。

キャタピラー(CAT)

キャタピラー(CAT)はアメリカに拠点を持つ、建設機械シェアで世界一の大型企業です。

平均増配率も高く、かつ31年連続増配を続ける配当還元意識が高い企業です。

今後も世界的なインフラ投資の増加が牽引する重建機市場の拡大に伴い、継続した成長が期待されます。

ただし、資本財セクターの銘柄は景気敏感株にあたる為、景気動向には特に注意が必要です。

ネクステラ・エナジー(NEE)

ネクステラ・エナジー(NEE)は、再生可能エネルギーのアメリカ最大手となる持株会社です。

連続増配年数は現在30年で、長期にわたり増配を続けています。

今後も世界的な脱炭素の流れに乗り、継続した成長が期待できると考えられます。

IBM(IBM)

IBMはアメリカに拠点を持つ、情報技術セクターを代表する大型銘柄です。

連続増配は29年で、高い配当利回りを持っています。

しかし直近の数年においては株価は低迷が続き、その期間が影響して過去20年間のトータルリターンでもS&P500をアンダーパフォームしています。

かつての成長を取り戻せるかどうかは、なんといっても「今後クラウドサービスを発展させられるかどうかが最大のポイント」だと考えられます。

(番外編_1)配当貴族候補銘柄の紹介

これまでは配当王、配当貴族について紹介しましたが、今後配当貴族になっていく可能性がある、または魅力がある連続増配・高配当株についても紹介します。(’24.4.10時点)

※青色の銘柄名をクリックすると、個別の詳細情報を確認することが出来ます。

| セクター | 銘柄名 | ティッカー | 連続増配年数 | 配当利回り |

| 公益事業 | サザンカンパニー | SO | 23年 | 3.90% |

| 資本財 | ロッキード・マーチン | LMT | 22年 | 2.77% |

| 情報技術 | クアルコム | QCOM | 22年 | 1.89% |

| 情報技術 | マイクロソフト | MSFT | 22年 | 0.71% |

| 生活必需品 | コストコホールセール | COST | 20年 | 0.56% |

| 通信サービス | ベライゾン・コミュニケーションズ | VZ | 20年 | 6.34% |

| 資本財 | ユニオン・パシフィック | UNP | 17年 | 2.11% |

| 通信サービス | コムキャスト | CMCSA | 16年 | 2.86% |

| 情報技術 | ビザ | V | 16年 | 0.75% |

| 一般消費財 | ホーム・デポ | HD | 15年 | 2.35% |

| 金融 | ブラックロック | BLK | 15年 | 2.45% |

| ヘルスケア | ユナイテッドヘルス・グループ | UNH | 15年 | 1.52% |

| ヘルスケア | メルク・アンド・カンパニー | MRK | 14年 | 2.33% |

| ヘルスケア | アムジェン | AMGN | 13年 | 3.17% |

| 通信サービス | AT&T | T | 0年 | 6.43% |

| 生活必需品 | ウォルグリーン・ブーツ・アライアンス | WBA | 0年 | 7.22% |

サザンカンパニー(SO)

サザンカンパニー(SO)は米国に本社を置く公益事業セクターを代表する大型銘柄で、米国の電力会社やガス会社等を傘下に持つ持株会社です。

連続増配年数は現在23年で、長期にわたり増配を続けています。

それに加えて、76年連続で減配していないという実績も合わせもっています。

今後も極端な成長は見込めないものの、緩やかに安定した配当を出し続けてくれると考えられます。

ただし、「再生可能エネルギーへの対応」、「新たな発電所建設」についてはリスクが伴う為、注視が必要です。

ロッキード・マーチン(LMT)

ロッキード・マーチン(LMT)は、アメリカメリーランド州に拠点を持つ世界最大級の軍事企業です。

連続増配年数は22年で、高い増配率とS&P500、高配当ETFを上回る高いトータルリターンが魅力です。

米国の軍事費拡大予測に伴い、今後も継続した成長が期待されます。

ただし地政学リスクによる急な需要の変動や、大統領交代による方針変更のリスク等には注意が必要です。

クアルコム(QCOM)

クアルコムは米国カリフォルニア州に本社を置く半導体メーカーです。

トータルリターンではS&P500、高配当ETFを上回る実績を残しています。

また、新型コロナに伴う社会の変化でデジタルトランスフォーメーション(DX)が本格的に進展し、半導体市場は今後も高い成長性が期待できます。

マイクロソフト(MSFT)

マイクロソフト(MSFT)は米国ワシントン州に本社を置く、ソフトウェアを開発、販売する会社です。

言わずと知れたGAFAMの一角で、S&P500格付けにおいて、世界で2社しかない最高評価のAAAをお与えられている内の1社です(残りの1社はジョンソンエンドジョンソン)。

世界のクラウド市場は今後も継続した拡大が予測されており、それに伴いマイクロソフトの「Azure」等のクラウド事業は今後も継続して成長することが期待できます。

コストコホールセール(COST)

コストコホールセール(COST)は米国ワシントン州に本社を置く、会員制の倉庫型卸売チェーンです。

商品は仕入れ価格に近い価格で販売し、会員費で利益を出す仕組みです。

その為、会員が買い物をしなくても企業としての利益が上がることが強みです。

また、米国の小売市場は人口の増加と共に今後も継続した拡大が予測されており、それに伴いコストコホールセールも継続して成長することが期待できます。

ベライゾン・コミュニケーションズ(VZ)

ベライゾン・コミュニケーションズ(VZ)は、アメリカに拠点を持つ通信サービスセクターを代表する大型銘柄です。

連続増配は20年で、高い配当利回りも持っています。

しかし直近の2~3年においては株価の低迷が続き、その期間が影響して過去20年間のトータルリターンでもS&P500をアンダーパフォームしています。

今後成長を続けられるかどうかは、なんといっても「IoTに向けて5Gを広く提供することが出来るか」だと思います。

また、失敗したメディア事業に代わる新たな事業の発掘も重要だと考えられます。

ユニオン・パシフィック(UNP)

ユニオン・パシフィック(UNP)は米国ネブラスカ州に本社を置く、米国最大の鉄道会社です。

配当による株主還元にも積極的で、連続増配年数18年を継続し、年平均約+19%程度の高い増配率も継続しています。

また参入障壁が高い鉄道貨物市場でシェアNo.1を継続し、今後も市場の成長に伴い同社の成長が期待出来ると考えられます。

ただし、鉄道貨物市場は景気に左右されやすい為、景気後退時の一時的な減速には注意が必要です。

コムキャスト(CMCSA)

コムキャスト(CMCSA)は、米国ペンシルベニア州に本社を置くケーブルテレビ・情報通信・メディアエンターテイメントの企業です。

設立時はケーブルテレビ事業を行っていましたが、合併によりメディア事業を幅広く手掛けるコングロマリット企業になりました。

また、増配率は高く安定し、配当性向も高くない為余力も十分確保しています。

ビザ(V)

ビザ(V)は米国カリフォルニア州に本社を置く、決済サービスを提供する企業です。

クレジットカードを発行するJCB等とは異なり、決済技術のみを提供しています。

具体的には、発行元に支払いサービスというインフラを提供して、決済手数料で安定的に稼ぐビジネスモデルです。

これに対して発行元はリボ払い等、個人への与信で稼ぐビジネスモデルです。

ビザは与信をしているわけではないので、利用者の返済能力が落ちて延滞が増えても被害を受けることはありません。

また、圧倒的なブランド力と規模の力で、驚異的な営業利益率も確保しています。

ホーム・デポ(HD)

ホーム・デポ(HD)はアメリカに拠点を持つ、世界最大の住宅リフォーム・建設資材・サービスの小売チェーンです。

過去20年のトータルリターンはS&P500を上回り、かつ、高い増配率を長期で継続しています。

今後も米国のリフォーム需要は継続し、ホーム・デポの売り上げは増加していくと考えられますが、木材価格の高騰等、不安要素もあるためしっかりと見極めることが必要です。

ブラックロック(BLK)

ブラックロック(BLK)はアメリカに拠点を持つ、世界最大級の資産運用会社です。

投資信託やETFを選ぶ際に、競合であるバンガード、ステート・ストリートと共に目にすることもあるのではないでしょうか?

この3社でETF市場のおよそ8割を占めている状態です。

さらに実はブラックロックは15年という連続増配年数と、高い増配率を両立している配当金も魅力です。

世界のETF市場の拡大に伴い、今後も継続した成長に期待できると考えられます。

ユナイテッドヘルス・グループ(UNH)

ユナイテッドヘルス・グループ(UNH)は米国ミネソタ州に本社を置く、米国医療保険の最大手企業です。

成長銘柄なので株価の上昇に注目されがちですが、実は連続増配年数15年を継続し、+10%を超える高い増配率も継続しています。

ただし、株価の上昇により配当利回りは低めです。

また、米国には日本のようなすべての国民が加入する公的な医療保険制度はなく、医療保障を民間の保険会社が担っていて、その最大手企業がユナイテッドヘルス・グループになります。

その米国のヘルスケア市場は今後も継続した成長が予測されていて、ユナイテッドヘルス・グループは市場の拡大に合わせて今後も成長が期待できると考えられます。

メルク・アンド・カンパニー(MRK)

メルク・アンド・カンパニー(MRK)は米国に本社を置く、ヘルスケアセクターを代表する大型銘柄です。

新型コロナウイルスに対する経口治療薬である「モルヌピラビル」の発表により知名度は上昇しました。

今後も医薬品の開発力、先進国の高齢化による医薬品需要の増加等により今後も成長が期待されます。

アムジェン(AMGN)

アムジェン(AMGN)は、米国に拠点を持つ、世界最大のバイオ医薬品メーカーです。

’20年8月にはNYダウ構成銘柄にも採用されました。

増配率は非常に高く、コロナ渦の’20年でも約10%の増配を継続しています。

また、アムジェンが手掛けるバイオ医薬品市場は今後も継続した成長が予測されています。

AT&T(T)

AT&T(T)は、情報通信・メディア系を中心とする多国籍コングロマリットの持株会社です。

36年続いた連続増配はストップし、さらに’22年には減配してしまいました。

ただし、株価も下がっている為、結果的に配当利回りは高い状態にあります。

また負債の減少、通信事業からの安定収益があるため、目先の高配当インカム目的なら購入銘柄候補の一つになるかと思います。

ただし、今後の成長性は企業の取り組み次第の為、見極めが必要です。

(番外編_2)米国連続増配ETF、高配当ETFの紹介

個別株は分析が大変!!

こんな方にはETFという選択肢があります

VIG(バンガード・米国増配株式ETF)

VIG(バンガード・米国増配株式ETF)は、10年以上連続で増配する銘柄で構成された連続増配株ETFです。

広く分散された安定感と、過去10年の平均増配率は約9%で高い増配率も魅力です。

ただし現在の配当利回りは高くない為、目先の高配当はいらないけど、増配により将来的に高い配当がほしいという方が投資対象の候補になります。

DGRW(ウィズダムツリー 米国株クオリティ配当成長ファンド)

DGRW(ウィズダムツリー 米国株クオリティ配当成長ファンド)は、配当の成長性にフォーカスした銘柄で構成されたETFです。

設定来の年平均増配率は約10%で高い水準であることは魅力です。

ただし現在の分配利回りは高くない為、目先の高配当よりも、増配により将来的に高い配当がほしいという方が投資対象の候補になります。

さらに毎月分配がある点は他の配当ETFとは異なる特徴です。

SPYD(SPDR ポートフォリオS&P500 高配当株式ETF)

SPYD(SPDR ポートフォリオS&P 500 高配当株式ETF)は、非常に高い配当(分配)利回りが特徴の高配当ETFです。

S&P500の配当利回り上位約80銘柄に投資しているので、高い利回りが魅力です。

ただし増配率はばらつきが大きく、減配する年もあります。

株価はコロナショックでの下落が大きく、さらにそこからの回復率でS&P500に差をつけられましたが、’22年の下落局面では安定感を見せています。

下落率が大きい為、暴落時こそしっかり買い向かうことが出来て、高い配当金を受け取りたい方にとって、非常に魅力的な投資対象の候補になります。

HDV(iシェアーズ コア米国高配当株 ETF)

HDV(iシェアーズ コア米国高配当株 ETF)は、高い配当(分配)利回りと安定感を両立させた特徴を持っています。

利回りは3.0%~4.0%の間で安定して推移しています。

ただし増配率はばらつきが大きく、減配する年もあります。

株価はコロナショック前もS&P500に徐々に離され、さらにコロナショックからの回復率でS&P500に差をつけられましたが、’22年の下落局面では安定感を見せています。

またHDVは配当利回り、株価の安定感という観点で、ちょうどVYMとSPYDの中間に位置するような特徴があります。

そのため、VYMでは配当利回りが物足りない、SPYDでは安定感が心配という方に、HDVの購入をおすすめ出来ると考えられます。

VYM(バンガード・米国高配当株式ETF)

VYM(バンガード・米国高配当株式ETF)は、コロナショックでも力強い株価の回復、増配を維持した安定感が魅力のETFです。

他の2つのETFに比べて配当利回りでは見劣りしますが、その安定感から長期保有としては一番信頼を持てるETFだと思います。

株価もコロナショックの回復ではS&P500に差をつけられましたが、’22年の下落局面では安定感を見せています。

個別株とは異なり、手間をかけず安心して、目先の高配当よりも長期で安定した配当を受け取りたい投資家にとって、非常に魅力的な投資対象の候補になります。

まとめ

本記事では、

- 米国の「配当王(連続増配年数50年以上)」銘柄のランキング

- 米国の「配当貴族(連続増配年数25年以上)」銘柄のランキング

- (番外編_1)その他の米国連続増配・高配当銘柄

- (番外編_2)米国高配当ETF

について解説しました。

毎年連続で増配する連続増配年数が30年を超える企業は、日本では「花王」の一社のみです。

しかし米国には連続増配年数が30年どころか50年を超える銘柄がごろごろいています。

そんな多数の銘柄を称えて米国では「配当王」、「配当貴族」という称号を定義しています。

長期で増配を続ける為には安定した財務状況、高い株主還元意識が必要で、「配当王」、「配当貴族」は非常に優良な企業だと言えます。

長期で連続増配を続ける銘柄を持つことで、配当株投資のリスクである減配のリスクを最小化し、長期的な資産形成に役立てることが出来るのではないでしょうか。

皆さんの投資目的に合った銘柄選定に、少しでも参考になれば嬉しいです。

最後までご覧頂きありがとうございました!

銘柄同士の簡単な比較:moomooアプリの活用

気になる銘柄同士を比べたい!!でも情報を集めるのがめんどくさい。。。

そんな方におすすめなのが「moomooアプリ」です!

moomooアプリを使えば以下のように簡単に株価や財務データを比較することが出来ます。

下記の操作は1分もかからず簡単にできて、もちろんETFを含む様々な銘柄を自分好みに組み合わせて比較することが出来ます。

銘柄比較ってこんなに簡単に出来るんだね!これは便利!!

どうやってダウンロードしたらいいの?

ダウンロードは非常に簡単です

アプリをダウンロード後にメールアドレスか電話番号のどちらかを登録するだけで、すぐに利用できます!

①まずは公式サイトからアプリをダウンロードします。

②メールアドレスor電話番号を登録

たったこれだけです。名前や住所などの登録は不要で、もちろん無料です!

さらに今なら、証券口座の開設&1万円以上の入金で米国株が無料で貰えます!

ハズレなしで全員もらえます!!

アップルやテスラ、コカ・コーラなど、有名企業の株を手に入れるチャンスです!

【人気の米国株or日本株をもらえるまでの流れ】

①アプリをダウンロード → ②口座開設 → ③1万円入金(30日間キープ) → ④抽選券GET

コメント