配当金が欲しい!

でもデメリット(リスク)ってないの??

株式投資には様々な種類がありますが、その中でも配当金投資は不労所得を得られる投資として興味がある方も多いと思います。

でもどんな投資にもメリットがあればデメリットがあるもの。

みなさんの投資目的に配当金投資が合っているかを確認する為には、まずこのメリット・デメリットをしっかり把握しておく必要があります。

メリデメを抑えた上で、配当金投資への向き・不向きについても紹介します

- 配当金とは

- 配当金投資のメリット

- 配当金投資のデメリット

- 配当金投資が向いている人、向いていない人

- おすすめの米国連続増配、高配当銘柄

私は2019年から米国連続増配・高配当株をメインに資産運用をしています。

実践している中での経験も踏まえてご紹介します。

配当金とは

そもそも配当金とは何か、簡単にご紹介します。

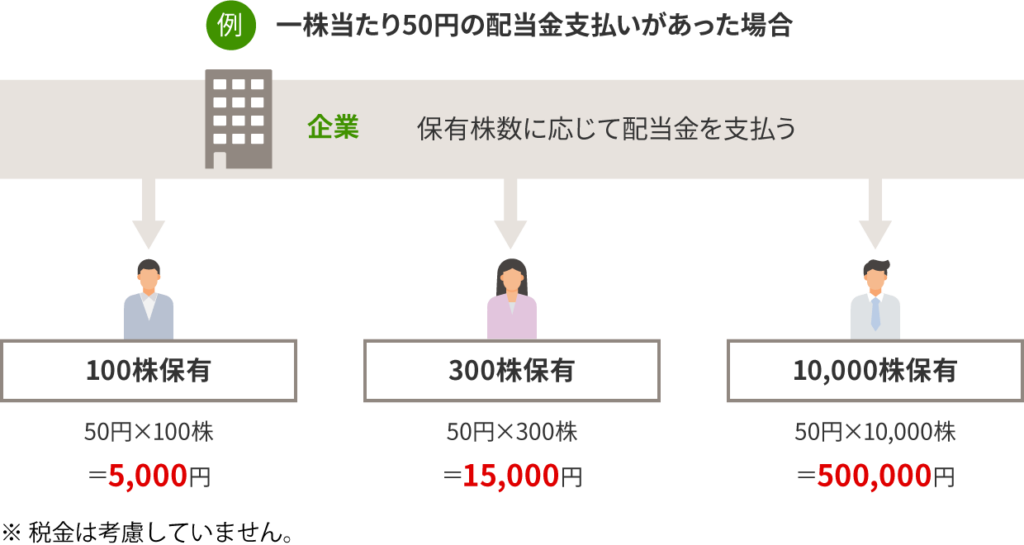

株式を発行した企業は、利益を上げると株主にその一部または全部を分配することがあります。

その分配された利益のことを「配当金」といいます。

株主は、株式を保有し続けることで、保有株数に応じて配当金を受け取ることができます。

配当金は企業の利益を株主に還元する手段の一つですが、株主還元には他にも

- 株主優待:企業が商品券や自社サービスの割引券、自社商品の詰め合わせなどを無料でプレゼントする還元方法

- 自社株買い:企業が自社の株式を市場で買い戻して市場での流通量を減らし、株価上昇等に繋げること

等があります。

全く配当金を出さない企業もあれば、高い配当利回り(=高配当)を長期で続ける企業等、企業によって株主還元のやり方は様々です。

配当利回りの計算方法

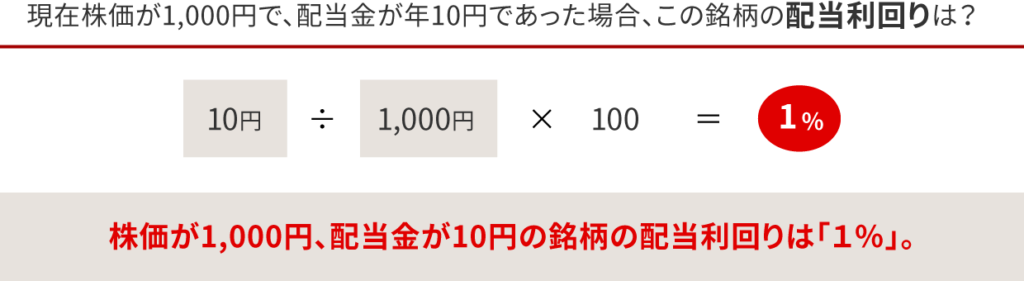

配当金をどれくらいもらえるかは、株価にもよるため配当金額の大小だけではわかりません。

そこで「配当利回り」という指標を用いて配当金の大小を確認することが出来ます。

この配当利回りは銘柄によって変わります。

その中でも「高配当株」と呼ばれるものがありますが、利回りには明確な定義はありません。

一般的には3%以上の利回りで高配当株と呼ばれることが多くなっています。

ではこの配当金投資について、メリット、デメリットをご紹介します

配当金投資のメリット

配当金投資のメリットとしては

- キャッシュフローが改善し、日々の生活が良くなる実感を得られる

- 株価変動に比べて配当は安定しやすい

- 将来の見通しが立てやすい

- 暴落時の心理的安定に繋がる

- 資産を自分で取り崩す必要がない

こういったことが挙げられます。

一つずつ紹介します。

キャッシュフローが改善し、日々の生活が良くなる実感を得られる

給料以外の収入源があるというのは安心感が大きいです。

その収入を生活費に充てれば、その分自由になるお金は増え、心のゆとりも生まれます。

例えば配当金が

- 月1万円あれば:通信費が払える

- 月2万円あれば:水道光熱費が払える

- 月3万円あれば:日用品費も払える

- 月5万円あれば:食費も払える

- 月10万円あれば:家賃も払える

- ・・・・

こんな感じで増やしていけば、どんどん生活が楽になっていきますよね

株価変動に比べて配当は安定しやすい

株価は日々、常に変動を続けていて未来の株価を予測することは難しいです。

そのため、将来の収益も予想しづらくなっています。

しかし、配当金については配当が減らされる「減配」のリスクはありますが、ある程度安定していることがメリットです。

そのため、収益が安定し将来の利益を推測しやすくなります。

将来の見通しが立てやすい

上記のように配当は比較的安定し、将来の利益を推測しやすいということは大きなメリットです。

株式投資の目的は人により様々ですが、

〇〇歳までに〇〇円の収入がほしい!

こういった目標を持って投資を始める方は多いのではないでしょうか。

株価の上昇を狙う投資スタイルに比べて、安定して利益を狙っていけることが配当金投資の大きなメリットです。

暴落時の心理的安定に繋がる

暴落時に心の支えを得られることも、配当金投資のメリットの一つです。

株価が大きく下落すると、

一体どこまで下がるんだろう。。。

と、日々の株価の変動に恐怖を感じるケースが多いです。

一方で配当金については、株価が下落している中でも一定の配当収入があるという点で安心感が得られます。

もちろん減配の可能性はありますが、それでも株価の下落時に手元に現金が入ってくるのは非常に大きな安心感となります。

また、暴落時には高配当株を買い増しするチャンスとも言えます。

配当利回りは「一株あたりの配当金÷株価」なので、株価が下落すると配当利回りは高くなります。

暴落により配当利回りが高くなった銘柄を安い株価で購入することも、高配当株投資で重要なポイントです。

資産を自分で取り崩す必要がない

通常の株式投資では、利益が確定するのは株を売却したときです。

拡大した資産を使おうと思えば、必ず売却が必要になります。

でも、この「売却」がなかなか厄介です。

いつどのくらいずつ売ったらいいの?

ここまで積立てたのに売っていいの?

こんな風に考えるのは当然だと思います。

一般的に売ることは買うより難しいです。

これに対して配当金投資では、株を売ることなく一定期間で勝手に配当金として利益確定をしてくれるので、上記のような余計なことを考える必要がありません。

これは大きなメリットと言えるのではないでしょうか。

配当金投資のデメリット

上記メリットに対し、配当金投資のデメリットとしては

- 株価の上昇を狙いづらい

- 配当金を受け取る度に税金がかかるので、複利効果が効きにくい

- まとまった配当金を得る為には多額の資産が必要

- 減配のリスクがある

こういったことが挙げられます。

こちらも一つずつ紹介します。

株価の上昇を狙いづらい

配当金を出す銘柄の内、特に高配当銘柄というのは一般的に企業が成長しきった成熟企業が多いです。

企業が成長しきっている為、新たな設備投資等の費用を安く抑えることが出来、その分を配当金として株主に還元していることがあります。

そのため、

資産を一気に10倍にしてやる!!

みたいなことを期待するのは難しいです。

配当金を受け取る度に税金がかかるので、複利効果が効きにくい

配当金を受け取る際は、税金を支払い、差し引いた分を手取りとして受け取ります。

もし配当がなければ企業の内部留保となって、長い目で見れば株価の上昇につながります。

この場合、税金を繰り延べることになりますので、複利効果が働きやすくなります。

これに対して配当金を再投資するときは税金を差し引いた後の金額で投資することになりますので、複利効果が働きにくくなります。

まとまった配当金を得る為には多額の資産が必要

配当金は一般的に利回りが3%でも「高配当銘柄」と呼ばれます。

また、先ほど述べた通り配当金の受け取りの際には税金が差し引かれます。

さらに米国株の配当金には米国での10%課税があり、その上で日本で20.315%課税される二重課税が発生します。

これらを考慮して、仮に配当利回り3%で税引き後の手取り配当金を月額10万円受け取ろうとすると、「約5,600万円」もの高配当株を保有する必要があります。

以下は計算内容です。興味ある方だけご覧下さい。

⓪5,600万円×3%=168万円/年

①税引前の年間配当金168万円から、米国の税金10%を計算する

168万円×10%=16万8千円(米国の税金)

②残りの151万2千円から、さらに日本の税金20.315%を計算する

151万2千円×20.315%=30万7163円(日本の税金)

→手取りの金額は168万円−16万8千円−30万7163円=120万4837円(月平均10万403円)

※二重課税の米国分については確定申告をすることで一部取り戻すことが出来ます

※「NISA」を活用することで、日本の課税は0にすることが出来ます(米国の10%課税は残ります)

減配のリスクがある

メリットでは株価に対して配当金は安定しやすいと紹介しました。

しかし配当が減らされる「減配」や配当が無くなる「無配」のリスクは必ずついてまわります。

配当金は企業の業績によって定められているため、業績が悪化して配当が維持できなくなるケースは実際にあります。

また、投資家の多くは配当金目当てで高配当株を保有しています。

そのため、減配が決定した途端に手放す投資家が増え、株価が大きく下落してしまうこともあります。

現在出されている配当金が、今後も絶対にキープされるわけではないことを予め把握しておきましょう。

ただし、長期で増配を続けている「連続増配銘柄」を選定することで減配のリスクを緩和することはできます。

日本では連続増配年数を30年以上続けているのは「花王」の1社のみですが、米国では連続増配年数50年以上の「配当王」と呼ばれる銘柄が多数あります。

この連続増配年数の安心感が、私が米国株で連続増配・高配当株投資をする理由の一つです

配当金投資が向いている人、向いていない人

配当金投資には、これまでにご紹介したようなメリット・デメリットがあります。

完璧な投資なんてないので、どんな投資手法にもメリット・デメリットは存在します。

そうなると

私は配当金投資に向いてるのかな?

といった疑問が湧いてくると思います。

配当金投資への向き・不向きをご紹介します

配当金投資が向いている人

配当金投資が向いている人の特徴は

- 長期的な計画を立てて実行したい人(コツコツタイプ)

- 暴落時でも心の支えが欲しい人

- 自分で資産を取り崩すことに抵抗がある人

こういった人が挙げられるかと思います。

私は

コツコツ目標に向けて進めたいし、特に将来株を売って資産を取り崩すイメージが湧かない。。。

ので配当金投資が向いていると実感しながら実践しています。

配当金投資が向いていない人

配当金投資が向いていない人の特徴は

- 短期間で資産を爆増させたい人

- 投資の勉強、銘柄選定をしたくない人

といったところでしょうか。

資産を一気に10倍にしてやる!!

こんなことは難しいです。

また個別株で配当金投資をする場合は銘柄選定が重要になりますし、勉強も必要になります。

(配当金投資に限らず、個別株投資においては同様に銘柄選定が重要です)

ただし個別企業分析をしたくない方には高配当ETFを活用するという方法もありますので、以下の記事を参考にしてみて下さい。

おすすめの米国連続増配、高配当銘柄

デメリットを最小化させメリットを最大化させる為には、銘柄選定が重要です

米国には長期で連続増配を続ける株主還元意識が高く、かつ財務健全な優良銘柄が多数あります。

そういった銘柄を以下の記事で多数紹介していますので、ぜひ参考にしてみて下さい。

まとめ(メリット・デメリットを把握した上で、投資目的に合った運用を)

この記事では配当金投資のメリット・デメリットと、配当金投資への向き不向きについて紹介しました。

配当金投資のメリット・デメリットは

- キャッシュフローが改善し、日々の生活が良くなる実感を得られる

- 株価変動に比べて配当は安定しやすい

- 将来の見通しが立てやすい

- 暴落時の心理的安定に繋がる

- 資産を自分で取り崩す必要がない

- 株価の上昇を狙いづらい

- 配当金を受け取る度に税金がかかるので、複利効果が効きにくい

- まとまった配当金を得る為には多額の資産が必要

- 減配のリスクがある

こういったところです。

これらメリデメを考慮した上で、配当金投資に対する向き・不向きは

〇:長期的な計画を立てて実行したい人(コツコツタイプ)

〇:暴落時でも心の支えが欲しい人

〇:自分で資産を取り崩すことに抵抗がある人

×:短期間で資産を爆増させたい人

×:投資の勉強、銘柄選定をしたくない人

こういった方々が向いている、向いていないと考えられます。

また、減配のリスクを減らし、長期で安定した配当金を得る為には優良な連続増配銘柄に投資をすることが重要です。

米国には長期に渡り毎年増配を続けている企業が多数あります。

そういった米国の連続増配、高配当銘柄を以下の記事で紹介していますので、参考にしてみて下さい。

本記事に記載の内容はあくまでも私の考えですが、配当金投資に興味があって、始めたいけど迷っている方の参考に少しでもなれば嬉しいです。

最後までご覧頂きありがとうございました!

米国株投資を始める為のネット証券を紹介

米国株投資を始める為には、まずは証券口座を開設する必要があります。

手数料が安いネット証券がおすすめで、どの証券会社も無料で簡単に開設することが出来ます!

主要なネット証券3社のメリデメを一覧にすると以下のようになります。

| SBI証券 | 楽天証券 | マネックス証券 | |

| メリット | ・米国株の取り扱い銘柄数が最多 ・SBIネット銀行を経由することで為替手数料を抑えられる ・シンプルで使いやすい | ・シンプルで使いやすい ・楽天経済圏と組み合わせることで、ポイントがたまりやすい | ・買付の為替手数料が無料 ・情報が多く、詳しく調べたい人には有益 |

| デメリット | ー | ・為替手数料の節約がしにくい | ・取引画面に情報が多く複雑 |

証券会社にはそれぞれ特徴があるので、どの証券会社を選ぶかはみなさんそれぞれの投資目的、何を優先するかによって変わります。

以下の記事で、各社の特徴や手数料、メリットデメリットなどを通して、米国株を有利に行うポイントを紹介していますので、良ければ参考にしてみて下さい。

コメント