興味あり

投資をするためのお金がない!

節約したいけど何からどうすればいいのかわからない。。。

こんな疑問にお答えする為、本記事では私が投資の種銭を確保する為に実践した節約事例を紹介します

投資する為には元金が必要になります。

さらに、どれだけ早く、大量の元金を投資できるかが、資産増加スピードを加速させる為のポイントの一つです。

私は元々浪費家でなかなか貯蓄はたまらなかったんですが、節約することによって余剰資金を産み出し、それを投資に回すことで金融資産2,000万円を達成することが出来ました。

やはりみなさんも節約には興味があるようで、以下のツイートで私が実践した節約を紹介したところ、多数の反響を頂きました。

今回は私が実践した節約事例を具体的な内容、効果額と合わせてご紹介します。

また、節約を成功させる為のポイントも紹介しますので、合わせてご確認下さい。

私は2019年から米国連続増配株をメインに投資しています

- 2019年資産約200万円程度→2023年資産2000万円達成

- 1億円貯めてセミリタイヤが目標

- 30代、妻、息子(4歳/1歳)と4人暮らし

私が実践した節約事例21選

それでは早速、私が実践している節約事例を紹介します。

みなさんの状況によって出来る、出来ないや、効果も大きく変わってくると思います。

個人の状況に応じて参考にして頂ければと思います。

結論

まずは私が実践している節約21事例の項目、具体的な効果の試算額(一ヶ月あたり、及び年間)を一覧で紹介します。

効果額は私がかなりざっくり試算しているものもありますし、あくまでも私個人のパターンではこうだという数値です。

みなさんそれぞれの状況により効果額は全く違ってくると思いますので、イメージ程度に見てください。

| 1か月の効果 | 年間の効果 | |

| 医療保険、積立保険の解約 | 約▲5万円 | 約▲60万円 |

| 外食は特別な日だけ | 約▲1.2万円 | 約▲14.4万円 |

| お金がかからない遊びを見つける | 約▲0.8万円 | 約▲9.6万円 |

| 格安SIMの利用 | 約▲0.8万円 | 約▲9.6万円 |

| 平日の昼食抜き(自分だけ) | 約▲0.7万円 | 約▲8.4万円 |

| 運動不足解消にお金をかけない | 約▲0.5万円 | 約▲6.0万円 |

| 服にお金をかけない | 約▲0.5万円 | 約▲6.0万円 |

| コンタクトはネットで購入 | 約▲0.3万円 | 約▲3.6万円 |

| ウェル活 | 約▲0.26万円 | 約▲3.1万円 |

| ふるさと納税の活用 | 約▲0.25万円 | 約▲3.0万円 |

| 中古品の活用 | 約▲0.2万円 | 約▲2.4万円 |

| ポイントサイトの活用 | 約▲0.2万円 | 約▲2.4万円 |

| コンビニは行かない | 約▲0.2万円 | 約▲2.4万円 |

| 自販機は使わない | 約▲0.2万円 | 約▲2.4万円 |

| チューナーレステレビ化 | 約▲0.18万円 | 約▲2.16万円 |

| 車は軽自動車、出来るだけ長く使う | 約▲0.17万円 | 約▲2.05万円 |

| 車両保険の解約 | 約▲0.15万円 | 約▲1.8万円 |

| 楽天お買い物マラソンの活用 | 約▲0.1万円 | 約▲1.2万円 |

| キャッシュレス化 | 約▲0.1万円 | 約▲1.2万円 |

| 飲料水は水道水 | 約▲0.05万円 | 約▲0.6万円 |

| モノを買う前に再考する | ー | ー |

それでは一つずつ詳しい内容、試算の考え方を紹介します。

医療保険、積立保険の解約

私は自宅(戸建て)を購入する際に、工務店に紹介されて貯蓄型の生命保険、医療保険など、私と妻を合わせて一月に約5万円分の保険を契約してしまいました。

お金に無知すぎて、勧められるがまま加入してしまいましたが、高い勉強代でした。

- 貯金と保険は分けて考える

- 医療費は「高額療養費制度」も考慮し、足りない分は貯金で確保する

といったことを勉強した上で考えることで、我が家には最小限の保険で十分だということがわかりました。

現在は全て解約し、会社で団体割引が効く私の掛け捨て生命保険だけ千円台で加入しています。

なので一ヶ月の効果額は約▲5万円と試算しています。

ただし、必要な保険はみなさんの家庭の状況、考え方などにもよるので、それぞれの状況に応じて最適な保険を考えてみて下さい。

少なくとも私のように勧められるがまま、という場合は必ず考え直すことをおすすめします。

外食は特別な日だけ

浪費家時代の我が家は、毎週土日のお昼ご飯は外食に行くのが定番でした。

それが本当に行きたいお店、食べたかったものならいいんですが、

「今日はここのお店でいいか」

という感じで、お腹を満たすために外食をしていました。

外食は楽で便利ですが、当然ながら自炊するよりもコストアップになります。

お腹を満たすためだけの外食は1ヶ月後にはもう忘れてしまいます。

我が家はお腹を満たすためだけの外食はやめて、休日のお昼は簡単なお弁当を作って公園でピクニックすることにしています。

多少の労力はかかりますが、楽しいですよ。

外食は本当に特別な日だけ。

そうすると思い出に残る素敵な外食になりますよ。

| 1回当たり費用 (差額) | 1か月の費用 (差額) | 年間の費用 (差額) | |

| 外食費 | 約2,500円 | 約15,000円 | 約18万円 |

| 自炊費 | 約500円 (▲2,000円) | 約3,000円 (▲1.2万円) | 約3.6万円 (▲14.4万円) |

※月に外食6回(基本は土日のお昼。全部が外食ではない想定)で計算

お金がかからない遊びを見つける

私はこれまで週末はテーマパークに行ったり、ショッピングモールに行ったり、カフェに行ったり、とにかくお金がかかるところに行っていました。

週末はどうお金を使うか、という感覚があったような気がします。

でも、ショッピングモールに行って色んなことをしても、カフェに行ってゆっくりしても、しばらくすると忘れてしまうような内容が多かったです。

私は今は思い出に残る経験に一番お金を使いたいと考えていますが、これまでの週末のお金の使い方はそうではなかったです。

最近は家族で公園に行って全力で虫捕り、鬼ごっこ、かくれんぼ、ピクニックをよくしていますが、その方が長い間記憶に残っています。

家族とも「ここではこんなことしたね~」と写真を見ながら思い出話をしています。

公園でピクニックなので駐車場代くらいでほとんどお金はかかりませんが、満足度はむしろ上がっています。

お金を使わなくても、もっと思い出に残る遊び方はあることを知れたのは、満足度、節約両方の観点で良かったです。

ここではざっくり1回2,000円程度の遊びを月に4回(毎週末)やっていた前提で月の節約効果額▲0.8万円(2,000円×4回)として計算しています。

格安SIMの利用

私は元々ドコモユーザーで、学生時代から10年以上ずっとドコモを使っていました。

格安SIMの存在は知っていましたが、前述の通り、私も妻も

「通信が遅くなるって口コミがあるし」

「メールアドレスか変わるのが嫌だし」

とか色々やらない理由をつけてやらずにおいてました。

でも実際格安SIMにしてみたら、たしかに昼間は遅かったりするけど全然我慢できるレベルでした。

メールアドレスだって最初の設定と関係する人への連絡だけで、そのあとは特に何も問題ないし。

何ならLINEの方が使うし。

最初はドコモからLINEモバイルにして、現在は楽天モバイルを活用しています。

もしも昔の私のようにまだ食わず嫌いをしている方がいれば、ぜひ一度試してみて下さい。

ダメだったら戻したらいいんです。

手続きもネットで簡単にできますよ。

| 1か月の費用 (差額) | 年間の費用 (差額) | |

| 三大キャリア | 約1.0万円 | 約12.0万円 |

| 楽天モバイル (~3GBまで) | 約2,000円 (▲8,000円) | 約2.4万円 (▲9.6万円) |

※三大キャリアの当時の費用は忘れたのでざっくりです。すいません

※家では光通信のWiFiを活用することで、楽天モバイルは月3GBまでの使用量に抑えていました

平日の昼食抜き(自分だけ)

私は平日の昼食を抜いていますが、それは「節約」と「健康」が目的です。

2021年始め頃に「空腹こそ最強のクスリ」という本を読んで、食事と食事の感覚を開けることをやり始めました。

本のポイントをざっくりまとめると以下のような内容です。

- 「一日3食とるのが体にいい」は間違いだった

- 一日3食は、胃腸を疲れさせ、体の不調を招く

- 「空腹」こそが長寿と健康のカギ

- 「糖」がもたらす毒を、「空腹」というクスリで取り除く

- 「空腹力」を高めれば、様々な病気が遠ざかる

- 空腹を楽しむのは、究極のアンチエイジング

最初の頃は週末だけ一日1食をやってみたり、平日も含めて完全に一日1食にしたりと色々試して、結局落ち着いたのが今の平日だけ昼食抜きでした。

この状態が一番体調面でも調子がいいし、節約効果も大きいので満足しています。

あくまでも私の場合なので、もし興味がある方は一度以下リンク先の本を読んで、無理がない範囲で少しずつ試してみて下さい。

| 1回当たり費用 (差額) | 1か月の費用 (差額) | 年間の費用 (差額) | |

| 平日の昼食費 (自分のみ) | 約350円 | 約5,000円 | 約8.4万円 |

| 平日昼食無し | 0円 (▲350円) | 0円 (▲0.7万円) | 0万円 (▲8.4万円) |

※月に昼食20回(平日の回数)で計算

運動不足解消にお金をかけない

私は元々ゴルフが趣味で、今でも年に1回程度は友人とラウンドしに行きます。

そのゴルフの練習の為にこれまではゴルフの打ちっぱなしに結構な頻度で通っていました。

週末だけじゃなく、平日ももし仕事が早めに終わったら行ったりして、ゴルフの練習を兼ねて運動不足を解消していました。

でも節約を徹底的にやる中で、一度それをやめてみて、代わりに会社まで電車をやめて片道40~50分程度歩いて通うようになりました。

片道40~50分も歩くとほんとに頭もスッキリして、ほどよく疲れるので夜もぐっすり眠れます。

さらにかかるコストは「0円」です。

ゴルフの腕前はしょっちゅう練習してた時とほとんど変わりません(笑)

やればいいってもんでもないですね。

散歩はコスパ最高の運動不足解消としてみなさんにおすすめします。

ちなみに週末は子供と鬼ごっこしていれば十分運動になります。

| 1回当たり費用 (差額) | 1か月の費用 (差額) | 年間の費用 (差額) | |

| ゴルフの練習代 | 約500円 | 約5,000円 | 約6.0万円 |

| 散歩 | 0円 (▲500円) | 0円 (▲0.5万円) | 0万円 (▲6.0万円) |

※月にゴルフ練習場に10回行く前提で計算

服にお金をかけない

私はこれまで服にもある程度お金をかけてきました。

アウトレットやセールを活用はしますが、ある程度有名な服のお店でシーズンごとの服を探して購入していました。

でもそうするとこれまでは

- 服の単価が高い

- 買う服を選ぶ体力、時間がかかる

- 毎朝の服選びも考えないといけない

といった問題がありました。

現在は自分の服を買うのは基本「無印」か「ユニクロ」か「メルカリ」だけ。

そうすることで「単価も安め」、「お店を限定しているので選ぶ体力、時間も削減」できました。

また、服の種類も減らしたので、毎朝服選びをする必要がなくなりました。

ボトムはオールシーズン一種類で、冬は中にタイツを履いています。

本当にかけたいところにお金、時間をかけることが出来たので、私は現状に大満足です。

服にお金、時間をかけるのが満足度に繋がる人もいると思うのでもちろんそれは否定しませんが、私のお金、時間のかけどころはそこじゃなかったということが、試してみてわかりました。

服の購入費はタイミングにより変動が大きいかと思いますので、ここではざっくり一か月あたり▲5,000円の効果額で計算しています。

コンタクトはネットで購入

私は学生時代からこれまでずっとメルスプランというメニコンのプランでコンタクトを購入していました。

定額の月額費用を払うことで、提携先の眼科などでコンタクトをもらえるというものです。

2WEEKコンタクトを使っていましたが、コンタクトにトラブルなどがあったら早めに交換したりも出来るので、利用していました。

ただ、当然ですが便利なものは価格も高い。

ネットでコスパが良いコンタクトを買った場合と比較してみると、一人当たり一月1,500円程度変わることが最近わかりました。

また、妻も実店舗でコンタクトを購入していましたが、同様にネットで購入すると同じくらいの節約に繋がりそうなことがわかりました。

ネットで自分でコンタクトを買うことに不安がありましたが、「シルチカ」というサイトで選び方、買い方まで詳しく紹介してくれていたので、興味がある方は参考にしてみてください。

| 1か月の費用 (差額) | 年間の費用 (差額) | |

| メルスプラン、実店舗 コンタクト代 | 約4,500円 | 約5.4万円 |

| ネット購入 コンタクト代 | 約1,500円 (▲0.3万円) | 約1.8万円 (▲3.6万円) |

ウェル活

みなさん「ウェル活」をご存じでしょうか?

ウェル活とは、毎月20の「ウェルシアお客様感謝デー」にウェルシアでTポイントを使って買い物をすると、1.5倍分の買い物ができるというものです。

日用品を実質33%引きで買い物が出来るという素晴らしいキャンペーンです。

ただし、注意点は以下です。

- 期間限定Tポイントは使えない

- 対象はTポイントを200ポイント以上使用した場合のみ

- Tポイントと現金を組み合わせるとTポイントを使用分のみが1.5倍になる

- タバコなど一部の商品は対象外

上記の注意点を考慮しても、十分すぎるメリットがあります。

私はウェル活を知るまで楽天市場で日用品を購入していましたが、可能な範囲でウェル活の方で日用品を購入するようになりました。

| 1回当たり費用 =1か月の費用 (差額) | 年間の費用 (差額) | |

| 通常の買い物 | 約8,000円 | 約9.6万円 |

| ウェル活 | 実質約5,400円 (▲2,600円) | 約6.5万円 (▲3.1万円) |

※ウェル活によって実質33%割引になる前提で計算

興味あり

ウェル活をやってみたいけどそんなにTポイントを持ってないよ~!

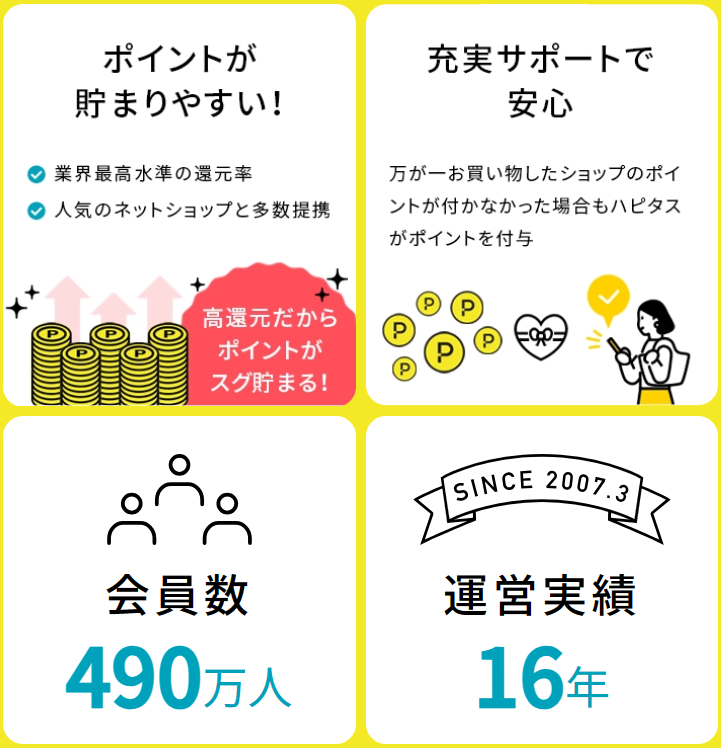

そんな方には私も使っている「ハピタス」を使ってTポイント貯めることをおすすめします。

みなさんが使っている楽天市場などのネット通販でのお買い物や、クレジットカードの作成など、ハピタスを経由するだけでポイントがたまるというシステムです。

ハピタス側は広告主であるショップやサービスから広告費をもらって、それをポイントとして還元しているので、私たちはただ経由して買い物をするだけでポイントがもらえます。

また、「私の紹介コード」からハピタスの登録をすると、キャンペーンに応じてポイントがもらえます。

もちろん無料で登録できます。

キャンペーンには条件、期間があり、都度変更されますので、リンク先で詳細をご確認下さい。

ふるさと納税の活用

ふるさと納税とは、以下のように各自治体に寄付をすることで、魅力的な返礼品を受け取りながら所得税、住民税が控除されるお得な制度です。

ふるさと納税とは、自分の選んだ自治体に寄附(ふるさと納税)を行った場合に、寄附額のうち2,000円を越える部分について、所得税と住民税から原則として全額が控除される制度です(一定の上限はあります。)。

例えば、年収700万円の給与所得者の方で扶養家族が配偶者のみの場合、30,000円のふるさと納税を行うと、2,000円を超える部分である28,000円(30,000円-2,000円)が所得税と住民税から控除されます。引用元:総務省 ふるさと納税ポータルサイトより

会社員なら通常は給料から天引きされるだけの税金が、ふるさと納税を使って納付することで納付額は同じでも返礼品をもらうことができる(2,000円だけは必要)ので、やらない理由はない制度です。

私はウェル活、ポイ活の項目でもご紹介した「ハピタス」を経由して「楽天ふるさと納税」をすることで、ハピタスのポイント、楽天のポイント両方をもらっています。

そうすることで、通常2,000円は引かれてしまう寄付額を超えるポイントを入手しています。

実質無料どころか返礼品とポイントをタダでもらっている状態です。

「ワンストップ特例制度」を使用すれば確定申告も不要ですし、簡単ですよ。

こちらももし食わず嫌いをしている方がいればぜひ始めてみて下さい。

ここでは年間10万円をふるさと納税した前提で、返礼品の限度割合3割をかけて「年間▲3万円分の効果額」として計算しています。

中古品の活用

私は本当に必要なモノがある場合、新品を探すだけではなく中古品も探し、比較するようにしています。

たいていのモノの価格は新品から買った瞬間に一気に価値が下がり、そこから使用年数、状態により徐々に価値が低下していきます。

当然新品の方が気分はいいですが、それは本当に新品じゃないといけないのか?いつも確認しています。

モノ、目的にもよって、多少中古で使われていても問題ないものは積極的に「メルカリ」などのフリマサイトを活用して、中古品でコスパが良いものはないか探すようにしています。

私も昔は当たり前のように新品を買っていましたが、中古品を使い始めると「これって中古品で十分やな」と思えるものが身の回りには多いことがよくわかりました。

もちろんモノ、目的によりますし、商品状態もバラバラなので、初めて使用する場合はしっかり確認して活用してみて下さい。

ここではざっくり1か月あたり▲2,000円の節約効果額で試算しています。

ポイントサイトの活用

「ポイントサイト」をご存じでしょうか?

例えばネット通販などを使用する際に、ポイントサイトを経由するだけでポイントを受け取ることが出来るサイトです。

ポイントサイト側は広告主であるショップやサービスから広告費をもらって、それをポイントとして還元しているので、私たちはただ経由して買い物をするだけでポイントがもらえます。

私も普段の楽天市場での買い物等でポイントサイトを経由していますが、私が使用しているポイントサイトはウェル活、ふるさと納税の項目でもご紹介した「ハピタス」です。

ハピタスについて

もし興味があれば、「私の紹介コード」からハピタスの登録をすると、キャンペーンに応じてポイントがもらえます。

もちろん無料で登録できます。

キャンペーンには条件、期間があり、都度変更されますので、リンク先で詳細をご確認下さい。

コンビニは行かない

みなさんご存知の通り、コンビニは便利だけど割高です。

どこにでもあって、いつでも空いていて、日頃必要そうなものが一通り揃っている。

便利、安心といったものは、節約の大敵です。

私も昔はコンビニをよく利用し、食べ物、飲み物、雑誌など買い漁ってましたが、もう何年も使っていません。

最初は使わないと相当不便になるんじゃないかと思っていましたが、全然大丈夫になりました。

それだけ不要なものまで買っていたということですね。

ここでは割高分、不要なものまで購入していた分をざっくり1ヶ月で2,000円削減できたと置いて計算しています。

自販機は使わない

コンビニ同様に自販機も便利ですよね。

私も昔は会社の自販機で毎日1〜2本買って飲んでいました。

でも当然ながら割高で、自販機よりもスーパーで購入。

それよりも水筒にお茶を入れて持参する方が安く済みます。

100円台で買えるので一回の価格は大したことないですが、習慣化して続けることで大きな差になります。

私は現在は会社に毎日水筒を持参し、ここ数年自販機は使用していません。

家族で出かけるときも、宿泊などで荷物を減らさないといけない場合を除いて必ず水筒を持っていきます。

これも慣れると全く不便、手間には感じないですよ。

| 1回当たり費用 (差額) | 1か月の費用 (差額) | 年間の費用 (差額) | |

| 自販機利用 | 約120円 | 約2,400円 | 約2.88万円 |

| 水筒持参 | 約20円 (▲100円) | 約400円 (▲0.2万円) | 約0.48万円 (▲2.4万円) |

※月に20回使用する前提で計算

チューナーレステレビ化

我が家には元々テレビがありましたが、子供が産まれてからほとんど子供番組しか見なくなりました。

また、NHK代金や、光回線でテレビを受信していたのでその代金がもったいなく感じていました。

また、テレビは見たい番組があっても時間が決まっている点が少し不便だと思っていました。

そこでチューナーレステレビにすることで、NHK代金、光回線のテレビ受信代金がなくなりました。

また、子供が見たい番組もTVerやYouTubeなどで見たいときに見れるようになりました。

大きめの画面でYouTubeも見れるので、子供がスマホで見てる時よりも健康面でも良かったと感じています。

チューナーレステレビは通常のテレビよりも割安で、40型のモデルを3万円程度で購入できたので、1年半程度で元はとれる計算です。

| 1か月の費用 (差額) | 年間の費用 (差額) | |

| テレビ通信費 | 約1,800円 | 約2.16万円 |

| チューナーレス化 | 約0円 (▲0.18万円) | 約0万円 (▲2.16万円) |

車は軽自動車、できるだけ長く使う

車は便利な移動手段ですし、生活する上で必要だという方も多いでしょう。

ただし、以下のような様々な維持費がかかります。

- 自動車税

- 重量税

- 自賠責保険料

- 任意保険料

- 車検、

- 点検代

- 駐車場代

- ガソリン代

私は趣味ではなく、移動手段として車を必要としているので、こういった維持費を最小にする為に軽自動車に乗っています。

上記の維持費の中で軽自動車と小型車で明確に差が出るのは「自動車税」と「重量税」の2つ。

| 軽自動車 | 小型車※ | |

| 自動車税 | 10,800円/年 | 30,500円/年 |

| 重量税 | 3,300円/年 | 4,100円/年 |

| 合計(差) | 14,100円/年 (▲20,500円/年) | 34,600円/年 |

あくまでも車を持つ目的によりますが、軽自動車を使用することで、上記のような維持費のメリットがあります。

車両保険の解約

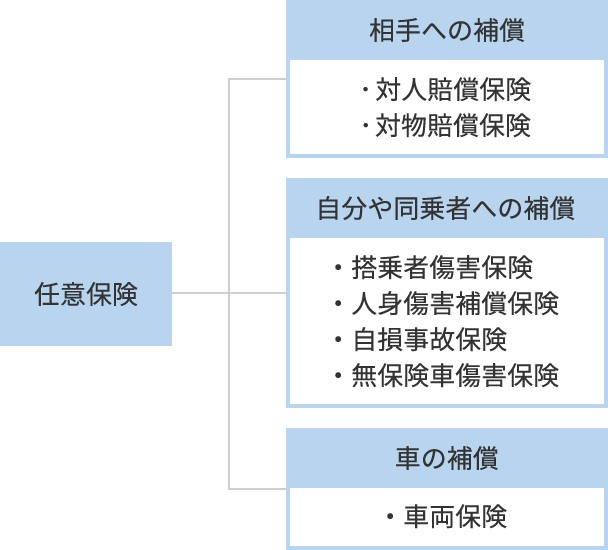

自動車の任意保険の中身には、大きく分けると以下のように「相手への補償」、「自分や同乗者への補償」、「自分の車への補償」があります。

保険は何か合ったときに致命的な損害を回避するために入るものなので、「相手への補償」、「自分や同乗者への補償」は入る必要があると考えています。

ただ、「自分の車の補償」は貯金で備えることが出来ます。

また、自分の車が傷ついたときに車両保険を使うと得をした気分になりますが、同時に等級も下がるのでその後の毎月支払う保険額は上がってしまいます。

私も昔はあまりよくわからず車両保険にも加入していましたが、現在は車に何かあったら修理、買い替えできるだけの貯金を確保して、車両保険は外しています。

ここでは1か月で1,500円の車両保険代金を想定し、効果額を試算しています。

楽天お買い物マラソンの活用

楽天お買い物マラソンは、楽天市場で開催される買い回りキャンペーンのことです。

楽天市場に出店しているショップのうち、複数の店舗で期間内に買い物をすることで、最大10倍の楽天ポイントをもらうことができます。

また、定期的に同様のキャンペーンがあり、楽天ポイントを大量に獲得するチャンスがあります。

楽天カードや、楽天モバイルなど、楽天のサービスを利用するほど、楽天市場で買い物をする際につくポイントも高くなり、相乗効果があります。

ここでは、ポイント入手により節約に繋がる効果額をざっくり1か月あたり1,000円で試算しています。

キャッシュレス化

私は昔は現金のみで支払っていましたが、今ではもったいないことをしていたなと思っています。

クレジットカードや〇〇payなどを使って支払えば、同じ支払いでも1%前後のポイントが付きます。

もし年間120万円の支払いをしていたら、同じ支払いでも還元に以下のような差が発生します。

- 現金:還元0円

- クレジットカード、〇〇pay:ポイント還元1.2万円(1%ポイント還元の前提)

興味あり

クレジットカードだと何に使ったかわからなくて使いすぎそう。。。

そんな方には、「マネーフォワードme」などの家計簿アプリを活用することをおすすめします。

クレジットカードと連携すれば、いつ、何にいくら使ったか自動で管理してくれるので、収支管理が出来て、心配する使いすぎも管理することが出来ますよ。

| 1か月の還元額 (差額) | 年間の還元額 (差額) | |

| 現金支払い | 0円 | 0円 |

| キャッシュレス | 約1,000ポイント (▲0.1万円) | 約1.2万円 (▲1.2万円) |

※ポイント還元率:1%で計算

飲料水は水道水

私はこれまで自宅で飲む水はミネラルウォーターを買って飲んでいました。

でも毎回お店で買うと持ち運びが重いし、多少金額もかかります。

それでも水道水は抵抗があり、ミネラルウォーターをわざわざ購入していました。

しかし、日本の水道水は水道法により水質基準が厳密に定められています。

消毒のために塩素が含まれていることもありますが、健康を害することのない微量になります。

もちろんそれでも懸念を言い出したら様々ありますが、私個人はミネラルウォーターをやめて水道水を飲み始め、特に問題なく続けられています。

ここでは1か月あたり500円のミネラルウォーター代金を節約できたという前提で効果額を試算しています。

モノを買う前に再考する

ここまで様々な節約事例を紹介しましたが、一番の節約は当然「モノを買わないこと」です。

でも生活して生きていく為にも、生活満足度を確保する為にもある程度のモノは必要になります。

買ったモノに対して自分が心から納得していればいいですが、「これは買わなくてもよかったな」と後で思うような経験はみなさんもあるのではないでしょうか?

それを防ぐ為には、買いたいものが出てきたら一度買いたいものリスト、メモなどに記載し、時間を空けてみることをおすすめします。

時間が経つと、

「あれ?なんでこれが欲しかったんだっけ?」とか、

「この商品は買わなくても、もう持ってるモノで代用できそうだな」

など、心変わりしてくることもよくあります。

そういったモノは、買ってもしばらくすると使わなくなったりしてしまうものです。

買いたいものリストに記載して、時間を空けても必要なものが、代わりが効かない、今後も大切に使えるモノだと思います。

せっかく買ったものなので、大切に使っていきたいですね。

興味あり

やったことがない節約があった!

早速試してみよう!

すぐに実践するのはいいことですが、実践と並行しながらでもいいので、節約を成功させる為のポイントも押さえてみてください

節約を成功させる為のポイント

節約はいきなり始めてもなかなかうまくいきません。

いくつか押さえるべきポイントがあるので、私の実体験を元にここでは

について一つずつ紹介します。

収支を見える化する(家計簿)

まずはなんといっても現状把握から。

現在、何にどのくらい使っているのかがわからなければ、どこに手をつけていいかも検討がつきません。

その「収支の見える化」のために必要なのが「家計簿をつけること」です。

興味あり

家計簿とか大変そう〜

レシートを一つずつ手書きやエクセルで管理となると大変ですが、今は便利なアプリがあります。

私が使っているのは「マネーフォワードme」です。

- 毎日のお金の出入りを自動で見える化

- 銀行やカードの残高をまとめて見える化

- 今月何にいくら使ったかを見える化

こういったことが簡単にできます。

私は有料版を使用していますが、無料版でも提携先銀行数の制約などはありますが十分使えます。

まずは無料で気軽に使ってみて下さい。

目標を立てる

現状把握ができたら、目標を立てましょう。

- いつまでに◯◯○○万円の金融資産を達成したい!

- その為に毎月〇〇万円を投資する

など、仮でいいのでできるだけ具体的に目標設定をしましょう。

そうすると、今投資に回せる金額と、目標とのギャップが見えやすいと思います。

ギャップが明確なら、節約をどれだけやる必要があるかもハッキリしますよね。

効果を具体的な金額で表す

目標が立てられて、ギャップが見えたら足りない分は稼ぐか節約するかです。

節約するならざっくりでいいので効果を具体的に金額で試算してみましょう。

そうすることでどれだけやればギャップが埋まるかもわかるし、何よりやる気が出てきます!

〇〇をすれば月5千円の節約で、年間6万円か〜

なら一回家族旅行いけるな〜

という感じに、具体的にすると効果がハッキリして、やりがいが感じられますよ。

私は新しい節約方法を知ったり思いついたりすると、すぐ暗算してメリットを感じやすくします。

効果の高いものから優先する

興味あり

よし、節約やるぞ~!

効果が大体見えたらさっそくどんどん実践したいですが、闇雲に新しいことをやっていくと疲れてしまいます。

まずは効果が大きそうなものから順に実践して、成功体験を積み上げていきましょう。

細かい節約はなかなか効果も実感できないので、長続きしないおそれがあります。

そういう節約は、大きいところをやりきってからでもいいんです。

完全にやめる、がダメなら代替品を探す

興味あり

節約をやり始めたけど、我慢するやつは続かなかったよ!

例えば〇〇を買わないとか、〇〇を食べないとか、完全にやめるような内容はハードルが高いです。

生活満足度にも大きく影響してしまうことがあります。

それだと結局続かないので、そういう場合はいい方法があります。

買うけど中古にするとか、食べるけど安いものにする、など代替品にするのがおすすめです。

中古はちょっと。。と思っていても、意外とやってみると全然新品と差が感じられなかったり、不満は感じなかったりすることもあります。

買う店を変えたりするだけでも安く買えて、満足感は変わらないことも。

やめるのがダメだったら代替品を試してみることをおすすめします。

とにかく試してみる

興味あり

この節約をやってもほんとに効果があるのかな?

興味あり

自分にはこの節約はちょっと無理だ。。

やる前から色々理由をつけてやらない場合も多いと思います。

そんな時は「とりあえず試してみる」ことを強くおすすめします!

私も妻もスマホの通信回線を三大キャリアから格安SIMに変える前は

「通信が遅くなるって口コミがあるし」

「メールアドレスか変わるのが嫌だし」

とか色々やらない理由をつけてやらずにおいてました。

でも実際格安SIMにしてみたら、たしかに昼間は遅かったりするけど全然我慢できるレベルでした。

メールアドレスだって最初の設定と関係する人への連絡だけで、そのあとは特に何も問題ないし。

何ならLINEの方が使うし。

ダメだったらやめたりやり方を変えたりすればいいだけ。

やらずに色々理由をつけているものは、「とにかく一度やってみる」ことをおすすめします。

そうすることで、私は「なんでもっと早く始めなかったんだろう。。。」という節約にいくつも気づくことができました。

生活の満足感が変わらない節約を探す

節約は一般的には「我慢するもの」として認識されているのではないでしょうか。

将来のために今を犠牲にしていると。

でも例えば格安SIMに変えることなら、スマホを普段それほど使わない方からすると何も日常が変わらないかもしれません。

こういった今を犠牲にしない、生活の満足感が変わらない節約を探すことが、節約を続けていくためにも重要です。

何が生活の満足感に影響するかは人によるので、まずは色々試してみてください。

何にお金を使うかを決める

興味あり

節約の話をしてるのにお金を使うことを考えるの??

一つ上の「生活の満足感が変わらない節約を探す」でも説明した通り、今を犠牲にしないことは重要なポイントです。

X(ツイッター)で節約事例を紹介した時も

興味あり

そんなに節約ばっかやらずに子供にもお金を使ってあげなよ

こんなコメントももらいました。

もちろん我慢する内容だけなら、将来のために今を犠牲にしているだけになります。

そうじゃなくて、私は今も楽しみながら将来の準備も並行して進めています。

そのためには、前述した

- 生活の満足感が変わらない節約を探す

だけじゃなくて、逆に

- 今何を重視して何にお金を使うことが満足感が高いか

を明確にして、そこにお金を使うことも重要だと考えています。

私は「家族で行く旅行」が一番満足感が高いので、年に3〜4回は必ず旅行の予定を入れます。

この節約を1年続けたら一回旅行行けそうやな〜

こういう風に考えるとどんどんやる気が出てきます。

まとめ

本記事では、私が投資の元金を確保する為に実践した節約経験を元にして、

- 私が実践した節約事例21選

- 節約を成功させる為のポイント

を紹介しました。

<私が実践した節約事例21選>

- 節約効果が高かった順に、効果額のラフ試算結果と共に紹介

<節約を成功させる為のポイント>

- 節約をうまく続けるために、押さえるべきポイントを紹介

投資する為には元金が必要になります。

さらに、どれだけ早く、大量の元金を投資できるかが、資産増加スピードを加速させる為のポイントの一つです。

私は元々浪費家でなかなか貯蓄はたまらなかったんですが、節約することによって余剰資金を産み出し、それを投資に回すことで金融資産2,000万円を達成することが出来ました。

今回は私が実践した節約事例を具体的な内容、効果額と合わせてご紹介しています。

また、節約を成功させる為のポイントも紹介しますので、合わせてご確認下さい。

最後までご覧頂きありがとうございました!

興味あり

節約をスタートしたら、次はどうしたらいいの?

節約で元金を確保したら、適切な範囲で投資を始めてみましょう

以下の記事が参考になるかと思いますので、良ければご覧ください。

コメント