興味あり

米国のベライゾン・コミュニケーションズ(VZ)は配当金をどれくらいもらえるの?

株価は?業績は?詳しく知りたい!

こんな疑問にお答えする為、本記事ではベライゾン・コミュニケーションズ(VZ)について銘柄分析を行いました

ベライゾン・コミュニケーションズ(VZ)は米国の通信サービスセクターを代表する大型銘柄です。

配当による株主還元にも積極的で、連続増配は20年になります。

- ベライゾン・コミュニケーションズの配当金情報(利回り、増配率、配当性向)

- ベライゾン・コミュニケーションズの株価情報(現状・S&P500との比較・高配当ETFとの比較・連続増配ETFとの比較)

- ベライゾン・コミュニケーションズの銘柄分析(基本情報、事業内容、業績)

- ベライゾン・コミュニケーションズの今後の見通し

私は2019年から米国株投資を実践しているブロガーです。

愛する米国連続増配株をメインに資産運用中です。

結論:[連続増配20年]ベライゾン・コミュニケーションズ:VZの配当,株価,銘柄分析と今後の見通し

まず最初に本記事でわかる結論からご紹介します。

<ベライゾン・コミュニケーションズの配当金情報>

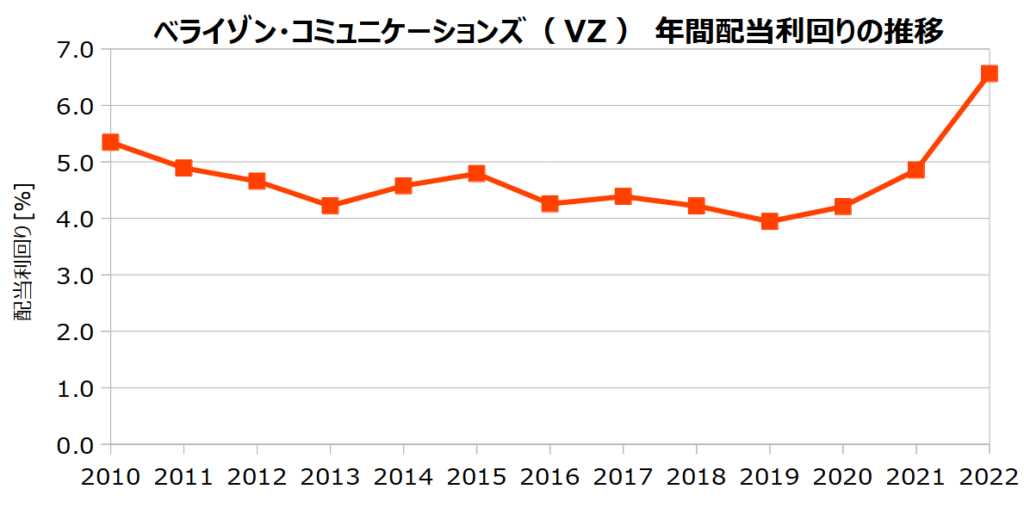

- 配当利回り:約4.0%~6.5%の高めの水準で推移

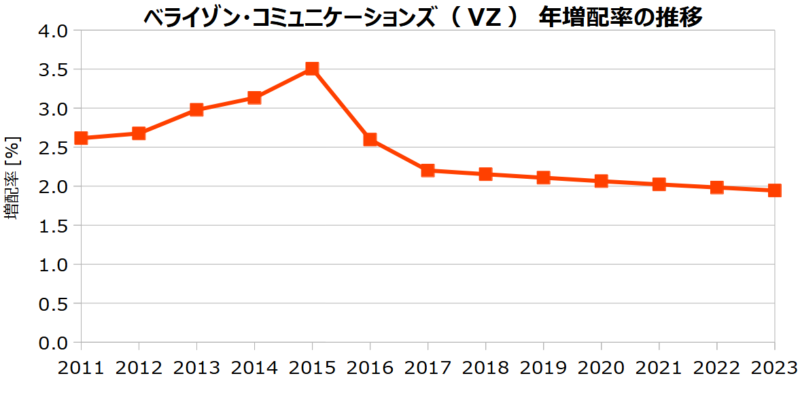

- 増配率:約2.0~3.5%の低い水準で、近年ほぼ横ばい

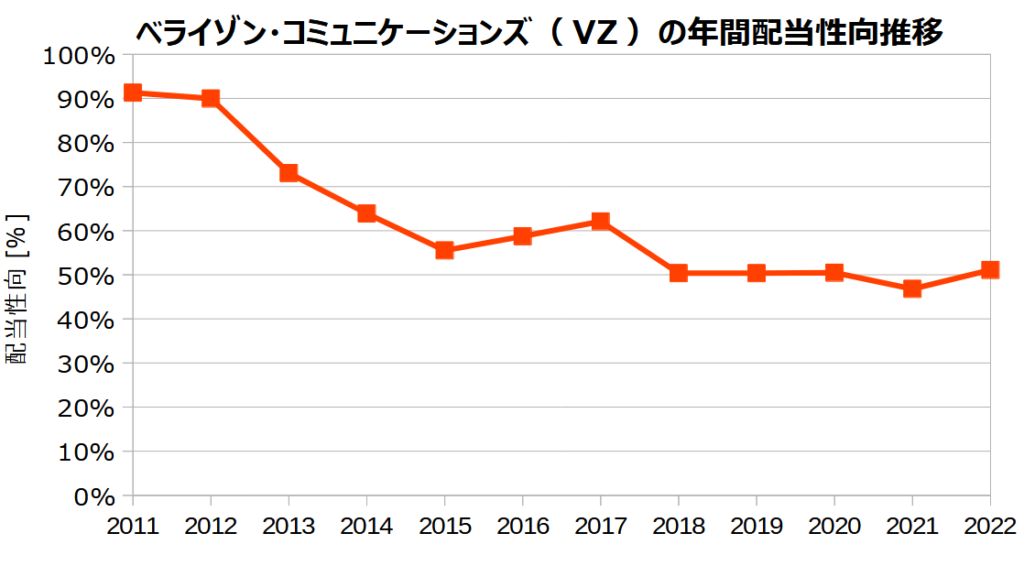

- 配当性向:やや右肩下がりの傾向で、近年は約50%程度で安定

<ベライゾン・コミュニケーションズの株価情報>

- 株価:’21年頃から大きく下落傾向

- トータルリターン:S&P500、高配当ETF、連続増配ETFを下回る

<ベライゾン・コミュニケーションズの銘柄分析>

- 事業:日本でいうNTTドコモのような通信サービスを提供する企業

- 業績:売上高、営業利益ともにほぼ横ばいの傾向

<ベライゾン・コミュニケーションズの今後の見通し>

- 今後も成長出来るかは、5GをスマートフォンだけではなくIoTに向けた技術としていかに広く提供出来るかにかかっている

ベライゾン・コミュニケーションズは米国ニューヨーク州に本社を置く通信サービスを提供する企業です。

日本でいうNTTドコモやソフトバンクのような企業にあたります。

配当利回りは約4.0~6.5%の高い水準で推移し、20年にわたり連続増配を続けています。

しかし株価は’21年頃から大きく下落していて、それによって利回りが高い水準になっています。

今後も成長出来るかは、5GをスマートフォンだけではなくIoTに向けた技術としていかに広く提供出来るかにかかっています。

ではこれ以降は、上記結論に対する詳細内容をご紹介します。

ベライゾン・コミュニケーションズ:VZの配当金情報

それでは早速、配当金に関する情報からご紹介します。

ここでは、

- 配当利回りの推移

- 配当額の推移

- 年増配率の推移

- 配当性向の推移

についてご紹介します。

VZの配当利回りの推移

ベライゾン・コミュニケーションズ(VZ)の2010年以降における年間配当利回りの推移です。

※年間配当利回り = 年間配当金 ÷ 年末株価 で計算しています

- 配当利回りは約4.0%~6.5%の高めの水準で推移

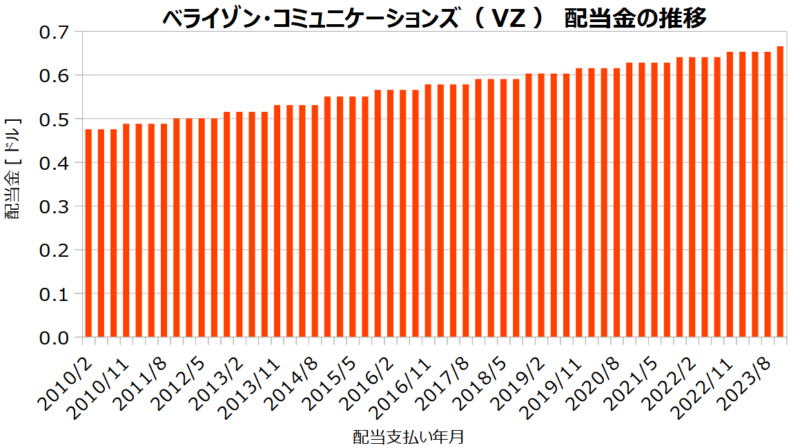

VZの配当額の推移

ベライゾン・コミュニケーションズ(VZ)の2010年以降における配当額の数値及び推移です。

- 配当額はきれいな右肩上がりだが、上がり幅は緩やか

VZの増配率の推移

ベライゾン・コミュニケーションズ(VZ)の2011年以降における年間増配率の数値及び推移です。

- 増配率は約2.0~3.5%の低い水準で、近年ほぼ横ばい

VZの配当性向の推移

ベライゾン・コミュニケーションズ(VZ)の2010年以降における年間配当性向の数値及び推移です。

※配当性向 = 年度毎の(1株当たり配当金÷1株当たり調整後希薄化EPS)×100 で計算

- 配当性向はやや右肩下がりの傾向で、近年は約50%程度で安定

興味あり

配当利回りが高いのはいいね!

株価はどうかな?

では株価関係の情報についてご紹介します

ベライゾン・コミュニケーションズ:VZの株価情報

ここでは

- 株価

- S&P500とのトータルリターンの比較

- 高配当ETFとのトータルリターンの比較

- 連続増配ETFとのトータルリターンの比較

についてご紹介します。

VZの株価

ベライゾン・コミュニケーションズ(VZ)の週足リアルタイムチャートです。

※チャートを操作することで表示期間等の変更も可能です。

- 株価は’21年頃から大きく下落傾向

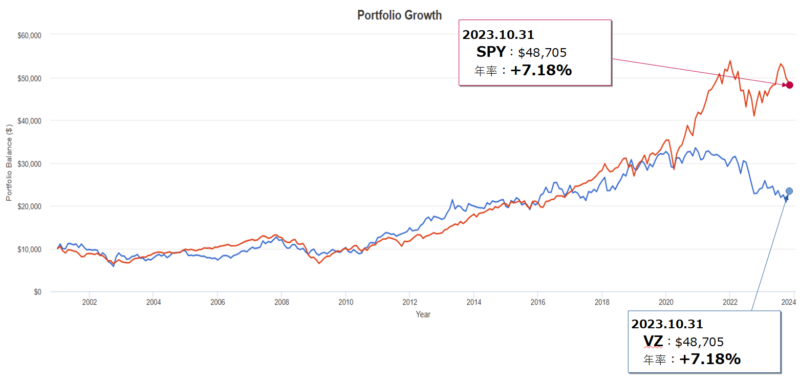

VZとS&P500とのトータルリターンの比較

ベライゾン・コミュニケーションズ(VZ)と、S&P500に連動するETFであるSPYとを比較しました。

2001年以降から2023年10月末までの期間で、配当再投資込みでの比較です。

- 市場平均のS&P500に連動したSPYに対してトータルリターンで下回る

- 特にコロナショック後の株価の上昇率に大きな差がある

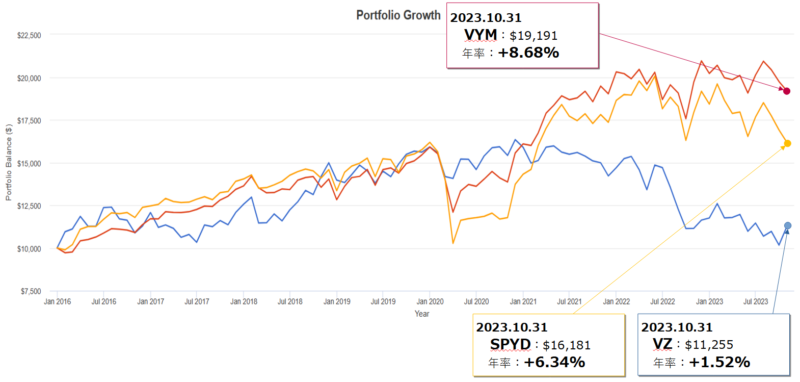

VZと高配当ETFとのトータルリターンの比較

ベライゾン・コミュニケーションズ(VZ)と、高配当ETFであるVYM、SPYDとを比較しました。

SPYDが設定された’15年以降の比較です。

- 高配当ETFのVYM、SPYDに対しトータルリターンで下回る

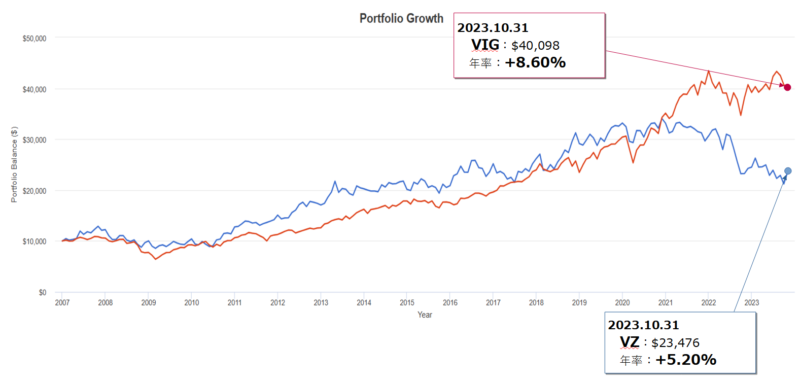

VZと連続増配ETFとのトータルリターンの比較

ベライゾン・コミュニケーションズ(VZ)と、連続増配ETFであるVIGとを比較しました。

VIGが設定された’08年以降からの比較です。

- 連続増配ETFのVIGに対しトータルリターンで下回る

S&P500、高配当ETF、連続増配ETFよりリターンは悪いんだね。。。

特にコロナ後が全然上昇してないね。

どんな会社なの?

では銘柄に関する情報についてご紹介します。

ベライゾン・コミュニケーションズ:VZの銘柄分析

ここでは

- 基本的な情報

- 事業内容

- 業績

についてご紹介します。

VZの基本情報

ベライゾン・コミュニケーションズ(VZ)の基本的な情報です。

| ティッカー(正式名称) | VZ(ベライゾン・コミュニケーションズ) |

| 本社所在地 | 米国ニューヨーク州ローワーマンハッタン |

| 設立日 | 1983年 |

| 従業員数 | 約15万人 |

| セクター | 通信サービス |

| 配当時期(支払い月) | 年4回(2/5/8/11月) |

| 株価 | 35.71 ドル※ |

| 配当利回り | 7.46 %※ |

| 連続増配年数 | 20年 |

| 採用指数 | NYダウ、S&P500 |

ベライゾン・コミュニケーションズは通信サービスセクターの大型銘柄です。

連続増配年数は20年にわたります。

VZの主な事業内容

ベライゾン・コミュニケーションズ(VZ)の主力サービスは以下の通りです。

- 通信サービス

固定電話、携帯電話、インターネット回線(消費者向け、ビジネス向け)

前述の通り、ベライゾンは日本でいうNTTドコモやソフトバンクのような通信サービスを提供する企業です。

また、2015年頃に「AOL」を、2016年頃に米国の「ヤフー」を買収して作った「メディアセグメント」が’20年の5月頃まではありました。

しかし’20年の5月頃、メディア・グループを投資ファンドのアポログローバルマネジメント傘下のファンドに売却すると正式に発表しました。

それにより本業である通信サービスの特に「5G」関連に投資を集中させる狙いがあります。

メディアセグメントではデジタル広告事業を強化する狙いでしたが、グーグルなどとの競争が激しく、収益が伸び悩んでいました。

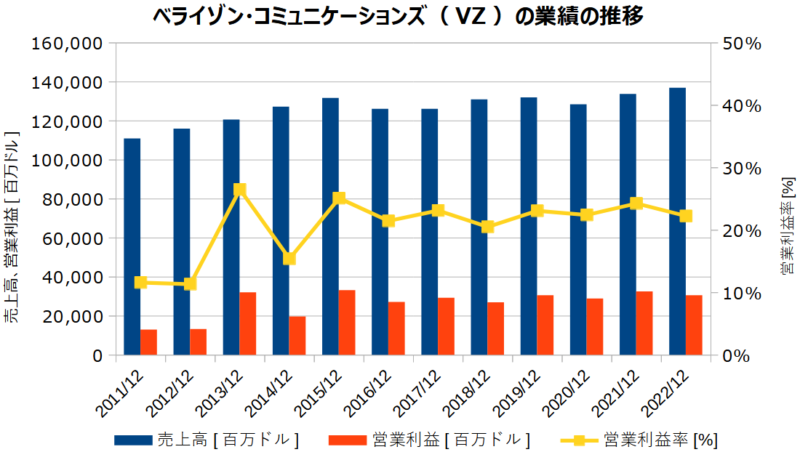

VZの業績(売上高、営業利益、営業利益率)

ベライゾン・コミュニケーションズ(VZ)の業績の推移は以下の通りです。

- 売上高、営業利益共にほぼ横ばいの傾向

- 営業利益率は近年20%前後で安定して推移し、高収益

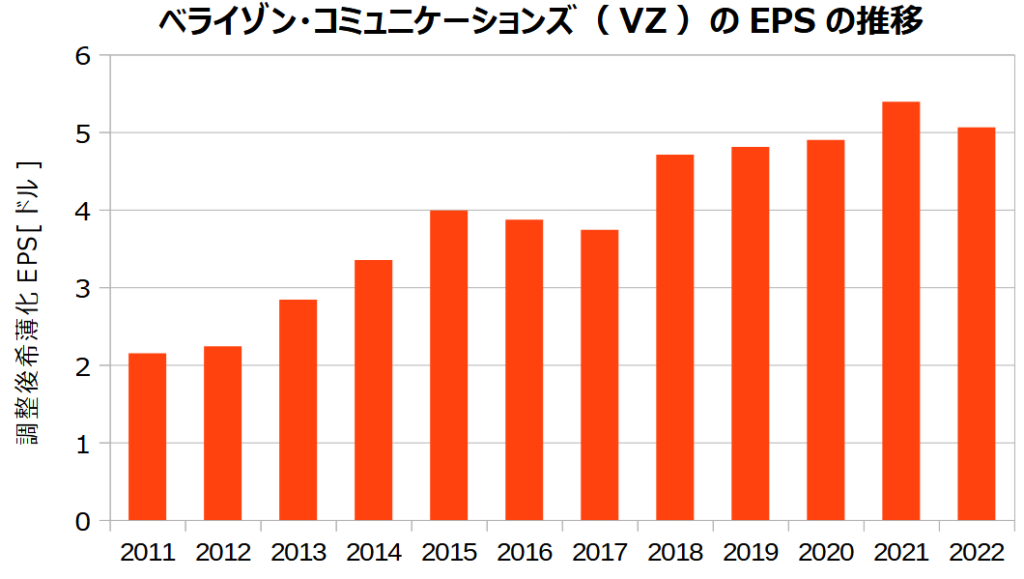

VZのEPS(1株当たり利益)

ベライゾン・コミュニケーションズ(VZ)のEPSの推移は以下の通りです。

※EPS = 調整後希薄化EPS を使用

- 波はあるが、全体的に右肩上がりで順調に推移

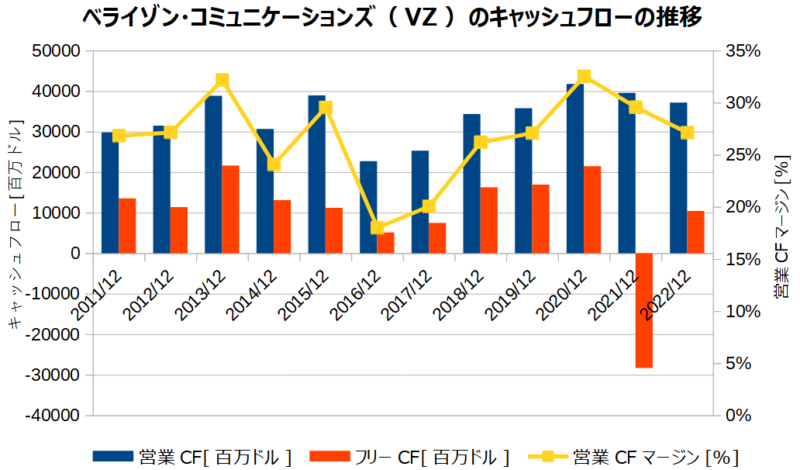

VZのキャッシュフロー(営業CF、フリーCF、営業CFマージン)

ベライゾン・コミュニケーションズ(VZ)のキャッシュフローの推移は以下の通りです。

※営業CFマージン = 営業CF ÷ 売上高

- 営業CF、フリーCFは変動が大きく、全体的に横ばいの傾向

興味あり

業績はあまり増えてはいないけど、安定してる感じはあるね

今後はどうなるのかな?

では今後の見通しについて紹介します

ベライゾン・コミュニケーションズ:VZの今後の見通し

ベライゾン・コミュニケーションズが今後も成長出来るかどうかは、

- 5Gをスマートフォンだけではなく、IoTに向けた技術としていかに広く提供出来るか

- 失敗したメディア事業に代わる新たな事業を見つけ、成功することが出来るか

にかかっています。

現状の通信サービスは米国内では既に飽和状態で、売上げ、利益共に横ばいが続いています。

5Gにしたとしても、スマートフォン向けだけではその横ばいは変わらない為、IoTに向けていかに広く需要を汲み取れるかが成長の為には重要です。

また、わずか数年で撤退に終わったメディア戦略に代わる新たな事業を見つけることも、次への種蒔きとして重要になると考えられます。

まとめ

本記事では、

- ベライゾン・コミュニケーションズの配当金情報(利回り、増配率、配当性向)

- ベライゾン・コミュニケーションズの株価情報(現状・S&P500との比較・高配当ETFとの比較・連続増配ETFとの比較)

- ベライゾン・コミュニケーションズの銘柄分析(基本情報、事業内容、業績)

- ベライゾン・コミュニケーションズの今後の見通し

について解説しました。

<ベライゾン・コミュニケーションズの配当金情報>

- 配当利回り:約4.0%~6.5%の高めの水準で推移

- 増配率:約2.0~3.5%の低い水準で、近年ほぼ横ばい

- 配当性向:やや右肩下がりの傾向で、近年は約50%程度で安定

<ベライゾン・コミュニケーションズの株価情報>

- 株価:’21年頃から大きく下落傾向

- トータルリターン:S&P500、高配当ETF、連続増配ETFを下回る

<ベライゾン・コミュニケーションズの銘柄分析>

- 事業:日本でいうNTTドコモのような通信サービスを提供する企業

- 業績:売上高、営業利益ともにほぼ横ばいの傾向

<ベライゾン・コミュニケーションズの今後の見通し>

- 今後も成長出来るかは、5GをスマートフォンだけではなくIoTに向けた技術としていかに広く提供出来るかにかかっている

ベライゾン・コミュニケーションズは米国ニューヨーク州に本社を置く通信サービスを提供する企業です。

日本でいうNTTドコモやソフトバンクのような企業にあたります。

配当利回りは約4.0~6.5%の高い水準で推移し、20年にわたり連続増配を続けています。

しかし株価は’21年頃から大きく下落していて、それによって利回りが高い水準になっています。

今後も成長出来るかは、5GをスマートフォンだけではなくIoTに向けた技術としていかに広く提供出来るかにかかっています。

皆さんの投資目的に合った銘柄選定に、少しでも参考になれば嬉しいです。

最後までご覧頂きありがとうございました!

さらに深く、様々な米国株の銘柄分析、情報収集、銘柄の管理をするなら、米国株アプリの活用が効果的です。

また、配当王、配当貴族といった米国の連続増配銘柄を以下の記事でまとめていますので良ければ参考にしてみてください。

同じ情報技術セクターの「AT&T」、「コムキャスト」も紹介しています。

コメント