ホーム・デポとロウズ・カンパニーズの

興味あり

米国のホーム・デポとロウズ・カンパニーズはどちらもホームセンターだけどどっちがいいのかな?

差が良くわからないな~詳しく知りたい!

こんな疑問にお答えする為、本記事ではホーム・デポ(HD)とロウズ・カンパニーズ(LOW)について徹底比較しました

ホーム・デポ(HD)とロウズ・カンパニーズ(LOW)は「ホームセンター」のチェーンの業界No.1、2を争う企業で、どちらに投資すべきか比較される方も多いのではないでしょうか。

本記事では、2社を徹底的に比較し、投資目的に応じてどちらがおすすめできるかまでご紹介します。

ホーム・デポ(HD)とロウズ・カンパニーズ(LOW)それぞれ個別の情報についても詳しくまとめていますので、合わせてご確認下さい。

私は2019年から米国連続増配株をメインに投資しています

- 2019年資産約200万円程度→2023年資産2000万円達成

- 1億円貯めてセミリタイヤが目標

- 30代、妻、息子(4歳/1歳)と4人暮らし

結論

まず最初に本記事でわかる結論からご紹介します。

| ホーム・デポ(HD) | ロウズ・カンパニーズ(LOW) | |

| 収益性 | ◎ | 〇 |

| トータルリターン | 〇 | ◎ |

| 配当利回り | ◎ | 〇 |

| 連続増配年数 | 〇 | ◎ |

| 増配率 | 〇 | 〇 |

| 配当性向 | 〇 | ◎ |

ホーム・デポ(HD)とロウズ・カンパニーズ(LOW)は「ホームセンター」のチェーンの業界No.1と2を争う企業です。

どちらも非常に優良な企業で、収益性、株価、株主還元全ての面で優秀な実績を残しています。

そんな優秀な企業同士でも、数値を照らし合わせると違いはあり、収益性、配当利回りの面ではホーム・デポがやや優秀な数値を示しています。

また、トータルリターン、連続増配年数、配当性向においてはロウズ・カンパニーズがやや優秀な実績です。

どちらに投資する方がいいかは投資目的によって変わりますので、投資目的別にどちらがおすすめできるかも紹介しています。

ではこれ以降は、上記結論に対する詳細内容をご紹介します。

HD×LOWの事業内容の比較

| ホーム・デポ(HD) | ロウズ・カンパニーズ(LOW) | |

| 事業内容 | ホームセンターチェーン | ホームセンターチェーン |

| 特徴 | プロ向けが多い (全体の3~4割程度) | 一般向けが多い |

ホーム・デポ(HD)とロウズ・カンパニーズ(LOW)はどちらも日本でいう「ホームセンター」のチェーンです。

ただし、ホーム・デポの方がややプロ向け(建築業者、工事業者など)が多く、約3~4割程度を占めていて、専門業者を重視した事業戦略・ブランド戦略をとっています。

それに対してロウズ・カンパニーズは一般顧客のDIY消費者をより重視した敷居の低い事業戦略・ブランド戦略をとっています。

また、どちらも実店舗に加えてオンライン販売も手掛けていますが、ホームセンター事業は実店舗の需要が相対的に高く、アマゾンなどのオンライン販売の攻勢を受けにくい傾向にあります。

通常の商品よりも大きくかさばり、配送に向かない点や、直接専門の知識を持つ店員の説明を受けたいという需要があるためです。

HD×LOWの規模感の比較

| ティッカー(正式名称) | HD(ホーム・デポ) | LOW(ロウズ・カンパニーズ) |

| 設立日 | 1978年 | 1946年 |

| 時価総額 | $ 305B※1 | $ 114B※1 |

| 店舗数 | 2300超 | 1700超※2 |

| 従業員数 | 約49万人 | 約30万人 |

| 株価 | 305.34 ドル※1 | 198.06 ドル※1 |

| 採用指数 | NYダウ、S&P500 | S&P500 |

同じホームセンター業界の企業ですが、規模感は異なります。

業界第一位がホーム・デポ、第二位がロウズ・カンパニーズです。

ホームデポは時価総額でも全米のTOP30位以内に入っていて、NYダウにも採用されている米国を代表する企業で、規模感としてはホーム・デポの方が大きな企業になります。

HD×LOWの業績の比較

ここでは

- 売上高、営業利益、営業利益率

- EPS(1株当たり利益)

- キャッシュフロー(営業CF、フリーCF、営業CFマージン)

について比較します。

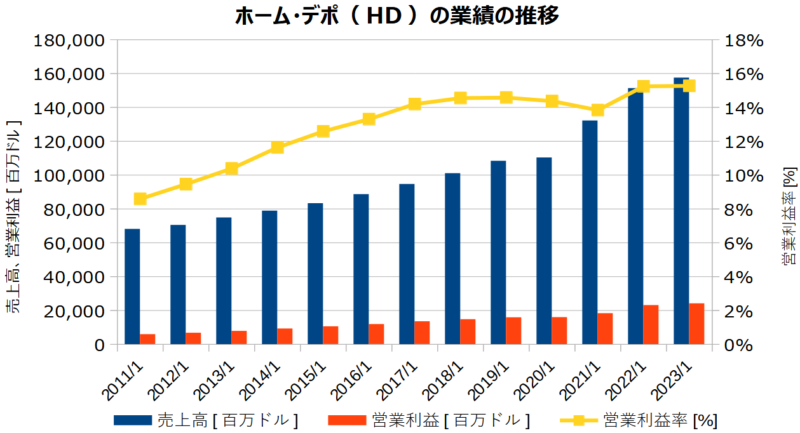

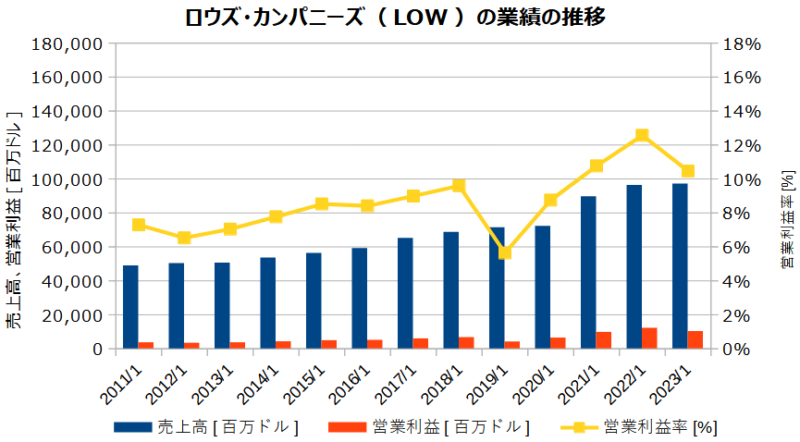

売上高、営業利益、営業利益率

- 売上高、営業利益共にどちらも順調に増加傾向

- 売上高/営業利益の絶対値及び営業利益率はホームデポの方が優秀

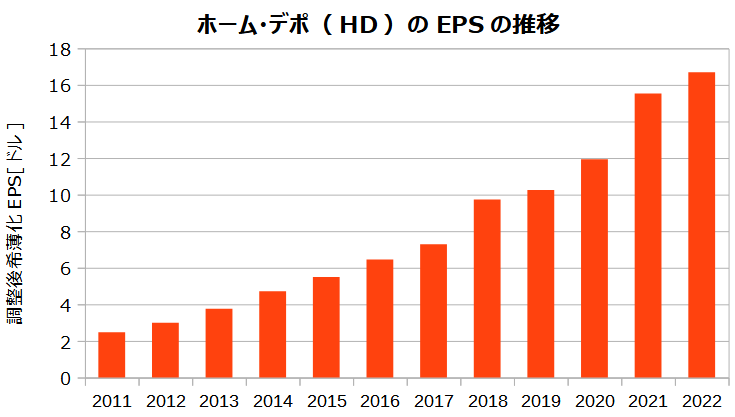

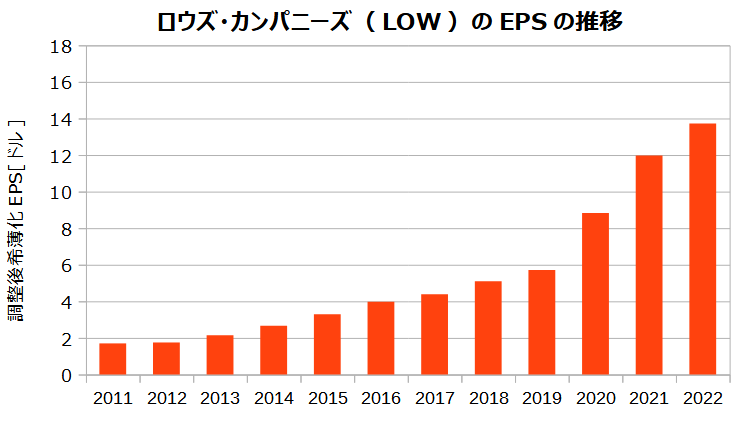

EPS(1株当たり利益)

※EPS = 調整後希薄化EPS を使用

- どちらも右肩上がりで順調に増加傾向

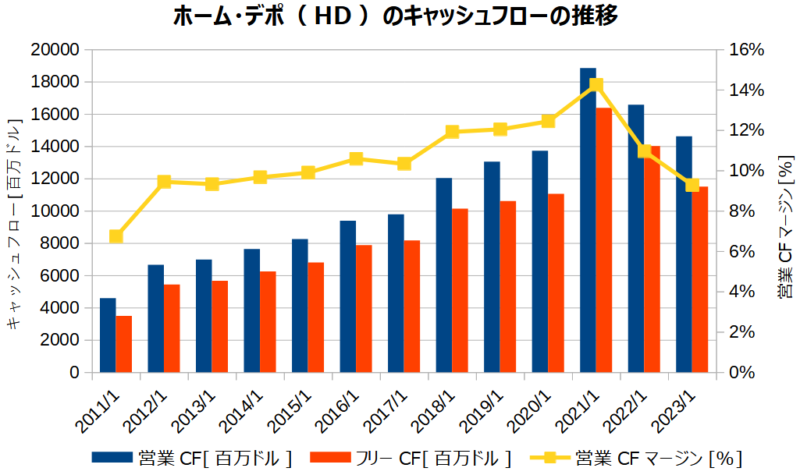

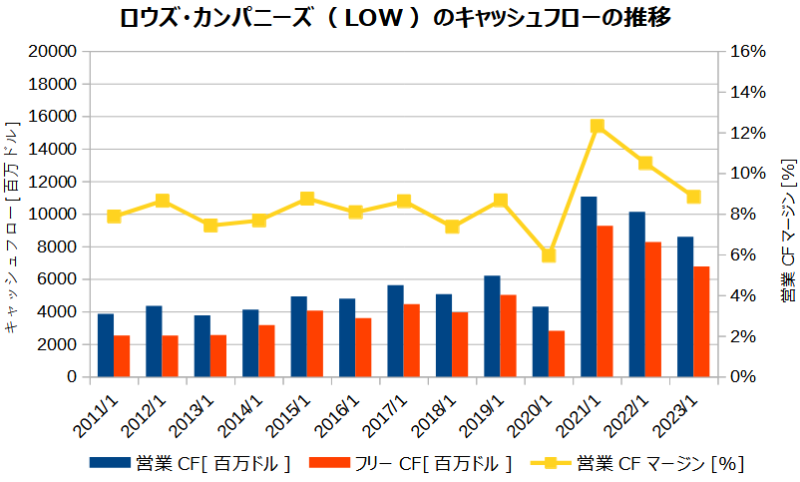

キャッシュフロー(営業CF、フリーCF、営業CFマージン)

- 営業CF、フリーCFはどちらも2021年頃までは増加傾向、2021年以降は下落

- 営業CFマージンはホーム・デポの方がやや高い水準

HD×LOWの株価(配当を含むトータルリターン)の比較

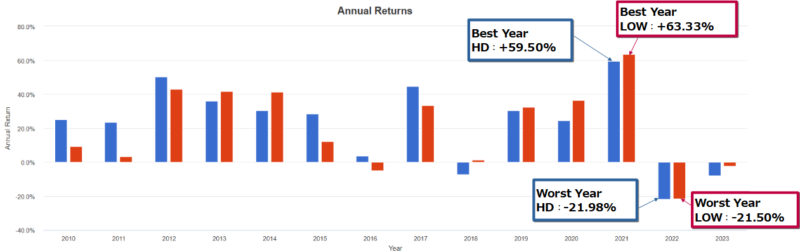

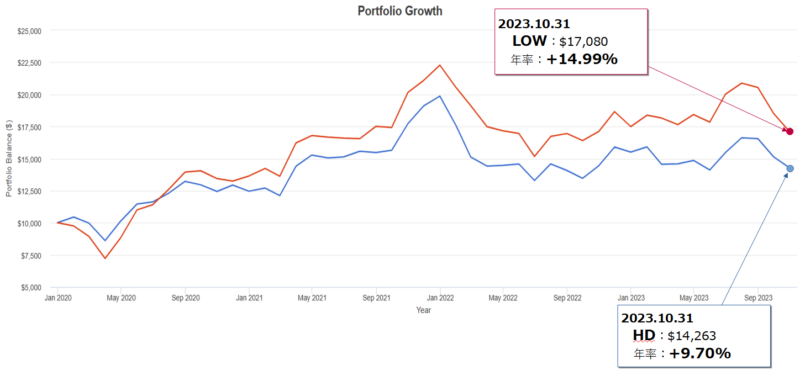

株価(配当を含むトータルリターン)と、年度毎の下落率/上昇率を比較しました。

株価の比較は切り取る年代で大きく結果が変わる為、ここでは

- 2000年以降

- 2010年以降

- 2020年以降

というパターンで比較します。

また、配当金を含めたトータルリターンで比較しました。

2000年以降

- 2000年以降のトータルリターンは、ロウズ・カンパニーズの方が上回る

- 最大下落率はロウズ・カンパニーズが低く、最大上昇率もロウズ・カンパニーズの方が高い=最終的なトータルリターンに影響

2010年以降

- 2010年以降のトータルリターンは、ホーム・デポの方が上回る

- 最大下落率、最大上昇率は大きな差無し

2020年以降

- 2020年以降、近年のトータルリターンは、ロウズ・カンパニーズの方が上回る

- コロナショックの下落率はホーム・デポの方が小さい

- コロナショック以降の上昇率は、ロウズ・カンパニーズが高い

- 最大下落率、最大上昇率は大きな差無し

HD×LOWの配当金の比較

ここでは

- 配当利回り

- 連続増配年数

- 増配率

- 配当金の推移

- 配当性向

について比較します。

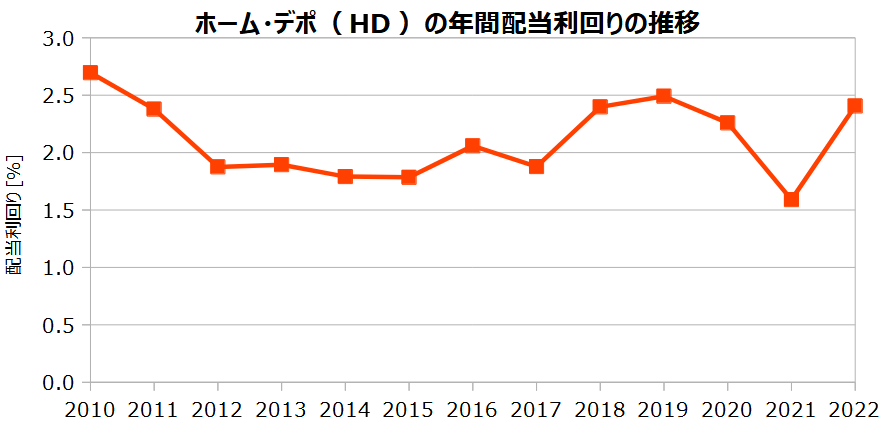

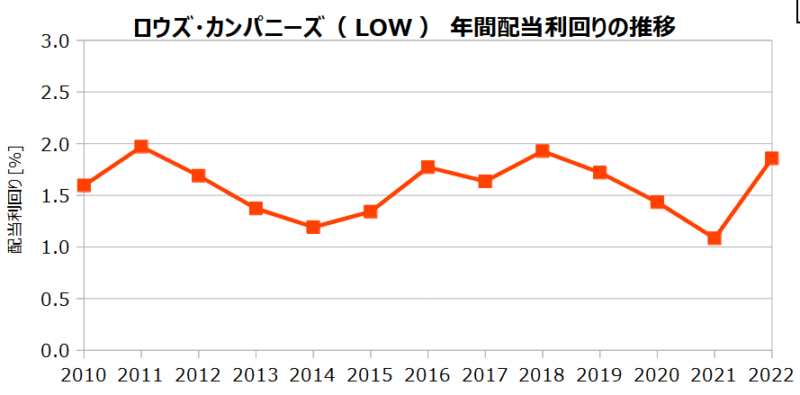

配当利回りの推移

- 配当利回りはホームデポの方が高めの水準

連続増配年数

| ティッカー(正式名称) | HD(ホーム・デポ) | LOW(ロウズ・カンパニーズ) |

| 連続増配年数 | 14年 | 61年 |

連続増配年数はホーム・デポが14年、ロウズ・カンパニーズが61年で、ロウズ・カンパニーズの長期安定性が際立ちます。

これだけの長期で増配を続ける為には、そのキャッシュを生む為の安定した事業収益と、株主還元を重視する経営方針が必要になります。

ちなみにロウズ・カンパニーズは米国配当王の連続増配年数の上位銘柄です。

配当王、配当貴族といった銘柄を以下の記事で一覧で紹介していますので、良ければ参考にしてみて下さい。

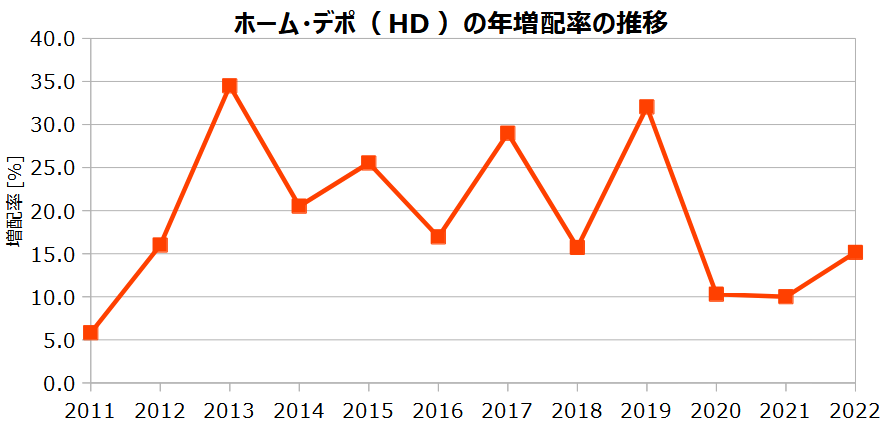

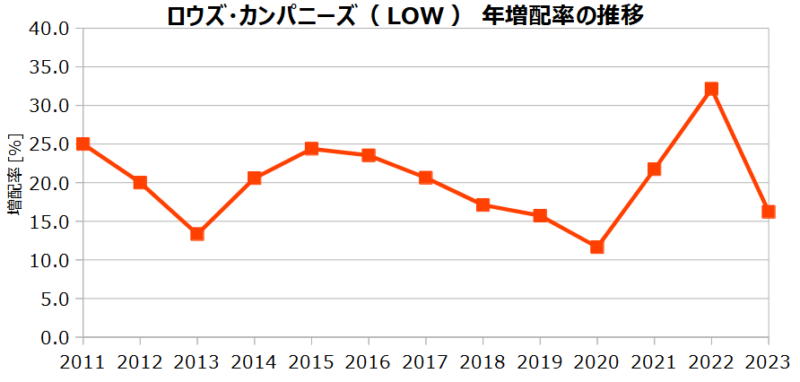

増配率の推移

- 増配率はどちらも年毎のばらつきはあるが、高めの水準で推移

- 2011年以降の平均値はHD:約19%、LOW:約20%で僅差

配当金の推移

ホーム・デポとロウズ・カンパニーズにそれぞれ同じ金額を投資した場合の、受け取れる配当金額の推移を比較しました。

スタートする年度により異なる結果になるため、2000年以降、2010年以降、2020年以降の3パターンで比較しています。

2000年以降

2010年以降

2020年以降

- 2000年以降の長期ではロウズ・カンパニーズの方が配当金額は多い=連続増配の効果

- 2010年、2020年以降ではホーム・デポの方が配当金額は多い=配当利回りの高さ、近年の連続増配の効果

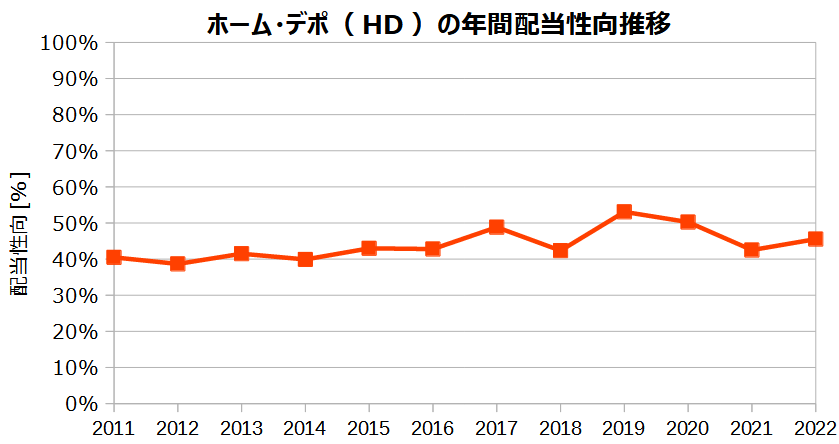

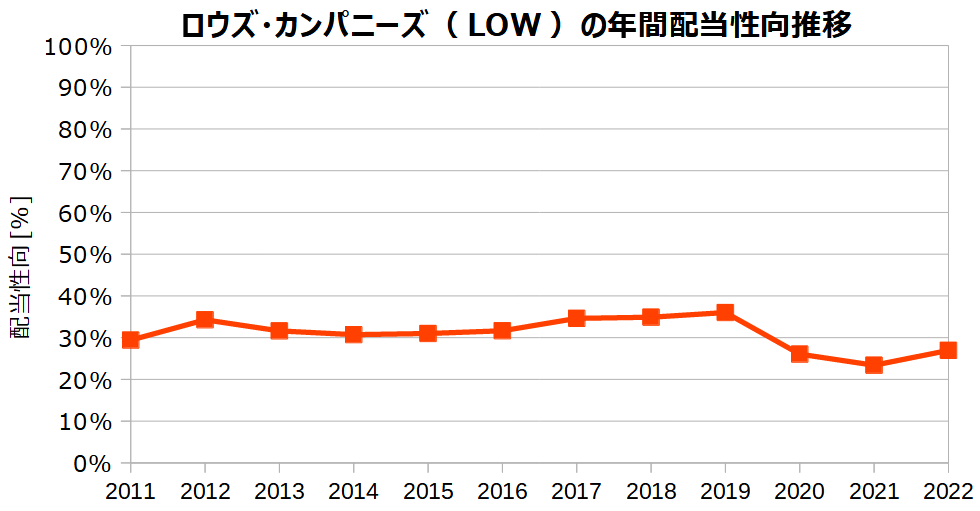

配当性向の推移

- 配当性向はややロウズ・カンパニーズの方が低めの水準だが、どちらも無理のない水準で安定して推移

興味あり

どっちもいい企業だね!でも結局ぼくにはどっちの銘柄がいいのかな?

おすすめを教えて!!

どちらの銘柄がいいかは投資の目的によります。

目的別のおすすめ銘柄を紹介します。

HD×LOWの投資目的別おすすめ銘柄

これまでの結果をまとめると以下になります。

| ホーム・デポ(HD) | ロウズ・カンパニーズ(LOW) | |

| 収益性 | ◎ | 〇 |

| トータルリターン | 〇 | ◎ |

| 配当利回り | ◎ | 〇 |

| 連続増配年数 | 〇 | ◎ |

| 増配率 | 〇 | 〇 |

| 配当性向 | 〇 | ◎ |

どちらも非常に優良な企業で大きな差はありませんが、それでもどちらかを選ぶ基準は投資目的によって変わります。

では投資目的別にどちらがおすすめかを紹介します。

収益性が高い企業に投資したい

そんなあなたには「ホーム・デポ」がおすすめできます。

前述の通り、ホーム・デポの収益性は非常に高く、営業利益率も15%前後と高い水準です。

ロウズ・カンパニーズも収益性は高いですが、ホーム・デポと比べるとやや見劣りします。

収益は今後の成長への投資、株価、株主還元、全ての原資になりますので、一番重要なポイントです。

ただし、今後のロウズ・カンパニーズの成長は注視する必要があります。

株価、配当金のトータルリターンの上昇に期待

そんなあなたには「ロウズ・カンパニーズ」がおすすめできます。

前述の通り、ホーム・デポと比較すると2000年以降、2020年以降のトータルリターンはロウズ・カンパニーズの方が高い数値でした。

また、長期での最大下落率、最大上昇率もロウズ・カンパニーズが有利な過去実績を示しています。

ただし、2010年以降で区切るとホーム・デポの方が高いトータルリターンを示した為、大きな差ではないとも言えます。

目先の配当金がほしい

そんなあなたには「ホーム・デポ」がおすすめできます。

配当利回りは現時点ホーム・デポが2%台前半、ロウズ・カンパニーズは2%台前半で、ホーム・デポの方がやや高めの水準です。

できるだけ早い段階で高い配当金が欲しい方にはホーム・デポがおすすめできると考えられます。

長期的に安定して上昇する配当金がほしい

そんなあなたには「ロウズ・カンパニーズ」がおすすめできます。

増配率は2011年以降の平均でホーム・デポが約19%、ロウズ・カンパニーズは約20%でほぼ差がありません。

ただし、連続増配年数はホーム・デポが14年、ロウズ・カンパニーズは61年で大きな差があり、ロウズ・カンパニーズは米国配当王の中でも連続増配年数は上位の銘柄です。

これだけ長期で増配を続けられている実績は、評価できるポイントだと考えられます。

ただし、ホーム・デポも近年は連続増配を続けていて、今後の増配継続は期待できると考えられます。

まとめ

本記事では、ホーム・デポとロウズ・カンパニーズの

について解説しました。

| ホーム・デポ(HD) | ロウズ・カンパニーズ(LOW) | |

| 収益性 | ◎ | 〇 |

| トータルリターン | 〇 | ◎ |

| 配当利回り | ◎ | 〇 |

| 連続増配年数 | 〇 | ◎ |

| 増配率 | 〇 | 〇 |

| 配当性向 | 〇 | ◎ |

ホーム・デポ(HD)とロウズ・カンパニーズ(LOW)は「ホームセンター」のチェーンの業界No.1と2を争う企業です。

どちらも非常に優良な企業で、収益性、株価、株主還元全ての面で優秀な実績を残しています。

そんな優秀な企業同士でも、数値を照らし合わせると違いはあり、収益性、配当利回りの面ではホーム・デポがやや優秀な数値を示しています。

また、トータルリターン、連続増配年数、配当性向においてはロウズ・カンパニーズがやや優秀な実績です。

どちらに投資する方がいいかは投資目的によって変わりますので、投資目的別にどちらがおすすめできるかも紹介しています。

皆さんの投資目的に合った銘柄選定に、少しでも参考になれば嬉しいです。

最後までご覧頂きありがとうございました!

ホーム・デポ(HD)とロウズ・カンパニーズ(LOW)それぞれ個別の情報についても詳しくまとめていますので、合わせてご確認下さい。

銘柄同士の簡単な比較:moomooアプリの活用

今回の比較はよくわかったけど、もっと他の銘柄同士も比較したい!!

そんな方におすすめなのが「moomooアプリ」です!

moomooアプリを使えば以下のように簡単に株価や財務データを比較することが出来ます。

下記の操作は1分もかからず簡単にできて、もちろんETFを含む様々な銘柄を自分好みに組み合わせて比較することが出来ます。

銘柄比較ってこんなに簡単に出来るんだね!これは便利!!

どうやってダウンロードしたらいいの?

ダウンロードは非常に簡単です

アプリをダウンロード後にメールアドレスか電話番号のどちらかを登録するだけで、すぐに利用できます!

①まずは公式サイトからアプリをダウンロードします。

②メールアドレスor電話番号を登録

たったこれだけです。名前や住所などの登録は不要で、もちろん無料です!

さらに今なら、証券口座の開設&1万円以上の入金で米国株が無料で貰えます!

ハズレなしで全員もらえます!!

アップルやテスラ、コカ・コーラなど、有名企業の株を手に入れるチャンスです!

【人気の米国株or日本株をもらえるまでの流れ】

①アプリをダウンロード → ②口座開設 → ③1万円入金(30日間キープ) → ④抽選券GET

キャンペーン終了時期は明示されていないので、いつ終わるかわかりません。

早めに応募しちゃいましょう!

コメント