興味あり

米国のロウズ・カンパニーズ(LOW)は配当金をどれくらいもらえるの?

株価は?業績は?詳しく知りたい!

こんな疑問にお答えする為、本記事ではロウズ・カンパニーズ(LOW)について銘柄分析を行いました

ロウズ・カンパニーズ(LOW)はアメリカに拠点を持つ、住宅リフォーム・建設資材・サービスの小売チェーンで、ホーム・デポ(HD)に次ぐ世界で第二位の規模を持ちます。

62年という半世紀以上続く連続増配と、高い増配率を両立して維持している配当金が魅力です。

- ロウズ・カンパニーズの配当金情報(利回り、増配率、配当性向)

- ロウズ・カンパニーズの株価情報(現状・S&P500との比較・高配当ETFとの比較・連続増配ETFとの比較)

- ロウズ・カンパニーズの銘柄分析(基本情報、事業内容、業績)

- ロウズ・カンパニーズの今後の見通し

私は2019年から米国株投資を実践しているブロガーです。

愛する米国連続増配・高配当株をメインに資産運用中です。

結論:[連続増配62年]ロウズ・カンパニーズ:LOWの配当,株価,銘柄分析と今後の見通し

まず最初に本記事でわかる結論からご紹介します。

<ロウズ・カンパニーズの配当金情報>

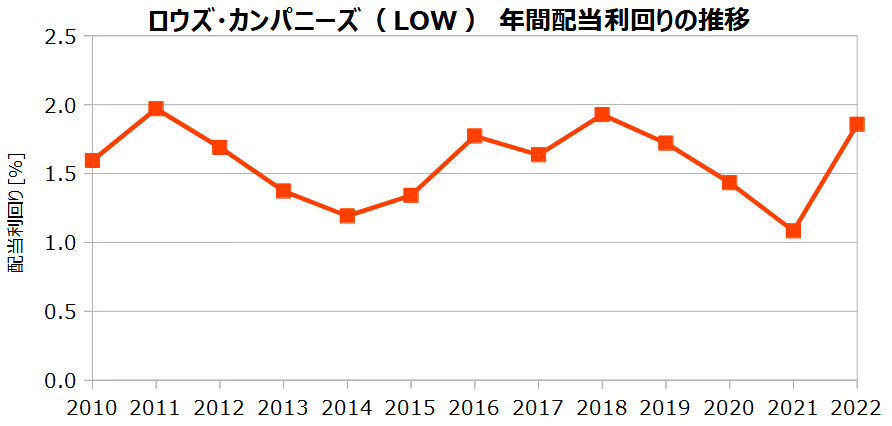

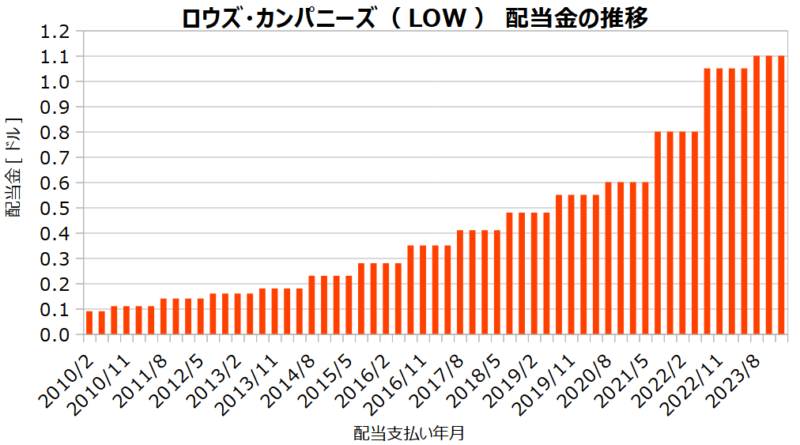

- 利回り:約1.0%~2.0%の水準で推移

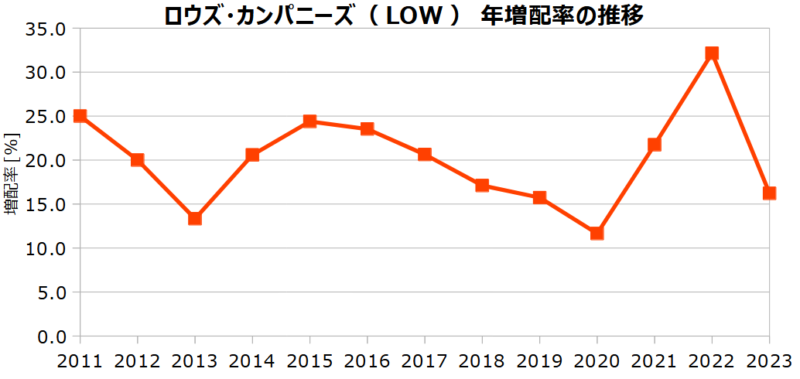

- 増配率:変動が大きいが、2011年以降平均約+20%の高い水準を確保

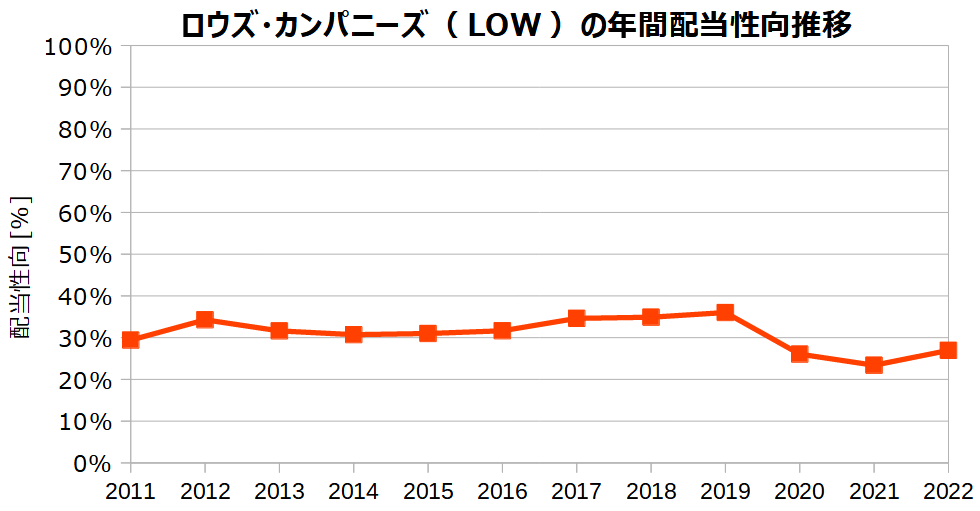

- 配当性向:約20~40%前後で安定し、配当余力を確保

<ロウズ・カンパニーズの株価情報>

- 株価:コロナショック前の株価は更新しているが、2022年頃から株価は停滞傾向

- トータルリターン:S&P500、高配当ETF、連続増配ETFを上回る

<ロウズ・カンパニーズの銘柄分析>

- 事業:世界第二位の住宅リフォーム・建設資材・サービスの小売チェーン

- 業績:売上高、営業利益とも増加傾向だが、キャッシュフローは’21年以降下落

<ロウズ・カンパニーズの今後の見通し>

- 米国における中古住宅のリフォーム需要の根強さ、市場の拡大予測を背景に、今後も継続した成長に期待するが、現在は市場の逆風にさらされる

ロウズ・カンパニーズは米国ノースカロライナ州に本社を置き、ホーム・デポに次いで世界第二位の住宅リフォーム・建設資材・サービスの小売チェーンです。

高い増配率及び、S&P500、高配当ETF、連続増配ETFを上回る高いトータルリターンが魅力です。

米国における中古住宅のリフォーム需要の根強さ、市場の拡大予測を背景に、今後も長期では継続した成長が期待されます。

ただし、木材価格上昇、コロナ特需の終了、金利上昇等、市場環境の影響は注視する必要があります。

ではこれ以降は、上記結論に対する詳細内容をご紹介します。

ロウズ・カンパニーズ:LOWの配当金情報

それでは早速、配当金に関する情報からご紹介します。

ここでは、

- 配当利回りの推移

- 配当額の推移

- 年増配率の推移

- 配当性向の推移

についてご紹介します。

LOWの配当利回りの推移

ロウズ・カンパニーズ(LOW)の2010年以降における年間配当利回りの推移です。

※年間配当利回り = 年間配当金 ÷ 年末株価 で計算しています

- 配当利回りは約1.0%~2.0%の水準で推移

LOWの配当額の推移

ロウズ・カンパニーズ(LOW)の2010年以降における配当額の数値及び推移です。

- 配当金額は全体的に右肩上がりで順調に増加傾向

LOWの増配率の推移

ロウズ・カンパニーズ(LOW)の2011年以降における年間増配率の数値及び推移です。

- 増配率は年毎の変動は大きいが、2011年以降平均約+20%の高い水準を確保

LOWの配当性向の推移

ロウズ・カンパニーズ(LOW)の2010年以降における年間配当性向の数値及び推移です。

※配当性向 = 年度毎の(1株当たり配当金÷1株当たり調整後希薄化EPS)×100 で計算

- 配当性向は約20~40%前後で安定し、配当余力を確保

興味あり

増配率が高くて魅力的だね!

株価はどうかな?

では株価関係の情報についてご紹介します

ロウズ・カンパニーズ:LOWの株価情報

ここでは

- 株価

- S&P500とのトータルリターンの比較

- 高配当ETFとのトータルリターンの比較

- 連続増配ETFとのトータルリターンの比較

についてご紹介します。

LOWの株価

ロウズ・カンパニーズ(LOW)の週足リアルタイムチャートです。

※チャートを操作することで表示期間等の変更も可能です。

- コロナショック前の株価は更新しているが、2022年頃から株価は停滞傾向

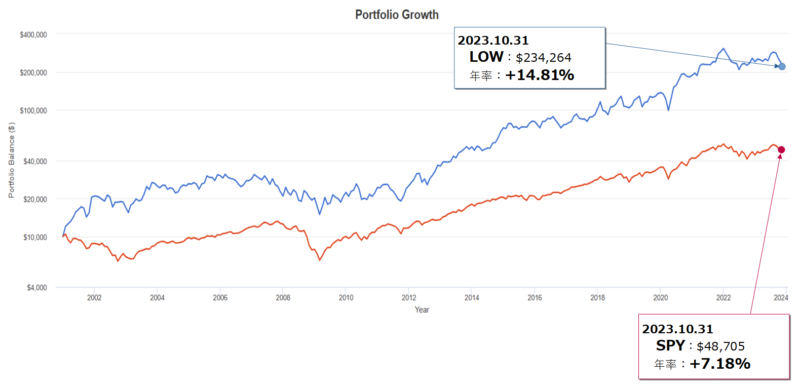

LOWとS&P500とのトータルリターンの比較

ロウズ・カンパニーズ(LOW)と、S&P500に連動するETFであるSPYとを比較しました。

2001年以降から2023年10月末までの期間で、配当再投資込みでの比較です。

- 長期におけるトータルリターンで市場平均のS&P500を上回る

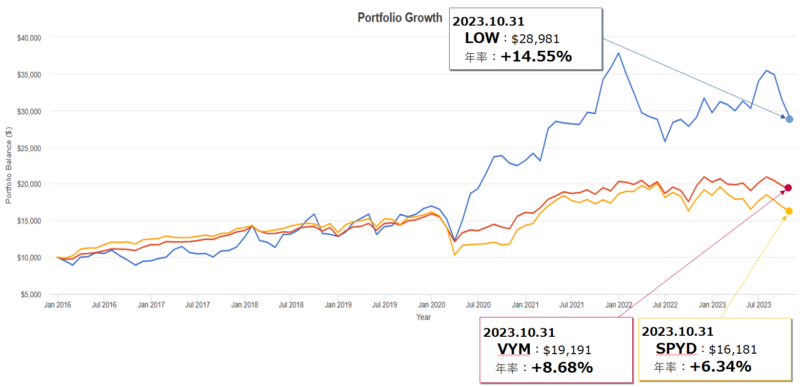

LOWと高配当ETFとのトータルリターンの比較

ロウズ・カンパニーズ(LOW)と、高配当ETFであるVYM、SPYDとを比較しました。

SPYDが設定された’15年以降の比較です。

- 高配当ETFのVYM、SPYDに対しトータルリターンで上回る

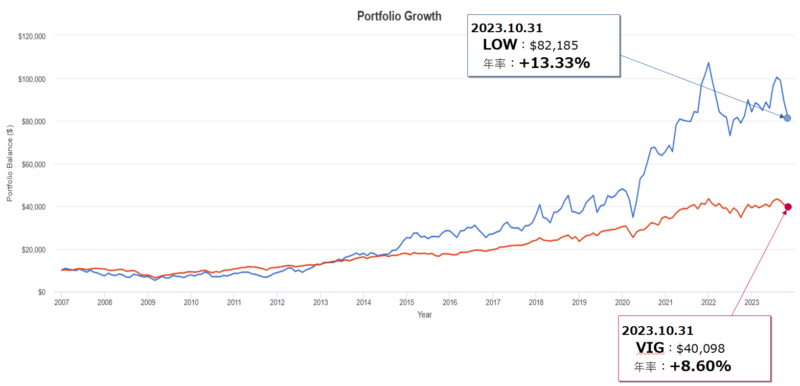

LOWと連続増配ETFとのトータルリターンの比較

ロウズ・カンパニーズ(LOW)と、連続増配ETFであるVIGとを比較しました。

VIGが設定された’06年以降からの比較です。

- 連続増配ETFのVIGに対しトータルリターンで上回る

S&P500、高配当ETFよりいいリターンなんだね!!

どんな会社なの?

では銘柄に関する情報についてご紹介します

ロウズ・カンパニーズ:LOWの銘柄分析

ここでは

- 基本的な情報

- 事業内容

- 業績

についてご紹介します。

LOWの基本情報

ロウズ・カンパニーズ(LOW)の基本的な情報です。

| ティッカー(正式名称) | LOW(ロウズ・カンパニーズ) |

| 本社所在地 | 米国ノースカロライナ州 |

| 設立日 | 1946年 |

| 従業員数 | 約30万人 |

| セクター | 一般消費財 |

| 配当時期(支払い月) | 年4回(2/5/8/11月) |

| 株価 | 203.7 ドル※ |

| 配当利回り | 2.17 %※ |

| 連続増配年数 | 62年 |

| 採用指数 | S&P500 |

ロウズ・カンパニーズは一般消費財セクターの大型銘柄です。

連続増配年数は62年で長期にわたります。

LOWの主な事業内容

ロウズ・カンパニーズ(LOW)の主力商品、サービスは以下の通りです。

- 住宅リフォーム

- 建設資材、ホームセンター製品の小売り

ロウズ・カンパニーズは日本でいうホームセンターのような業態です。

コロナ渦においてアメリカでの新築住宅を含む住宅改修需要、DIY需要が拡大した恩恵を受けています。

現在、全米で合計1700店舗以上を運営しています。

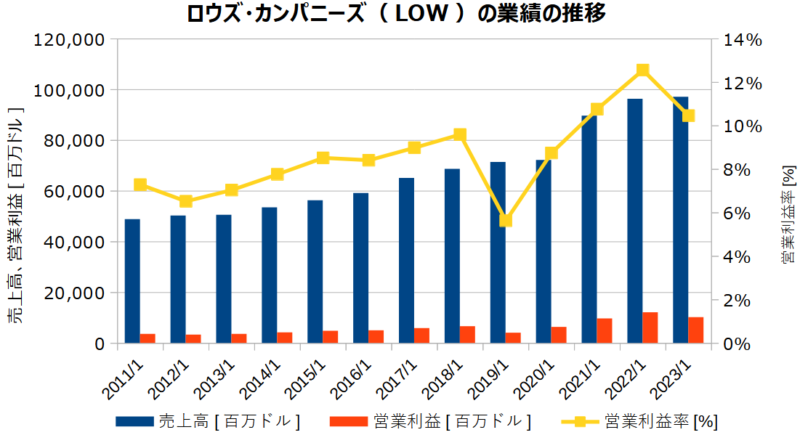

LOWの業績(売上高、営業利益、営業利益率)

ロウズ・カンパニーズ(LOW)の業績の推移は以下の通りです。

- 売上高、営業利益、営業利益率共に、全体的には右肩上がりの傾向で順調に推移

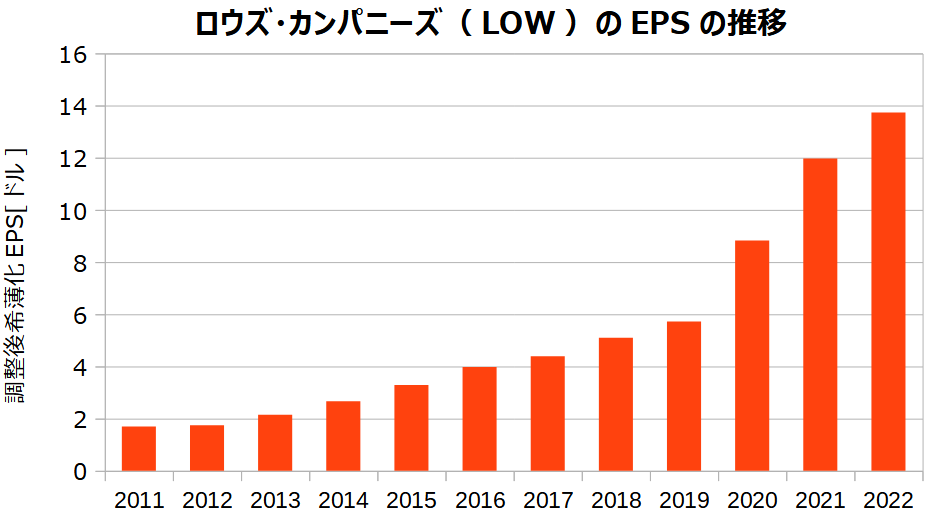

LOWのEPS(1株当たり利益)

ロウズ・カンパニーズ(LOW)のEPSの推移は以下の通りです。

※EPS = 調整後希薄化EPS を使用

- 全体的に右肩上がりで順調に推移

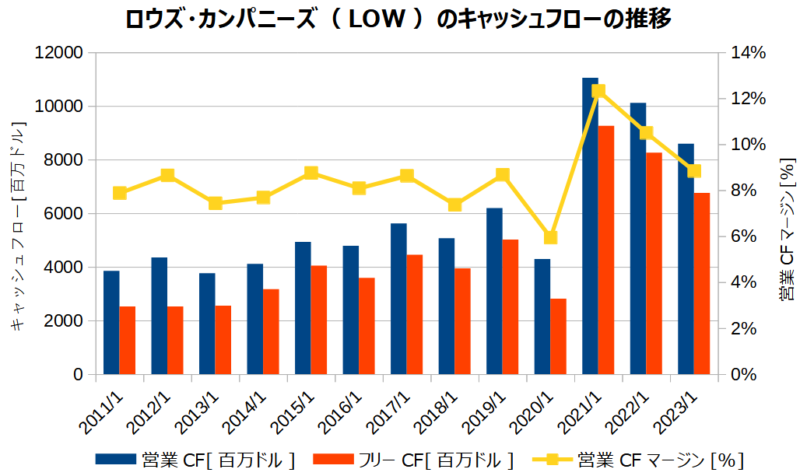

LOWのキャッシュフロー(営業CF、フリーCF、営業CFマージン)

ロウズ・カンパニーズ(LOW)のキャッシュフローの推移は以下の通りです。

※営業CFマージン = 営業CF ÷ 売上高

- 営業CF、フリーCF、営業CFマージン全て2021年までは増加傾向だが、’21年以降下落

LOWに

興味あり

CFは2021年までは順調だけど、最近厳しいね。。。

今後はどうなるのかな?

では今後の見通しについて紹介します

ロウズ・カンパニーズ:LOWの今後の見通し

ロウズ・カンパニーズは主に以下の理由から、今後も成長が期待できると考えられます。

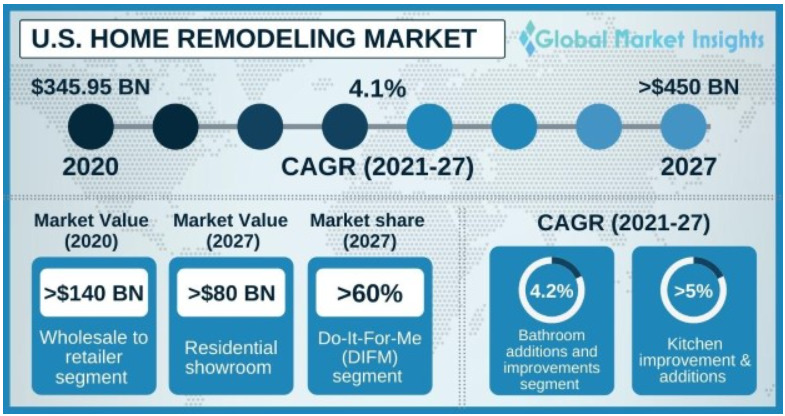

- 米国では住宅は新築ではなく、中古で購入しリフォームすることが一般的

- 米国の中古住宅市場は今後も継続した拡大が予想される

日本では一軒家となると新築が一般的ですが、米国では中古住宅を購入し、リフォームすることが一般的です。

こういった考え方から、リフォームの需要が今後も継続して確保されると予想されます。

また米国の中古住宅市場は、下記の通り2027年まで年率約+4.1%で拡大を続ける予想です。

ただし、

- 木材価格の高騰による住宅価格への影響

- コロナ渦の自粛終了、生活様式が戻ることによる支出用途の変化(住環境にかけるお金を旅行や娯楽サービスなどへ)

- 金利上昇局面における住宅ローン上昇→住宅需要の減少への影響

こういった市場環境による影響もあることをしっかりと認識する必要があります。

実際、コロナ渦の特需が終わり、現在ロウズ・カンパニーズの収益、株価は上記のような逆風を受けています。

まとめ

本記事では、

- ロウズ・カンパニーズの配当金情報(利回り、増配率、配当性向)

- ロウズ・カンパニーズの株価情報(現状・S&P500との比較・高配当ETFとの比較・連続増配ETFとの比較)

- ロウズ・カンパニーズの銘柄分析(基本情報、事業内容、業績)

- ロウズ・カンパニーズの今後の見通し

について解説しました。

<ロウズ・カンパニーズの配当金情報>

- 利回り:約1.0%~2.0%の水準で推移

- 増配率:変動が大きいが、2011年以降平均約+20%の高い水準を確保

- 配当性向:約20~40%前後で安定し、配当余力を確保

<ロウズ・カンパニーズの株価情報>

- 株価:コロナショック前の株価は更新しているが、2022年頃から株価は停滞傾向

- トータルリターン:S&P500、高配当ETF、連続増配ETFを上回る

<ロウズ・カンパニーズの銘柄分析>

- 事業:世界第二位の住宅リフォーム・建設資材・サービスの小売チェーン

- 業績:売上高、営業利益とも増加傾向だが、キャッシュフローは’21年以降下落

<ロウズ・カンパニーズの今後の見通し>

- 米国における中古住宅のリフォーム需要の根強さ、市場の拡大予測を背景に、今後も継続した成長に期待するが、現在は市場の逆風にさらされる

ロウズ・カンパニーズは米国ノースカロライナ州に本社を置き、ホーム・デポに次いで世界第二位の住宅リフォーム・建設資材・サービスの小売チェーンです。

高い増配率及び、S&P500、高配当ETF、連続増配ETFを上回る高いトータルリターンが魅力です。

米国における中古住宅のリフォーム需要の根強さ、市場の拡大予測を背景に、今後も長期では継続した成長が期待されます。

ただし、木材価格上昇、コロナ特需の終了、金利上昇等、市場環境の影響は注視する必要があります。

皆さんの投資目的に合った銘柄選定に、少しでも参考になれば嬉しいです。

最後までご覧頂きありがとうございました!

さらに深く、様々な米国株の銘柄分析、情報収集、銘柄の管理をするなら、米国株アプリの活用が効果的です。

ホームセンター業界No.1、2を争うホーム・デポ(HD)とロウズ・カンパニーズ(LOW)について徹底比較した記事も有ります👇

また、配当王、配当貴族といった米国の連続増配銘柄を以下の記事でまとめていますので良ければ参考にしてみてください。

同じ一般消費財セクターの「ホーム・デポ」、「マクドナルド」、「ジェニュイン・パーツ」も紹介しています。

コメント