興味あり

iFreePlus 米国配当王っていう投資信託ができたらしいけど、どんな中身なの?

どんな人に合ってるのかな??

本記事ではこんな疑問にお答えする為、iFreePlus 米国配当王について紹介します

「iFreePlus 米国配当王」は、50年以上連続増配の米国優良企業(=配当王)へ投資する投資信託です。

大和アセットマネジメントから、日本に2023年に初登場しました。

「配当王」とは50年以上連続で増配を継続している銘柄のことで、米国では現在40銘柄以上が配当王の称号を手にしています。

この記事では以下のポイントについてご紹介します。

- 「iFreePlus 米国配当王」の運用ルール

- 「iFreePlus 米国配当王」の特徴7選

- 「iFreePlus 米国配当王」はこんな方におすすめ!ポイント5選

私は2019年から米国連続増配株をメインに投資しています

- 2019年金融資産約200万円程度→2023年 2000万円達成

- 1億円貯めてセミリタイヤが目標

- 30代、妻、息子(4歳/1歳)と4人暮らし

結論:[2024年最新情報]iFreePlus 米国配当王とは(こんな方におすすめ!ポイント5つも紹介)

まず最初に本記事でわかる結論からご紹介します。

まずは運用ルールです

- 銘柄数:最低40銘柄

- 各銘柄への基本投資比率:均等加重平均

- リバランス:毎月

- 銘柄入替:年1回

- 為替ヘッジ:無し

続いて「iFreePlus 米国配当王」の特徴7選です

- 構成銘柄:配当王にフォーカス

- 構成セクター:情報技術セクターへの投資が無い

- 分配利回り:S&P500の平均利回りを上回る

- パフォーマンス:S&P500を上回る

- 分配金の受け取り:受け取るor自動再投資が選択可能

- 低コスト:新NISAにも対応予定

- 最低購入費用:100円からでも投資が可能

興味あり

けっこう特徴的な投資信託だね!

分配金の受け取りを選べるのは選択肢が増えていいね!

最後に「iFreePlus 米国配当王」はこんな方におすすめ!ポイント5選です

- 「配当王」銘柄に集中投資をしたい人

- GAFAMを含むIT銘柄以外に期待をしている人

- 目先の分配金利回りよりも安定した連続増配の継続を求める人

- 低コストで投資信託から分配金をもらいたい人

- 分散銘柄数は40銘柄で十分だと考えられる人

「iFreePlus 米国配当王」は、50年以上連続増配の米国優良企業(=配当王)へ投資する投資信託です。

50年以上連続で増配を続ける為には、安定した財務状況、高い株主還元意識が必要で、「配当王」は非常に優良な企業の集まりだと言えます。

「iFreePlus 米国配当王」は、そんな米国配当王で構成されたポートフォリオを少額からカンタンに保有できます。

興味あり

もっと興味が湧いてきた!詳しく中身が知りたい!!

ではこれ以降は、上記結論に対する詳細内容をご紹介します

「iFreePlus 米国配当王」の運用ルール

まずは運用ルールから紹介します。

一つずつ紹介していきます。

銘柄数

「iFreePlus 米国配当王」の構成銘柄数は配当王の銘柄数によって変動しますが、最低40銘柄というルールで運用されます。

この投資信託に組み込まれる配当王銘柄は、2024年1月末時点で上記の通り48銘柄です。

仮に今後配当王の構成銘柄が40銘柄を下回った場合、連続増配年数が50年未満の銘柄から連続増配年数が長い順、年数が同じなら利回りが高い順に銘柄を組み入れて、最低銘柄数を確保します。

各銘柄への基本投資比率

投資信託などのファンドにおける構成銘柄への投資比率には、「均等加重平均」と「時価総額加重平均」の2つの振り分け方があります。

「iFreePlus 米国配当王」は、基本的には「均等加重平均」となるように構成銘柄比率を調整します。

リバランス

リバランスとは、複数の資産に分散投資する運用において、資産の再配分をすることを指します。

「iFreePlus 米国配当王」は、前述の通り「均等加重平均」での運用になるように、毎月リバランスを実施します。

銘柄入替

前述の通り、「配当王」の最低40銘柄に対し運用されますが、「配当王」の銘柄は毎年更新されていきます。

それまで連続増配年数が49年で「配当貴族」だった銘柄が、50年になって新たに「配当王」に組み入れられたり、連続増配がストップして外されたりといったことが起こります。

そういった変化点に対応する為、「iFreePlus 米国配当王」は年1回の銘柄入れ替えを実施します。

為替ヘッジ

為替ヘッジとは為替変動の影響を抑える仕組みのことで、円高や円安の影響を抑えながら、海外の株式や債券に投資をすることができます。

為替ヘッジをかけることで為替の値下がり(円高)による損失を避けることができる一方で、ヘッジをかける費用(ヘッジコスト)がかかることや円安の値上がりを享受できないデメリットがあります。

「iFreePlus 米国配当王」は為替ヘッジなしを採用しています。

「iFreePlus 米国配当王」の特徴7選

それで次に、「iFreePlus 米国配当王」の特徴7選に関して紹介します。

ここでは、

- 構成銘柄:配当王にフォーカス

- 構成セクター:情報技術セクターへの投資が無い

- 分配利回り:S&P500の平均利回りを上回る

- パフォーマンス:S&P500を上回る

- 分配金の受け取り:受け取るor自動再投資が選択可能

- 低コスト:新NISAにも対応予定

- 最低購入費用:100円からでも投資が可能

についてご紹介します。

構成銘柄:配当王にフォーカス

毎年連続で増配する連続増配年数が30年を超える企業は、日本では「花王」の一社のみです。

しかし米国には連続増配年数が30年どころか50年を超える銘柄がごろごろいています。

そんな50年以上の連続増配を称えて、米国では「配当王」という称号を定義しています。

これだけの長期で増配を続ける為には安定した財務状況、高い株主還元意識が必要で、非常に優良な企業たちだと言えます。

そんな米国配当王で構成されたポートフォリオを少額からカンタンに保有できます。

ちなみに「iFreePlus 米国配当王」に対する大和アセットマネジメントの「配当王」の定義と、その定義に基づく企業一覧は以下です。

- 米国の金融商品取引所上場の株式等

- 原則として選定時に50年以上連続で毎年1株当たり配当総額を増やしている

- 流動性や財務健全性を考慮

大和アセットマネジメント 米国配当王 銘柄一覧表(2024年1月末時点)

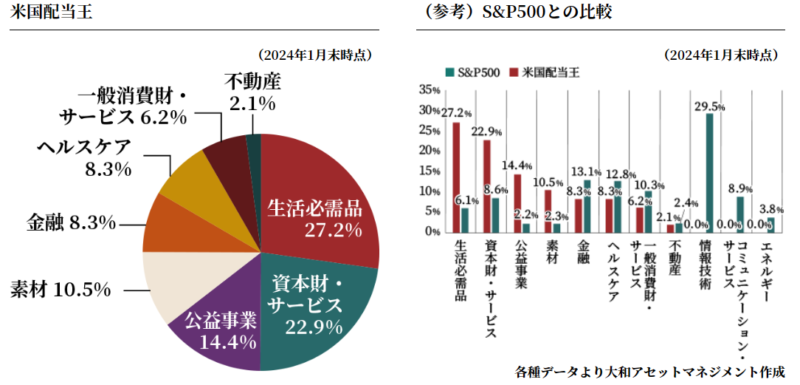

構成セクター:情報技術セクターへの投資が無い

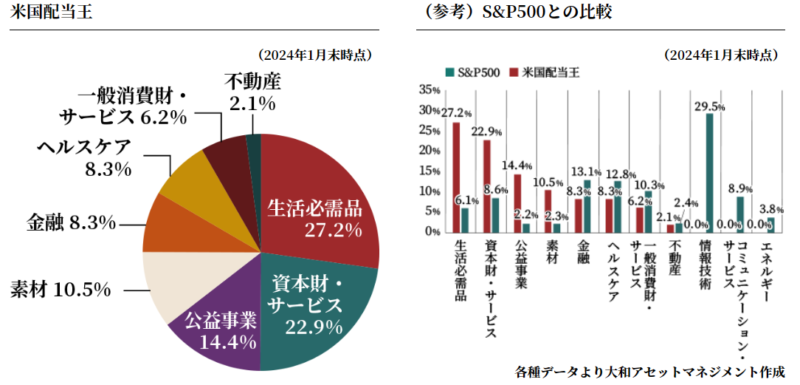

配当王の銘柄で構成される結果として、上記のように構成セクターは生活必需品セクターが最大比率となり、IT銘柄を多く含む情報技術セクターは全く含まれません。

これは50年以上連続で増配を続ける為には、生活必需品セクターのような景気に左右されにくいセクターが向いている為です。

また、S&P500で上位に組み入れられるGAFAM(グーグル、アマゾン、メタ(旧フェイスブック)、アップル、マイクロソフト)も含まれない点は大きな特徴になります。

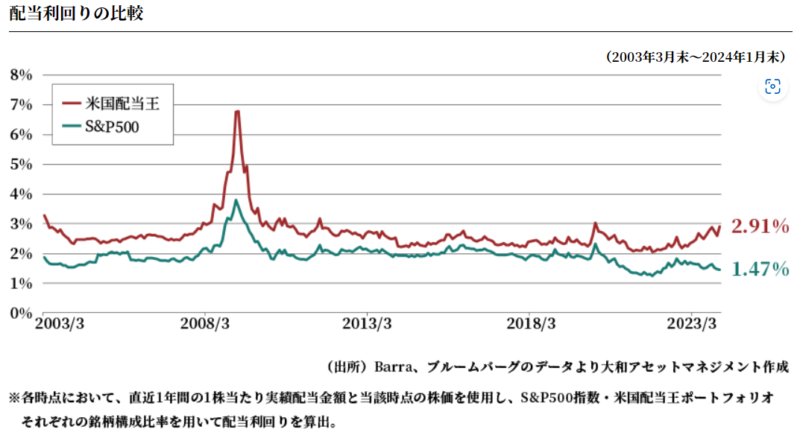

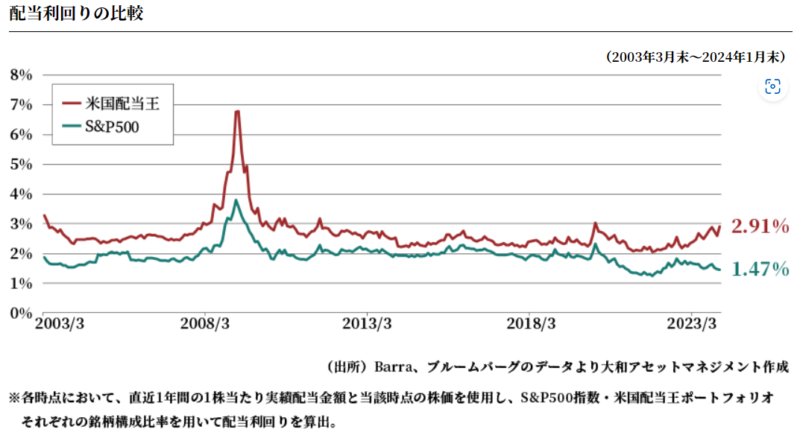

分配利回り:S&P500の平均利回りを上回る

直近の分配金利回りは上記のように約2.91%で、一般的に高配当と言われる3%を下回り、そこまで高い水準ではありません。

ただしS&P500構成銘柄の平均は上回り、かつ50年以上連続増配の銘柄で構成されている為、今後も安定した増配が期待できる点は大きなポイントになります。

パフォーマンス:S&P500を上回る

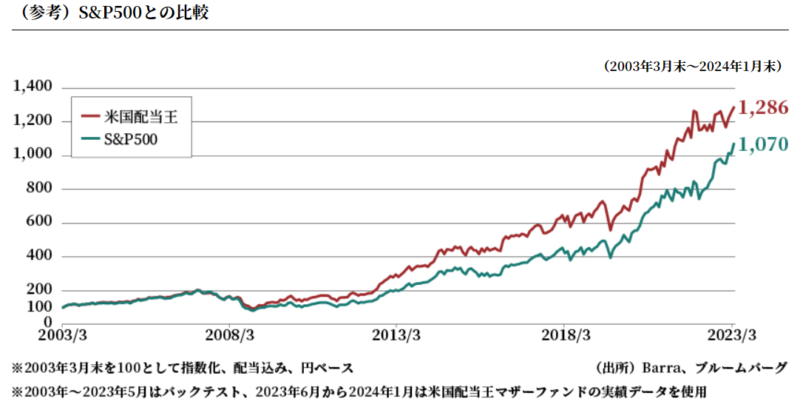

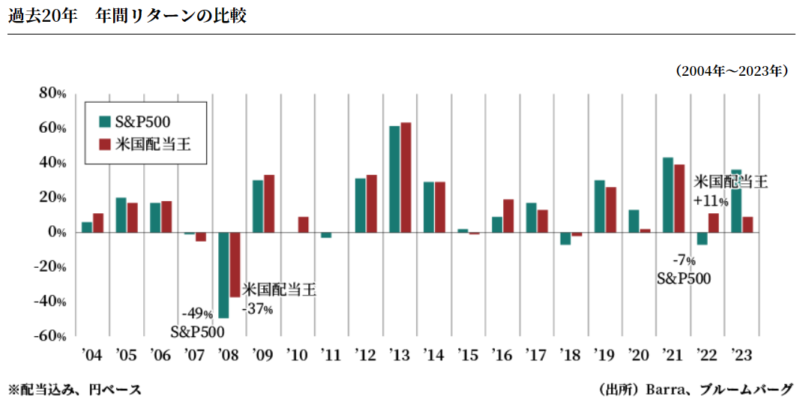

過去20年間のパフォーマンス(配当込み)は、上記のようにS&P500を上回っています。

これだけを見ると非常に期待できるファンドだと感じるかと思います。

ただし、あくまでも過去の結果でファンドの実績ではない為、今後の成果を保証するものではありません。

また過去の結果は、切り取る期間によっては結果が変わってくる点は注意が必要です。

また、年間リターンの比較は以下の通りです。

これを見ると、’08年(リーマンショック)の下落率は小さく、’22年の利上げ局面ではS&P500の下落に対して上昇するなど下落耐性の高さが証明されています。

ただし’20年のコロナショックの時のようにIT銘柄が急上昇した場面では、上昇率で差をつけられてしまう結果になっています。

こういったマイナス要因はファンドの紹介ページでも記載されていないので注意が必要です。

分配金の受け取り:受け取るor自動再投資が選択可能

- iFreePlus 米国配当王(年4回決算型):分配金を受け取る

- iFreePlus 米国配当王(資産成長型):分配金を受け取らず自動で再投資

「iFreePlus 米国配当王」では、上記のように分配金を年4回(2、5、8、11月)受け取る「年4回決算型」と、分配金を支払わずに自動で再投資する「資産成長型」の2種類から選ぶことが出来ます。

それぞれの投資目的に合わせて選択することが出来るのは非常に良い点だと思います。

例えば

- 分配金を生活費に充てることが目的で投資をしているなら「年4回決算型」

- 配当王のパフォーマンスに期待しているが、配当金よりも資産額を増やしたいなら「資産成長型」

といった選択をすることができます。

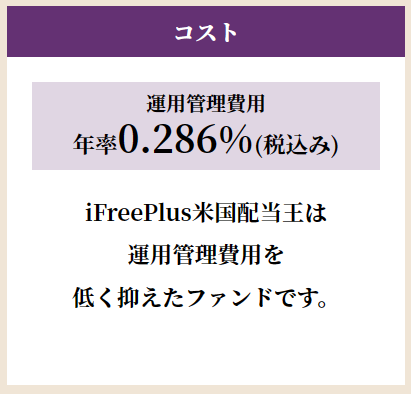

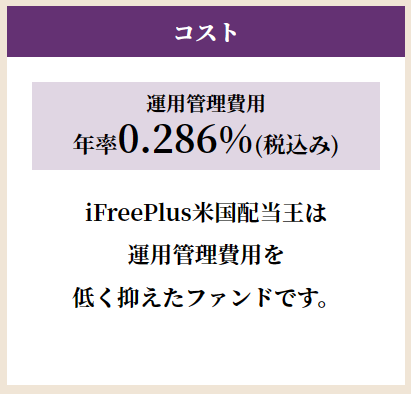

低コスト:新NISA成長投資枠にも対応

NISAで投資可能なファンドに選ばれる為には、手数料が低水準であることが必要になります。

「iFreePlus 米国配当王」の運用管理費用は年率0.286%で、下記の通り新NISA成長投資枠の対象になっています。

例えば同じく分配金が支払われる投資信託である「野村米国株式 配当貴族(年4回決算)」は年率0.55%かかりますので、分配金を受け取れる投資信託としては割安な水準だと考えられます。

最低購入費用:100円からでも投資が可能

同じく分配金を受け取ることが出来る、高配当ETFであるVYMやSPYD、HDVなどは、1株あたり約38ドル~110ドル前後(2023.7.31時点)と、ある程度の費用が必要になります。

しかし投資信託なら100円から投資可能な点は大きなメリットになります。

例えば少額から投資を始めたい方にも、新NISAの枠をきっちり使い切りたい方にも使いやすいものになるのではないでしょうか。

興味あり

連続増配の安定感だけじゃなくて、パフォーマンスも高いんだね!!

色んな特徴があるけど、どんな人に向いてるのかな?

ではどんな方におすすめ出来るかについてご紹介します

「iFreePlus 米国配当王」はこんな方におすすめ!ポイント5選

これまで紹介した情報から、「iFreePlus 米国配当王」がおすすめ出来るのはこんな方だと考えられます。

- 「配当王」銘柄に集中投資をしたい人

- GAFAMを含むIT銘柄以外に期待をしている人

- 目先の分配金利回りよりも安定した連続増配の継続を求める人

- 低コストで投資信託から分配金をもらいたい人

- 分散銘柄数は40銘柄で十分だと考えられる人

それでは一つずつ紹介します。

「配当王」銘柄に集中投資をしたい人

前述の通り、配当王とは50年以上連続増配している銘柄のことです。

これだけの長期で増配を続ける為には安定した財務状況、高い株主還元意識が必要で、非常に優良な企業たちだと言えます。

こんな優良な配当王銘柄に投資をしたい、でも個別銘柄を選定するのは手間だから避けたいという方におすすめ出来ます。

逆に「配当王」の将来性が疑問だと考える方、配当を出す企業に興味がない方には向いていません。

GAFAMを含むIT銘柄以外に期待をしている人

上記の通り、「iFreePlus 米国配当王」にはGAFAMを含むIT銘柄が全く含まれていません。

その為、今後はIT銘柄ではなく、配当王の主要構成銘柄であるバリュー株※が有利になっていくと考えている方におすすめ出来ます。

※バリュー株とは:現在の株価がその企業の本来的な価値に比べ割安な水準にある株式。

逆に今後もIT銘柄の成長に期待する方には向いていません。

目先の分配金利回りよりも安定した連続増配の継続を求める人

上記の通り、「iFreePlus 米国配当王」の分配金利回りは約2.48%で、S&P500の平均は上回っていますが、特別高い水準ではありません。

一般的に高配当と呼ばれるのは約3%以上で、高配当ETFであるVYM、SPYD、HDVはどれも3%~4%程度あることから、それと比べると少し見劣りします。

しかし、50年以上連続増配の銘柄で構成されている為、連続増配の安定感は特筆すべきものがあると考えられます。

その為、目先の分配金利回りよりも安定した連続増配の継続を求める人におすすめ出来ます。

逆に目先の高い分配金利回りが欲しい方には向いていませんし、高配当ETFであるSPYDのようなものの方が向いていると考えられます。

低コストで投資信託から分配金をもらいたい人

上記の通り、「iFreePlus 米国配当王」の運用管理費用は年率0.286%です。

これは同じく分配金が支払われる投資信託である「野村米国株式 配当貴族(年4回決算)」の年率0.55%と比べると割安です。

さらに、新NISAでETFや投資信託で分配金を受け取ろうとすると、これまであった選択肢の中では高配当ETFであるVYM、SPYD、HDVなどが候補になっていました。

しかしこれらのETFは1株からの購入が必要な為、少ない費用での購入が出来ない、新NISAの枠をきっちり使い切れないといった問題が発生します。

その為、100円から購入可能な投資信託で、かつ割安な手数料の商品で分配金を受け取りたい方に「iFreePlus 米国配当王」はおすすめ出来ると考えられます。

分散銘柄数は40銘柄で十分だと考えられる人

「iFreePlus 米国配当王」の構成銘柄数は最低40銘柄というルールで運用されます。

配当王の構成銘柄によって変動しますが、2024年1月末時点で上記の通り48銘柄です。

この銘柄数で分散が十分だと考えるかどうかも重要なポイントです。

例えば高配当ETFのVYMは400銘柄以上に分散投資されている為、それと比較すると約10分の1程度です。

しかし、ある程度以上分散するとほとんど差が出ないといった考え方や、セクターの分散が重要、また株式だけではなく他の資産への分散を重視する考え方もあります。

上記のような点、及び保有するポートフォリオの他の銘柄、投資目的から、最低40銘柄で十分だと考えられる人におすすめ出来ると考えられます。

逆に40銘柄程度では分散が足りないと考える方には向いていませんが、この投資信託だけではなく、ポートフォリオ全体で分散するという方法もあります。

まとめ

本記事では、

- 「iFreePlus 米国配当王」の運用ルール

- 「iFreePlus 米国配当王」の特徴7選

- 「iFreePlus 米国配当王」はこんな方におすすめ!ポイント5選

について解説しました。

- 銘柄数:最低40銘柄

- 各銘柄への基本投資比率:均等加重平均

- リバランス:毎月

- 銘柄入替:年1回

- 為替ヘッジ:無し

続いて「iFreePlus 米国配当王」の特徴7選です

- 構成銘柄:配当王にフォーカス

- 構成セクター:情報技術セクターへの投資が無い

- 分配利回り:S&P500の平均利回りを上回る

- パフォーマンス:S&P500を上回る

- 分配金の受け取り:受け取るor自動再投資が選択可能

- 低コスト:新NISAにも対応予定

- 最低購入費用:100円からでも投資が可能

興味あり

期待してた分配金だけじゃなくて、パフォーマンスも高かったのは良かった!

最後に「iFreePlus 米国配当王」はこんな方におすすめ!ポイント5選です

- 「配当王」銘柄に集中投資をしたい人

- GAFAMを含むIT銘柄以外に期待をしている人

- 目先の分配金利回りよりも安定した連続増配の継続を求める人

- 低コストで投資信託から分配金をもらいたい人

- 分散銘柄数は40銘柄で十分だと考えられる人

「iFreePlus 米国配当王」は、50年以上連続増配の米国優良企業(=配当王)へ投資する投資信託です。

50年以上連続で増配を続ける為には、安定した財務状況、高い株主還元意識が必要で、「配当王」は非常に優良な企業の集まりだと言えます。

「iFreePlus 米国配当王」は、そんな米国配当王で構成されたポートフォリオを少額からカンタンに保有できます。

皆さんの投資目的に合った銘柄選定に、少しでも参考になれば嬉しいです。

最後までご覧頂きありがとうございました!

さらに深く、様々な米国株の銘柄分析、情報収集、銘柄の管理をするなら、米国株アプリの活用が効果的です。

また、配当王、配当貴族といった米国の連続増配銘柄を以下の記事でまとめていますので良ければ参考にしてみてください。

コメント