- DGRWとは何?(基本情報、構成銘柄、構成セクター)

- DGRWの配当金はどのくらいもらえる?(利回り、増配率)

- DGRWの株価は?(株価チャート、トータルリターンのS&P500との比較)

- DGRWとVYMはどう違うの?

- DGRWのメリットは? デメリットは?

- DGRWはどんな人におすすめ?

- DGRWはどうやって買えばいい?

本記事ではこんな疑問にお答えする為、DGRW(ウィズダムツリー 米国株クオリティ配当成長ファンド)について紹介します

DGRWとは、米国のウィズダムツリー社が提供する配当の成長性にフォーカスした銘柄で構成されたETF(上場投資信託)です。

分配金が四半期毎ではなく毎月分配である点も他の配当ETFとは異なる特徴です。

さらに高い増配率に加え、キャピタルゲイン(値上がり益)もインカムゲイン(配当収入)も両方を狙えるETFです。

この記事ではDGRWの基本情報、配当金、株価の情報に加え、メリット・デメリットを押さえた上で、DGRWがどんな方におすすめ出来るかについてもご紹介します。

当ブログは、米国連続増配株に特化して情報発信しています。

米国連続増配株は、「安定して増えていく配当金(インカムゲイン)」も、「株価の上昇(キャピタルゲイン)」もどちらも狙える可能性に満ちています。

結論:DGRWとは:配当,株価,銘柄情報とメリット・デメリット

まず最初に本記事でわかる結論からご紹介します。

- 配当の成長性にフォーカスした銘柄で構成されたETFで、毎月分配が特徴的

- 利回り:約1.5%~2.5%の水準で推移

- 増配率:減配する年もあるが、平均約10%の高い増配率

- 最新株価:コロナショック前の株価を超え、最高値付近で推移

- トータルリターン:S&P500とほぼ同等

- 平均増配率、トータルリターンはVIGをやや上回る。経費率はVIGの方が低い

- メリット:十分な分散で、株価も増配も両取り可能。毎月分配も人によっては大きなメリット

- デメリット:配当利回りはVYMや他の高配当ETFに対しては下回り、経費率もやや高め

- 手間をかけず安心して、長期で株価の上昇、配当の成長を両方受け取りたい方

- 毎月分配金が欲しい方

DGRWとは、米国のウィズダムツリー社が提供する配当の成長性にフォーカスした銘柄で構成されたETF(上場投資信託)です。

分配金が四半期毎ではなく毎月分配である点が他の配当ETFと大きく異なる特徴です。

配当(分配)利回りは約2%前後程度で高くはありませんが、配当の成長性にフォーカスしているため、高い増配率を持っています。

さらに、トータルリターンでもS&P500とほぼ同等の数値を残しています。

その為、長期で運用することにより、キャピタルゲイン(株価の値上がり益)とインカムゲイン(配当収入)の両方をバランスよくもらいたい人におすすめできます。

また、配当金を生活費に充てようと考えている方は、毎月分配金がもらえることで収支の管理がやりやすいこともメリットだと考えられます。

ではこれ以降は、上記結論に対する詳細内容をご紹介します。

DGRWとは

DGRWとは、米国のウィズダムツリー社が提供する配当の成長性にフォーカスした銘柄で構成されたETF(上場投資信託)です。

分配金が四半期毎ではなく毎月分配である点が他の配当ETFと大きく異なる特徴です。

配当(分配)利回りは約2%前後程度で高くはありませんが、配当の成長性にフォーカスしているため、高い増配率を持っています。

キャピタルゲイン(値上がり益)もインカムゲイン(配当収入)も両方を狙えるETFです。

ここではより詳しい情報として、

- 基本的な情報

- 構成銘柄

- 構成セクター

についてご紹介します。

DGRWの基本情報

DGRWの基本的な情報は下記です。

※ウィズダムツリー社のH.P.より情報を引用

| ティッカー(正式名称) | DGRW(ウィズダムツリー 米国株クオリティ配当成長ファンド) |

| 運用会社 | WISDOM TREE社 |

| ベンチマーク | ウィズダムツリー米国株クオリティ配当成長インデックス |

| 構成銘柄数 | 299銘柄※1 |

| ファンド純資産 | 127.0 億ドル※1 |

| 配当時期 | 毎月 |

| 株価 | 76.65ドル※2 |

| 配当(分配金)利回り | 1.63%※2 |

| 経費率 | 0.28% |

| 設定日 | 2013年5月22日 |

上記の基本情報から以下のようなポイントがわかります。

- 299銘柄と広く分散されている

- 毎月分配がある

- 経費率は他のETFに比べるとやや高め

米国株式市場の銘柄の内、成長性のある、配当を支払う企業によって構成されるファンダメンタル加重指数に基づき、「成長性」と「質」の要素を合わせ持つ約300銘柄で構成されています。

DGRWの構成銘柄(組み入れ上位10銘柄)

DGRWを構成する約299銘柄の内、上位10銘柄を示します。(2024.3.31時点)

| 銘柄(ティッカー) | 組み入れ割合 | 配当利回り※ |

|---|---|---|

| マイクロソフト(MSFT) | 7.83 % | 0.71 % |

| アップル(AAPL) | 4.36 % | 0.52 % |

| アッヴィ(ABBV) | 3.87 % | 3.77 % |

| ブロードコム(AVGO) | 3.61 % | 1.48 % |

| ジョンソン・エンド・ジョンソン(JNJ) | 3.51 % | 3.21 % |

| ホーム・デポ(HD) | 3.07 % | 2.62 % |

| プロクター・アンド・ギャンブル(PG) | 2.94 % | 2.39 % |

| エヌビディア(NVDA) | 2.82 % | 0.01 % |

| コカ・コーラ(KO) | 2.56 % | 3.06 % |

| ペプシコ(PEP) | 2.25 % | 2.96 % |

- 均等割ではなく、組み入れ割合は強弱がある

- しかし1銘柄毎の組み入れ割合は少ない(分散が効いている)

- 配当(分配)利回りがあまり高くない銘柄も組み入れている(分配利回りだけで銘柄を選択していない)

DGRWのセクター比率

DGRWを構成する約299銘柄の、セクター比率を示します。(2024.3.31時点)

| セクター名称 | 組み入れ割合 |

|---|---|

| 情報技術 | 28.36 % |

| ヘルスケア | 17.14 % |

| 資本財 | 12.88 % |

| 金融 | 11.86 % |

| 生活必需品 | 11.19 % |

| 一般消費財 | 9.70 % |

| エネルギー | 3.76 % |

| 通信サービス | 2.45 % |

| 素材 | 2.19 % |

| 不動産 | 0.28 % |

無料で確認できる投資アプリ

DGRWは新NISAでも買える

DGRWは新NISAの成長投資枠でも購入できます。

ただし、新NISAでDGRWに投資したい場合は取り扱いのある証券会社を選びましょう。

なお、つみたて投資枠ではDGRWは購入できません。

つみたて投資枠は原則として投資信託商品を対象としていて、海外ETFは投資対象に含まれていないからです。

新NISA口座開設は手数料が安く簡単に開設できるネット証券にしましょう!

代表的なネット証券を紹介します。

| SBI証券 | 楽天証券 | マネックス証券 | |

| 取引 手数料 | 約定代金の0.495% (最低0円、上限22ドル) | 約定代金の0.495% (最低0円、上限22ドル) | 約定代金の0.495% (最低0円、上限22ドル) |

| 為替 手数料 | 買付:0銭 売却:0銭 | 買付:0銭 売却:0銭 | 買付:0銭 売却:25銭 |

| 米国取扱銘柄数 | 約5,600銘柄 | 約4,900銘柄 | 約5,000銘柄 |

| 特定口座/ NISA口座 | 〇 対応 | 〇 対応 | 〇 対応 |

| 取引ツールの使いやすさ | シンプルでわかりやすい取引画面 | シンプルでわかりやすい取引画面 | 玄人好みで豊富な機能の取引画面 |

| 口座開設 | 公式サイト | 公式サイト | 公式サイト |

興味あり

DGRWは情報技術セクターが多いんだね!

そうなると配当金は少ないのかな?

では配当金について紹介します

DGRWの配当金(分配金)情報

続いて、配当金(分配金)に関する情報を紹介します。

ここでは、

- 配当(分配)利回りの推移

- 配当(分配)額の推移

- 年増配率の推移

について紹介します。

※ETFや投資信託などの配当金のことは「分配金」と呼ばれています。

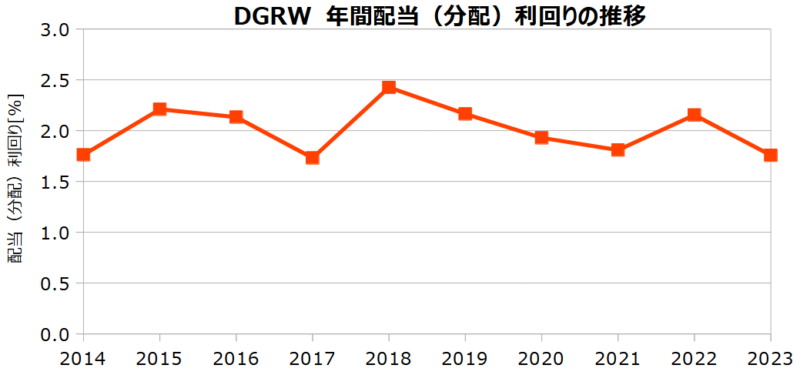

DGRWの配当(分配)利回りの推移

DGRWの2011年以降における年間分配利回りの推移です。

※年間配当(分配)利回り = 年間配当金(分配金) ÷ 年末株価 で計算しています

- 配当(分配)利回りは約1.5%~2.5%の水準で推移

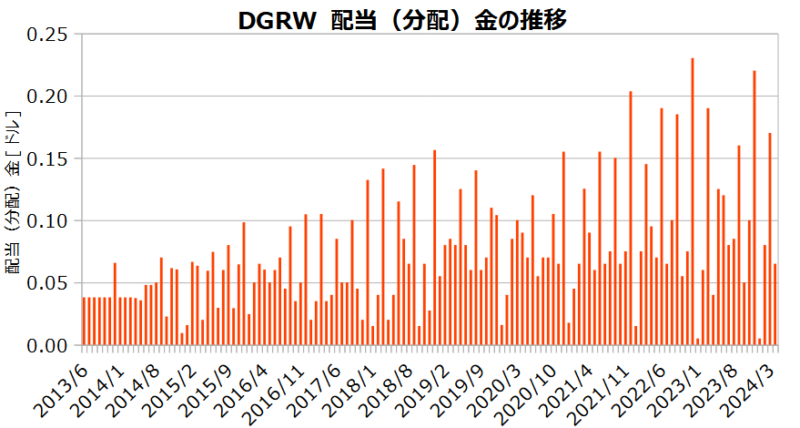

DGRWの配当(分配)額の推移

DGRWの2011年以降における分配額の数値及び推移です。

- 全体的には右肩上がりで増加傾向

- 毎月分配で月ごとのばらつきは大きい(構成銘柄の配当が多い3.6.9.12月の分配金が多め)

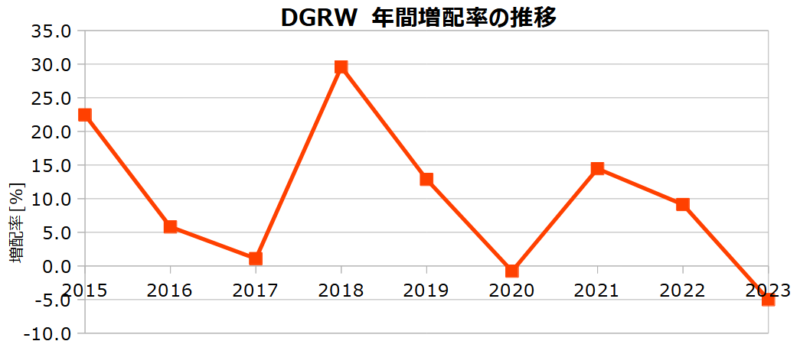

DGRWの増配率の推移

DGRWの2012年以降における年間増配率の数値及び推移です。

- 2020年と2023年は減配

- 年度毎で変動は大きい

- 設定来の年平均増配率は10%で高い水準

興味あり

利回りは高くはないけど安定してるし、増配率が高めだね!

株価はどうかな?

では株価情報についてご紹介します

DGRWの株価

ここでは、

- DGRWの最新株価

- S&P500とのトータルリターンの比較

についてご紹介します。

DGRWの株価

DGRWの週足リアルタイムチャートです。

※チャートを操作することで表示期間等の変更も可能です。

- コロナショック前の株価を超え、最高値付近で推移

DGRWとS&P500のトータルリターン比較

DGRWと、S&P500に連動するETFであるSPYとを比較しました。

DGRW設定後の2007年から2024年4月末までの期間で、配当再投資込みでの比較です。

- 長期におけるトータルリターンで市場平均のS&P500とほぼ同等

興味あり

株価の成長はS&P500とあまり差はないんだね!

他のETFとはどう違うのかな?

ではDGRWと似た特徴がある連続増配ETFであるVIGとの比較情報について紹介します

DGRWとVIGの比較

10年以上連続で増配する銘柄で構成されていて、連続増配にフォーカスしたETFであるVIGと比較してみましょう。

| ティッカー(正式名称) | DGRW(ウィズダムツリー 米国株クオリティ配当成長ファンド) | VIG(バンガード・米国増配株式ETF) |

| 運用会社 | WISDOM TREE社 | Vanguard社 |

| ベンチマーク | ウィズダムツリー米国株クオリティ配当成長インデックス | S&P USディビデンド・グロワーズ・インデックス |

| 構成銘柄数 | 299銘柄※1 | 340銘柄 |

| ファンド純資産 | 127.0 億ドル※1 | 789.9億ドル※3 |

| 配当(分配) 時期 | 毎月 | 年4回(3/6/9/12月) |

| 株価 | 76.65ドル※2 | 176.91ドル※4 |

| 配当(分配金) 利回り | 1.63%※2 | 1.84%※4 |

| 経費率 | 0.28% | 0.06% |

| 設定日 | 2013年5月22日 | 2006年4月21日 |

どちらも構成銘柄は300銘柄程度に分散していて安定感も高いです。

DGRWは「配当の成長性にフォーカスした銘柄で構成」されているのに対して、VIGは「10年以上連続して増配の実績を持つ米国普通株」で構成されています。

基本的には同様の考えですが、以下のような違いが出てきています。

- DGRW

→平均増配率、トータルリターンはVIGをやや上回る。また、毎月分配が特徴的。

- VIG

→経費率が安く、DGRWよりも増配の安定感は高い。

配当金(分配金)、トータルリターンの違いや、さらに詳しい情報は以下の記事で比較しています。

興味あり

どちらのETFもそれぞれ特徴があるね!

結局DGRWはどんなメリットがあるのかな?

ではDGRWのメリットだけじゃなく、デメリットも含めて紹介します

DGRWを購入するメリット

DGRWを購入する主なメリットは以下です。

- 1つのETFで十分な分散投資が可能

- 毎月分配金がもらえる

- 株価の上昇も増配も両方に期待できる

一つずつ紹介します。

1つのETFで十分な分散投資が可能

DGRWは約300銘柄に広く分散投資されています。

その為、1つのETFを持つだけで十分な分散効果があり、その結果が株価の安定性に繋がっていると考えられます。

毎月分配金がもらえる

DGRWは毎月分配金がもらえる点が特徴的です。

配当金を生活費に充てる目的の方は、毎月配当金をもらえると収支の管理はやりやすいと考える人は多いのではないでしょうか?

株価の上昇も増配も両方に期待できる

DGRWは配当だけではなく、値上がり益(キャピタルゲイン)も期待できるETFです。

設定来で年平均約+11%以上のトータルリターンを記録(配当再投資込み)し、S&P500とも近い結果を残しています。(DGRWとS&P500のトータルリターンの比較はこちら)

配当金(分配金)だけでなく、株価の上昇もどちらも安定して得られる点で、非常に優良なETFです。

DGRWを購入するデメリット

では逆に、DGRWを購入する主なデメリットについても紹介します。

一つずつ紹介します。

VYM、SPYD、HDVと比べると、配当利回りは低い

DGRWはVYMや高配当ETFのSPYD、HDVと比べると利回りは相対的に低めの水準です。

おおよその配当利回りの水準として、DGRWは2%前後、VYMは3%前後、HDVは3%半ば〜4%程度、SPYDは4%前後程度の利回りがあります。(DGRWの配当利回りの推移はこちら)

ただしDGRWは増配率で優れている為、将来的には株価だけではなく配当金でも他の高配当ETFを上回る可能性を持っています。(DGRWの増配率の推移はこちら)

VIGなどと比べると、経費率が高い

DGRWはVIGなどと比べると経費率はやや高めです。

VIGの経費率が0.06%なのに対して、DGRWは0.28%あります。

例えばVIGとDGRWにそれぞれ100万円ずつ投資していれば、

- VIG:年間600円の経費が発生

- DGRW:年間2,800円の経費が発生

するということです。

おそらく毎月分配にかかる経費が主だと考えられますが、DGRWの方が高い経費を払う必要があります。

長期で高額を運用するほど、この経費率は重要な管理ポイントになる為、この費用も含めた銘柄選定の判断が必要になります。

個別株と比べると、経費率分は損をする

DGRWに限らず、ETFはどうしても経費はかかり、個別株と比べるとその分はロスになります。

しかし個別株は銘柄選定、管理が大変だったり、倒産などのリスクもある為万人にはおすすめできません。

ただ、長期で増配を続ける比較的優良な銘柄もあります。

そんな連続増配銘柄は以下の記事で紹介しているので、良ければ参考にしてみてください。

興味あり

メリットだけじゃなくてデメリットもあるんだね。

私には向いてるのかな?

ではおすすめ出来る方の傾向を紹介します

DGRWはこんな方におすすめ

これまで紹介した情報から、DGRWがおすすめ出来るのはこんな方だと考えられます。

- キャピタルゲイン(株価の値上がり益)とインカムゲイン(配当収入)をバランスよくもらいたい人

- 個別株を分析、管理するのは面倒な人

- 目先の高配当よりも、長期目線で将来的に成長した配当を受け取りたい人

- 毎月分配金が欲しい人

一つずつ紹介します。

キャピタルゲイン(株価の値上がり益)とインカムゲイン(配当収入)の両方をバランスよくもらいたい人

DGRWはS&P500に近いトータルリターン/株価の上昇も得られ、その上で配当金も得られるバランスの良さがあります。(DGRWのトータルリターンの推移はこちら)

ただし目先の配当利回りは高いとは言えない水準ですが、配当の成長が期待できる銘柄を組み入れることで増配率が高い為、長期で運用することで将来的に配当金にも期待が出来ます。

長期で持ち続けるなら、非常にバランスが良いETFだと言えます。

個別株を分析、管理するのは面倒な人

興味あり

株価の値上がりも配当金も両方ほしい!

となっても、その手段は様々あります。

色んな個別株を探して、銘柄分析/管理を楽しめる方もいれば、それを面倒だと感じる方もいます。

ETFは個別株に比べると、やることは少ないです。

相場に応じて勝手に銘柄の組み替えもしてくれるので、個別銘柄の分析や決算のチェック等も不要だからです。

それを楽で便利だと考える方は、DGRWが選択肢の一つになり得ます。

目先の高配当よりも、長期目線で将来的に成長した配当を受け取りたい人

興味あり

私の投資目的に合ってる!!DGRWを買おうかな~

ここまでご覧頂いて、「DGRWを買ってみようかな~」と思った方は、まだ重要なポイントの確認が必要です。

それは「DGRWは目先の分配金利回りがVYM、SPYD、HDVと比べると劣る」ということです。

株価、分配金の変動により日々変わりますが、分配金利回りは大体以下のレンジが相場で、DGRWはやや少なくなります。

- DGRW:2%前後

- VYM:3%前後

- HDV:3%半ば〜4%程度

- SPYD:4%前後

ただし、DGRWは継続して配当の成長が期待できる銘柄で構成されて増配率は高い為、目先の高配当よりも長期で安定して成長していく配当を受け取りたい人に、DGRWをおすすめできると考えられます。

興味あり

やっぱりDGRWを買いたい!

どうやって買えばいいの?

ではDGRWの買い方について紹介します

DGRWの買い方

DGRWを買う手順は以下の流れです。

- DGRWを取り扱っている証券口座を開設する

- 外国株口座を開設する

- 買い付けする金額を口座に入金する

- 買い付け注文をする

DGRWを購入する為には、まずDGRWを扱っている証券口座を開設する必要があります。

また外国株なので、口座開設時に外国株式口座も同時に申し込んでおきましょう。

あとは入金、買い付け注文をするだけで簡単に購入できます。

ただし口座開設は窓口では行わず、手数料が低いネット証券がおすすめです。

DGRWが購入できるおすすめのネット証券

DGRWを取り扱っている中でも、おすすめのネット証券会社は、以下のとおりです。

| SBI証券 | 楽天証券 | マネックス証券 | |

| 取引 手数料 | 約定代金の0.495% (最低0円、上限22ドル) | 約定代金の0.495% (最低0円、上限22ドル) | 約定代金の0.495% (最低0円、上限22ドル) |

| 為替 手数料 | 買付:0銭 売却:0銭 | 買付:0銭 売却:0銭 | 買付:0銭 売却:25銭 |

| 米国取扱銘柄数 | 約5,600銘柄 | 約4,900銘柄 | 約5,000銘柄 |

| 特定口座/ NISA口座 | 〇 対応 | 〇 対応 | 〇 対応 |

| 取引ツールの使いやすさ | シンプルでわかりやすい取引画面 | シンプルでわかりやすい取引画面 | 玄人好みで豊富な機能の取引画面 |

| 口座開設 | 公式サイト | 公式サイト | 公式サイト |

3社共にDGRWだけではなく、数多くの米国株を取り扱っています。

また、取引手数料には差は無く、どれも低い水準です。

さらに、為替手数料はどれも買付時は手数料0銭で、SBI証券、楽天証券は売却時も含めて0銭の設定でコストを抑えることが可能です。

ただし、マネックス証券は情報量が多く、「銘柄スカウター」という機能でしっかりと情報を確認して銘柄選定をすることが可能です。

各証券口座の比較は以下の記事で詳しく紹介しています。

まとめ

本記事では、

- DGRWとは何?(基本情報、構成銘柄、構成セクター)

- DGRWの配当金はどのくらいもらえる?(利回り、増配率)

- DGRWの株価は?(株価チャート、トータルリターンのS&P500との比較)

- DGRWとVYMはどう違うの?

- DGRWのメリットは? デメリットは?

- DGRWはどんな人におすすめ?

- DGRWはどうやって買えばいい?

について解説しました。

- 配当の成長性にフォーカスした銘柄で構成されたETFで、毎月分配が特徴的

- 利回り:約1.5%~2.5%の水準で推移

- 増配率:減配する年もあるが、平均約10%の高い増配率

- 最新株価:コロナショック前の株価を超え、最高値付近で推移

- トータルリターン:S&P500とほぼ同等

- 平均増配率、トータルリターンはVIGをやや上回る。経費率はVIGの方が低い

- メリット:十分な分散で、株価も増配も両取り可能。毎月分配も人によっては大きなメリット

- デメリット:配当利回りはVYMや他の高配当ETFに対しては下回り、経費率もやや高め

- 手間をかけず安心して、長期で株価の上昇、配当の成長を両方受け取りたい方

- 毎月分配金が欲しい方

DGRWとは、米国のウィズダムツリー社が提供する配当の成長性にフォーカスした銘柄で構成されたETF(上場投資信託)です。

分配金が四半期毎ではなく毎月分配である点が他の配当ETFと大きく異なる特徴です。

配当(分配)利回りは約2%前後程度で高くはありませんが、配当の成長性にフォーカスしているため、高い増配率を持っています。

さらに、トータルリターンでもS&P500とほぼ同等の数値を残しています。

その為、長期で運用することにより、キャピタルゲイン(株価の値上がり益)とインカムゲイン(配当収入)の両方をバランスよくもらいたい人におすすめできます。

また、配当金を生活費に充てようと考えている方は、毎月分配金がもらえることで収支の管理がやりやすいこともメリットだと考えられます。

皆さんの投資目的に合った銘柄選定に、少しでも参考になれば嬉しいです。

最後までご覧頂きありがとうございました!

他のETF、投資信託はこちら👇

無料で確認、比較できる投資アプリ

配当王、配当貴族銘柄の一覧はこちら👇

コメント