興味あり

アメリカのアッヴィは配当金をどれくらいもらえるの?

株価は?業績は?詳しく知りたい!

こんな疑問にお答えする為、本記事ではアッヴィ(ABBV)について銘柄分析を行いました

アッヴィは高い配当利回り、高い増配率を持った米医薬品大手です。

2013年にアボット・ラボラトリーズ(ABT)から分社化されましたが、分社前と合わせると連続増配年数は52年となり、「配当王」と呼ばれる長期増配銘柄です。

- アッヴィの配当金情報(利回り、増配率、それぞれの推移)

- アッヴィの株価情報(現状・S&P500との比較・高配当ETFとの比較)

- アッヴィの銘柄分析(基本情報、事業内容、業績)

- アッヴィの今後の見通し

私は2019年から米国連続増配株をメインに投資しています

- 2019年金融資産約200万円程度→2023年 2000万円達成

- 1億円貯めてセミリタイヤが目標

- 30代、妻、息子(4歳/1歳)と4人暮らし

結論:[連続増配52年]アッヴィ:ABBVの配当,株価,銘柄分析と今後の見通し

まず最初に本記事でわかる結論からご紹介します。

<配当金情報>

- 利回り:約2.5%~5.0%のやや高めの水準で推移

- 増配率:’20年以降は約+5~10%程度の水準で推移

- 配当性向:約40%~50%前後の水準で安定して推移

<株価情報>

- 株価:’22年頃から横ばいの傾向が続いていたが、’24年に最高値を更新

- トータルリターン:S&P500、高配当ETF、連続増配ETFを上回る

<銘柄分析>

- 事業:世界170か国以上に薬を提供する製薬会社

- 業績:業績は全体的には右肩上がりの傾向で、営業利益率は約20~30%程度の高水準

<今後の見通し>

- 今後も新薬の開発、他社の積極的M&A、先進国の高齢化による製薬需要の増加により成長が期待されるが、政治動向や、訴訟リスクには注意

アッヴィは米国イリノイ州に本社を置く、大手製薬会社です。

配当による株主還元にも積極的で、アボット・ラボラトリーズ(ABT)から分社化前と通算して連続増配年数52年を継続し、配当利回り、増配率共に高めの水準を継続しています。

またトータルリターンではS&P500、高配当ETFを上回り、高いパフォーマンスを発揮しています。

さらに、高い技術力による新薬の開発、アラガン等のM&Aによる領域の拡大、先進国の高齢化による製薬需要の増加等により今後も成長が期待出来ると考えられます。

しかしヘルスケアセクターに投資する際は、政治動向や、訴訟リスクに注意が必要です。

ではこれ以降は、上記結論に対する詳細内容をご紹介します。

アッヴィ:ABBVの配当金情報

それでは早速、配当金に関する情報からご紹介します。

ここでは、

- 配当利回りの推移

- 配当額の推移

- 年増配率の推移

- 配当性向の推移

についてご紹介します。

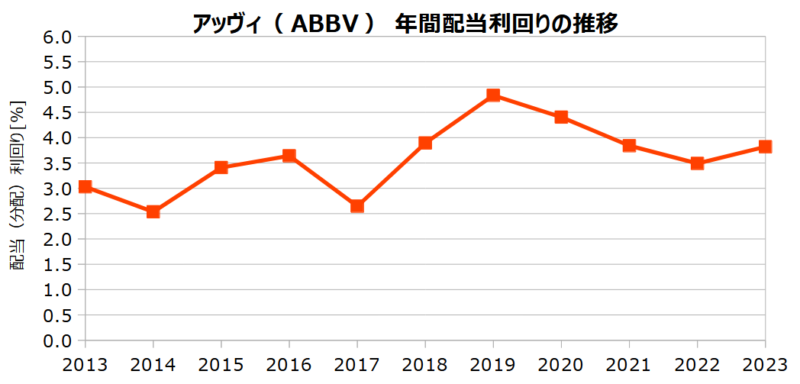

ABBVの配当利回りの推移

アッヴィ(ABBV)のアボット・ラボラトリーズ(ABT)からの分社化後、2013年以降における年間配当利回りの推移です。

※年間配当利回り = 年間配当金 ÷ 年末株価 で計算しています

- 配当利回りは約2.5%~5.0%のやや高めの水準で推移

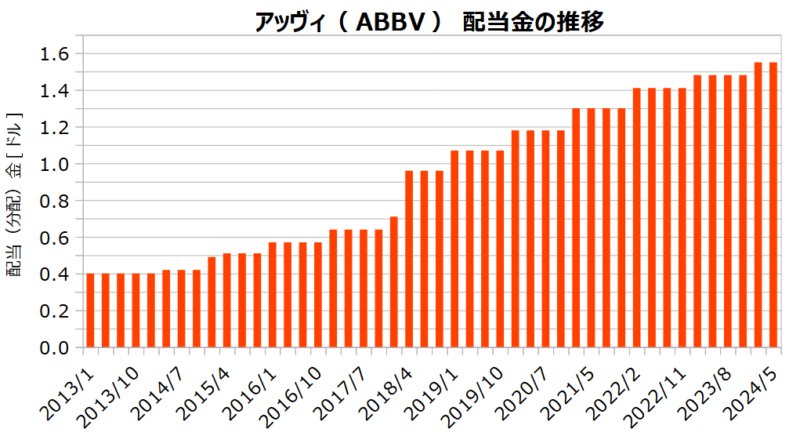

ABBVの配当額の推移

アッヴィ(ABBV)の2013年以降における配当額の数値及び推移です。

- 配当額は全体的に右肩上がりで順調に増加傾向

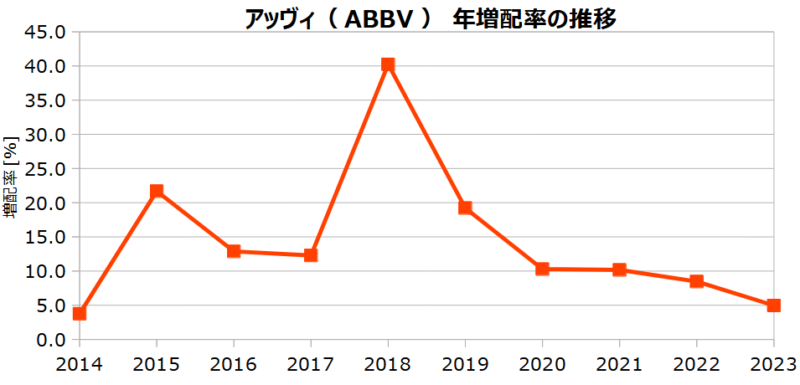

ABBVの増配率の推移

アッヴィ(ABBV)の2014年以降における年間増配率の数値及び推移です。

- 年毎のばらつきは大きめ

- ’20年以降は約+5~10%程度の水準で推移

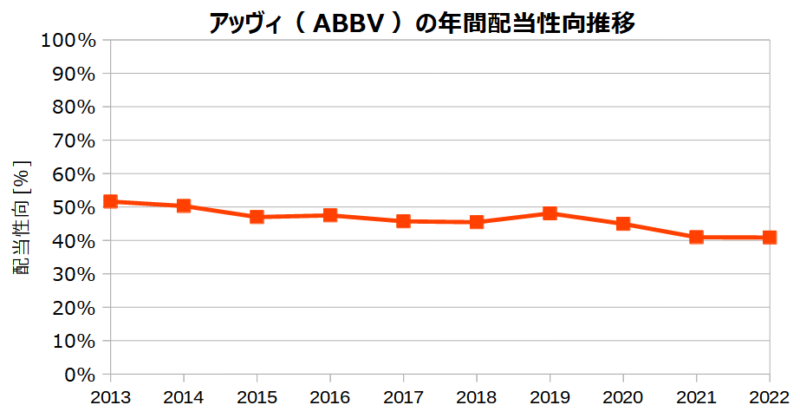

ABBVの配当性向の推移

アッヴィ(ABBV)の2013年以降における年間配当性向の数値及び推移です。

※配当性向 = 年度毎の(1株当たり配当金÷1株当たり調整後希薄化EPS)×100 で計算

- 配当性向は約40%~50%前後の水準で安定して推移

利回りも増配率も高めでいいね!

株価はどうかな?

では株価関係の情報についてご紹介します

アッヴィ:ABBVの株価情報

ここでは

- 株価

- S&P500とのトータルリターンの比較

- 高配当ETFとのトータルリターンの比較

- 連続増配ETFとのトータルリターンの比較

についてご紹介します。

ABBVの株価

アッヴィ(ABBV)の週足リアルタイムチャートです。

※チャートを操作することで表示期間等の変更も可能です。

- ’22年頃から横ばいの傾向が続いていたが、’24年に最高値を更新

ABBVとS&P500とのトータルリターンの比較

アッヴィ(ABBV)と、S&P500に連動するETFであるSPYとを比較しました。

アッヴィが設立された2013年以降から2024年2月末までの期間で、配当再投資込みでの比較です。

- 長期におけるトータルリターンで市場平均のS&P500を大きく上回る

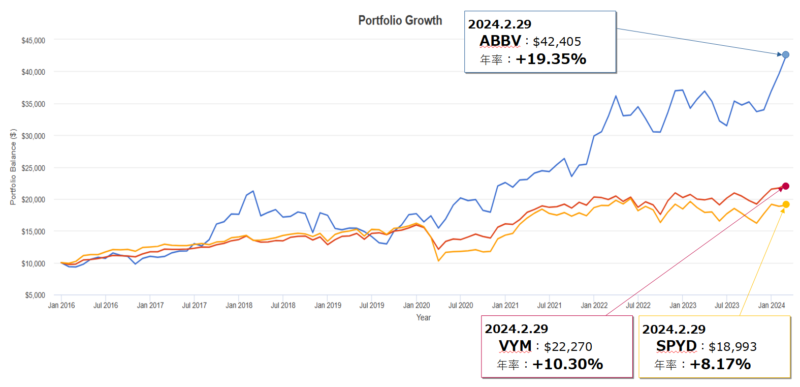

ABBVと高配当ETFとのトータルリターンの比較

アッヴィ(ABBV)と、高配当ETFであるVYM、SPYDとを比較しました。

SPYDが設定された’15年からの比較です。

- 高配当ETFのVYM、SPYDに対しトータルリターンで大きく上回る

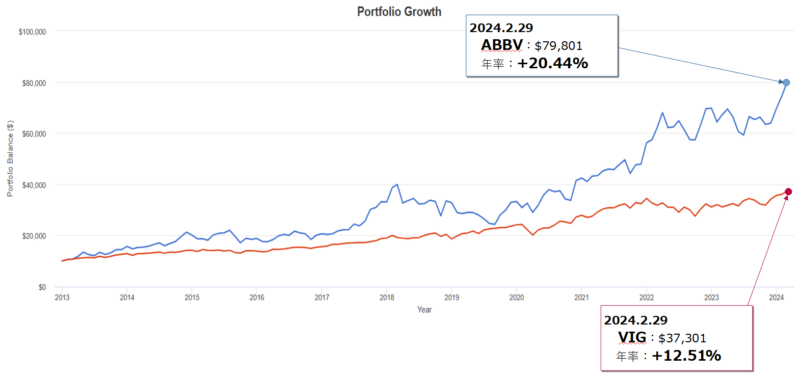

ABBVと連続増配ETFとのトータルリターンの比較

アッヴィ(ABBV)と、連続増配ETFであるVIGとを比較しました。

アッヴィが設立された2013年以降の比較です。

- 連続増配ETFのVIGに対しトータルリターンで大きく上回る

S&P500、高配当ETF、連続増配ETFよりいいリターンだね!!

どんな会社なの?

では銘柄に関する情報についてご紹介します

アッヴィ:ABBVの銘柄分析

ここでは

- 基本的な情報

- 事業内容

- 業績

についてご紹介します。

ABBVの基本情報

アッヴィ(ABBV)の基本的な情報です。

| ティッカー(正式名称) | ABBV(アッヴィ) |

| 本社所在地 | 米国イリノイ州ノースシカゴ |

| 設立日 | 2012年4月 |

| 従業員数 | 約5万人 |

| セクター | ヘルスケア |

| 配当時期(支払い月) | 年4回(2/5/8/11月) |

| 株価 | 179.16 ドル※ |

| 配当利回り | 3.50 %※ |

| 連続増配年数 | 52年 |

| 採用指数 | S&P500 |

アッヴィはヘルスケアセクターの大型銘柄です。

米国の製薬会社であるアボット・ラボラトリーズからの分社独立により2012年に設立されました。

分社化以降は両社の資本関係、グループ会社としての関係はありません。

世界70か国以上にビジネス拠点を持ち、170か国以上でアッヴィの医薬品が利用されています。

連続増配年数はアボット・ラボラトリーズからの分社化前から通算して52年で、配当王に名を連ねます。

ABBVの主な事業内容

アッヴィ(ABBV)の主力商品は以下の通りです。

- ヒュミラ

- リンボック、スキリージ

現時点は関節リウマチ治療薬の「ヒュミラ」が主力商品となっています。

しかし、2023年に特許が切れ、バイオ後続品(バイオ医薬品の特許が切れた後発売される後発薬)との競争にさらされるという問題があります。

それに対して、既に以下のような取り組みを実施しています。

- 「リンボック」「スキリージ」という2つの自己免疫疾患治療薬の投入

- アラガンの買収によるボトックス領域への拡充

こういった取り組みにより、今後も売り上げを堅調に推移させていくと考えられます。

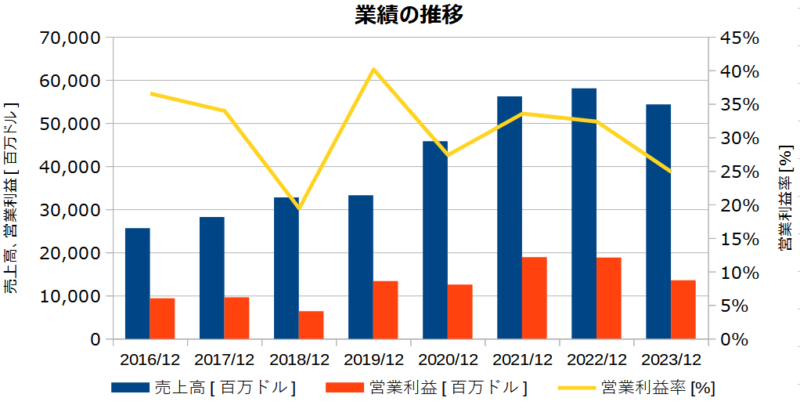

ABBVの業績(売上高、営業利益、営業利益率)

アッヴィ(ABBV)の業績の推移は以下の通りです。

- 売上高、営業利益共に、全体的には右肩上がりの傾向で推移

- 営業利益率は約20~30%程度の高水準

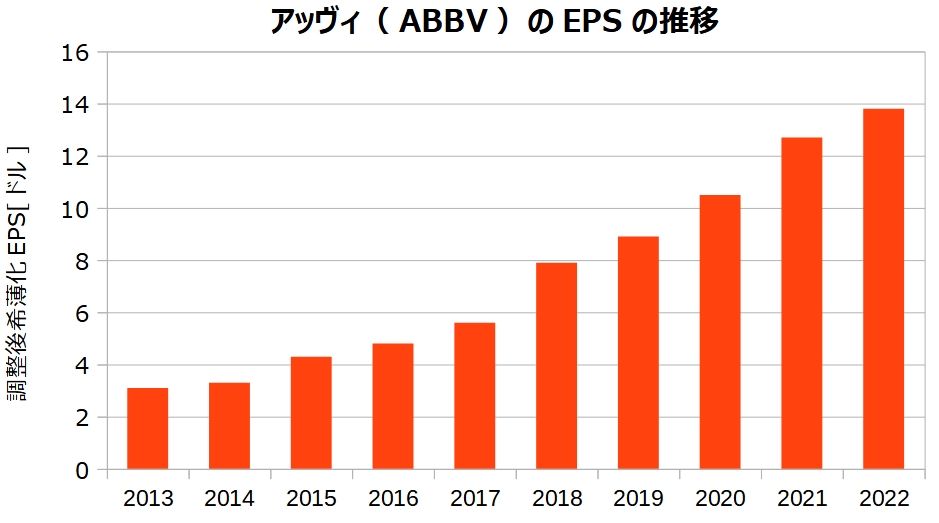

ABBVのEPS(1株当たり利益)

アッヴィ(ABBV)のEPSの推移は以下の通りです。

※EPS = 調整後希薄化EPS を使用

- 右肩上がりで順調に推移

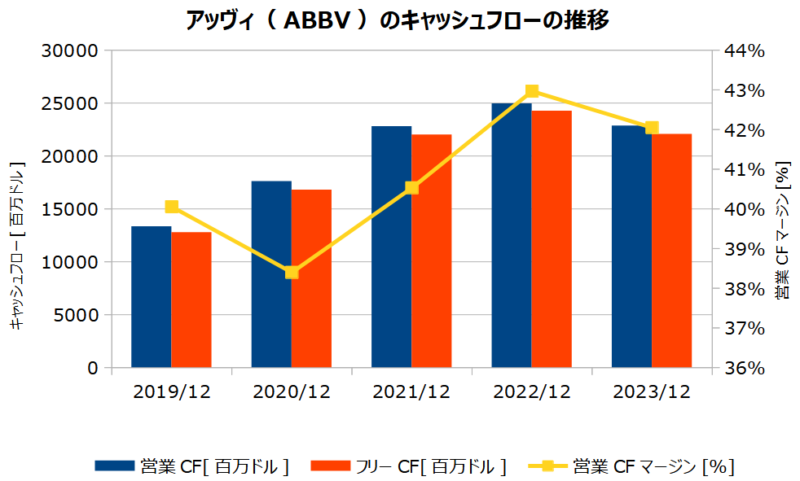

ABBVのキャッシュフロー(営業CF、フリーCF、営業CFマージン)

アッヴィ(ABBV)のキャッシュフローの推移は以下の通りです。

※営業CFマージン = 営業CF ÷ 売上高

- 営業キャッシュフロー、フリーキャッシュフロー共に全体的には右肩上がりの傾向で推移

- 営業キャッシュフローマージンは40%前後の高水準

興味あり

業績も安定しているし、新しい薬、分野にも挑戦してるんだね。

今後はどうなるのかな?

では今後の見通しについて紹介します

アッヴィ:ABBVの今後の見通し

アッヴィは主に以下の理由から、今後も成長が期待できると考えられます。

- 「リンボック」「スキリージ」という2つの自己免疫疾患治療薬の投入

- アラガンの買収によるボトックス領域への拡充

- 先進国の高齢化による医薬品需要の増加

アッヴィは前述の通り「ヒュミラ」の特許が切れていますが、新薬の開発、新領域への参入に積極的な点は評価できると考えられます。

また、先進国の高齢化による医薬品需要の増加は、ヘルスケアセクター全体に対して追い風になります。

ただし、以下のような逆風もありますので、動向を注視する必要があります。

- バイデン大統領が薬品の価格を引き下げるための法改正を議会に要請

- 「インフレ抑制法」が承認され、薬価引き下げに繋がる法が23年から段階的に実施

- 米食品医薬品局(FDA)が「リンボック」に対し新たな警告文を追加

ヘルスケアセクターに投資する際は、こういった政治動向や、訴訟リスクにも注意が必要です。

まとめ

本記事では、

- アッヴィの配当金情報(利回り、増配率、それぞれの推移)

- アッヴィの株価情報(現状・S&P500との比較・高配当ETFとの比較)

- アッヴィの銘柄分析(基本情報、事業内容、業績)

- アッヴィの今後の見通し

について解説しました。

<配当金情報>

- 利回り:約2.5%~5.0%のやや高めの水準で推移

- 増配率:’20年以降は約+5~10%程度の水準で推移

- 配当性向:約40%~50%前後の水準で安定して推移

<株価情報>

- 株価:’22年頃から横ばいの傾向が続いていたが、’24年に最高値を更新

- トータルリターン:S&P500、高配当ETF、連続増配ETFを上回る

<銘柄分析>

- 事業:世界170か国以上に薬を提供する製薬会社

- 業績:業績は全体的には右肩上がりの傾向で、営業利益率は約20~30%程度の高水準

<今後の見通し>

- 今後も新薬の開発、他社の積極的M&A、先進国の高齢化による製薬需要の増加により成長が期待されるが、政治動向や、訴訟リスクには注意

アッヴィは米国イリノイ州に本社を置く、大手製薬会社です。

配当による株主還元にも積極的で、アボット・ラボラトリーズ(ABT)から分社化前と通算して連続増配年数52年を継続し、配当利回り、増配率共に高めの水準を継続しています。

またトータルリターンではS&P500、高配当ETFを上回り、高いパフォーマンスを発揮しています。

さらに、高い技術力による新薬の開発、アラガン等のM&Aによる領域の拡大、先進国の高齢化による製薬需要の増加等により今後も成長が期待出来ると考えられます。

しかしヘルスケアセクターに投資する際は、政治動向や、訴訟リスクに注意が必要です。

皆さんの投資目的に合った銘柄選定に、少しでも参考になれば嬉しいです。

最後までご覧頂きありがとうございました!

さらに深く、様々な米国株の銘柄分析、情報収集、銘柄の管理をするなら、米国株アプリの活用が効果的です。

また、配当王、配当貴族といった米国の連続増配銘柄を以下の記事でまとめていますので良ければ参考にしてみてください。

同じヘルスケアセクターの「ジョンソン・エンド・ジョンソン」、「アムジェン」、「メルク」、「ユナイテッドヘルス・グループ」なども紹介しています。

コメント