興味あり

アメリカのパーカー・ハネフィンは配当金をどれくらいもらえるの?

株価は?業績は?詳しく知りたい!

こんな疑問にお答えする為、本記事ではパーカー・ハネフィン(PH)について銘柄分析を行いました

パーカー・ハネフィン(PH)はモーション・コントロール・テクノロジーの分野で多角経営を行う世界のトップメーカーです。

配当金による株主還元に積極的で、米国で3番目に長い連続増配年数68年を記録し、米国連続増配銘柄の上位に位置しています。

- パーカー・ハネフィンの配当金情報(利回り、増配率、配当性向)

- パーカー・ハネフィンの株価情報(現状・S&P500との比較・高配当ETFとの比較・連続増配ETFとの比較)

- パーカー・ハネフィンの銘柄分析(基本情報、事業内容、業績)

- パーカー・ハネフィンの今後の見通し

私は2019年から米国連続増配株をメインに投資しているブロガーです。

- 2019年資産約200万円程度→2023年資産2000万円達成

- 1億円貯めてセミリタイヤが目標

- 30代、妻、息子(4歳/1歳)と4人暮らし

結論:[連続増配68年]パーカー・ハネフィン:PHの配当,株価,銘柄分析と今後の見通し

まず最初に本記事でわかる結論からご紹介します。

<配当金情報>

- 利回りは約1.0%~3.0%の水準

- 年毎のばらつきは大きく、上昇、減少を繰り返す特徴的な増配率の推移

- 配当性向は約20%~40%の低い水準

<株価情報>

- 株価はコロナショック前の株価は超え、最高値を更新

- トータルリターンはS&P500、高配当ETF、連続増配ETFを上回る

<銘柄分析>

- モーション・コントロール・テクノロジーの分野で多角経営を行う世界のトップメーカー

- 業績は全体的にやや増加傾向で推移

<今後の見通し>

- 今後も世界のモーションコントロール市場の成長に乗り、緩やかながらも継続した成長が期待できると考えられる

パーカー・ハネフィンは米国オハイオ州に本社を置く、モーション・コントロール・テクノロジーの分野で多角経営を行う世界のトップメーカーです。

配当金による株主還元にも積極的で、アメリカン・ステーツ・ウォーター(AWR)、ドーバー(DOV)に次ぐ連続増配年数68年を記録し、米国連続増配銘柄の上位に位置しています。

またトータルリターンではS&P500、高配当ETF、連続増配ETFを上回り、高いパフォーマンスを発揮しています。

さらに、今後も今後も世界のモーションコントロール市場の成長に乗り、緩やかながらも継続した成長が期待できると考えられます。

ではこれ以降は、上記結論に対する詳細内容をご紹介します。

パーカー・ハネフィン:PHの配当金情報

それでは早速、配当金に関する情報からご紹介します。

ここでは、

- 配当利回りの推移

- 配当額の推移

- 年増配率の推移

- 配当性向の推移

についてご紹介します。

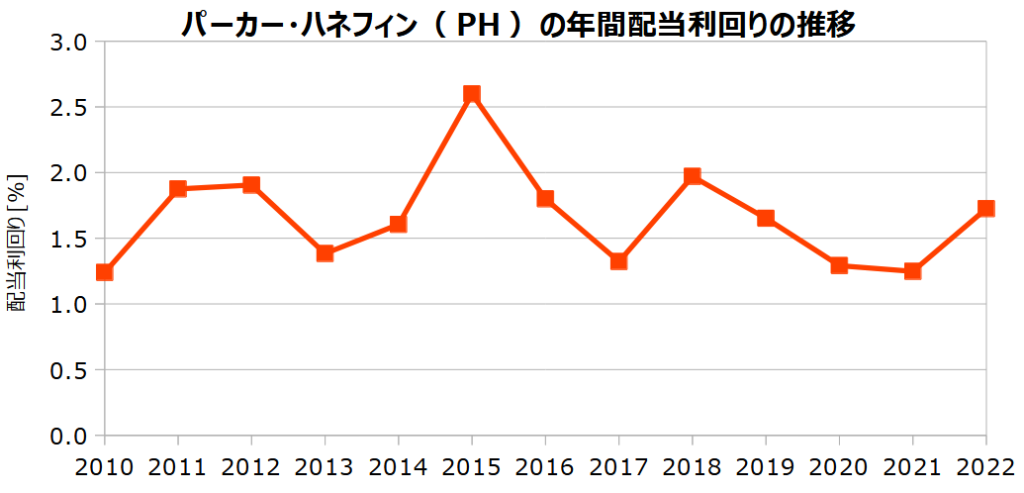

PHの配当利回りの推移

パーカー・ハネフィン(PH)の2010年以降における年間配当利回りの推移です。

※年間配当利回り = 年間配当金 ÷ 年末株価 で計算しています

- 約1.0%~3.0%の水準で推移

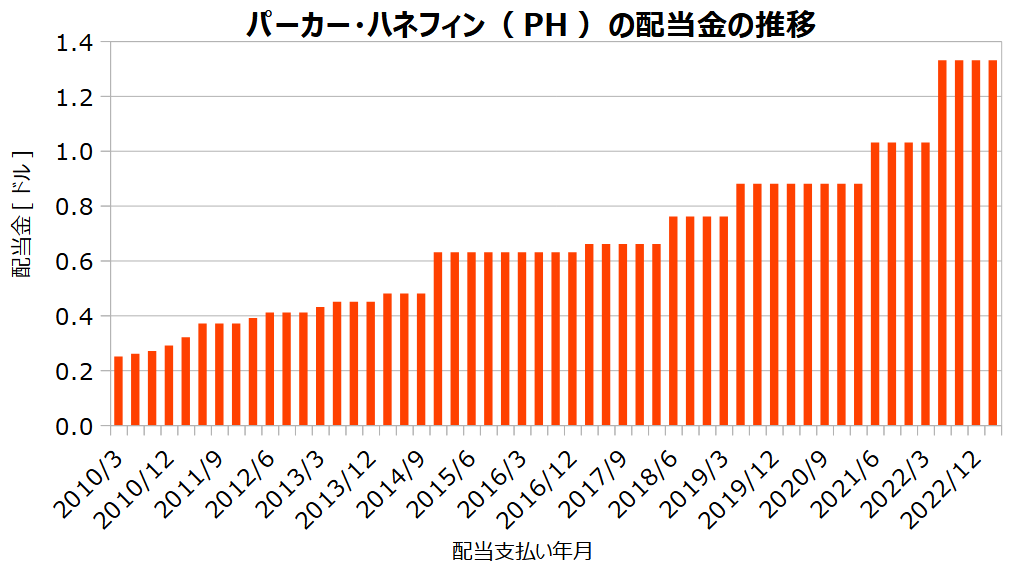

PHの配当額の推移

パーカー・ハネフィン(PH)の2010年以降における配当額の数値及び推移です。

- 上昇幅にばらつきはあるが、全体的に右肩上がりで増加傾向

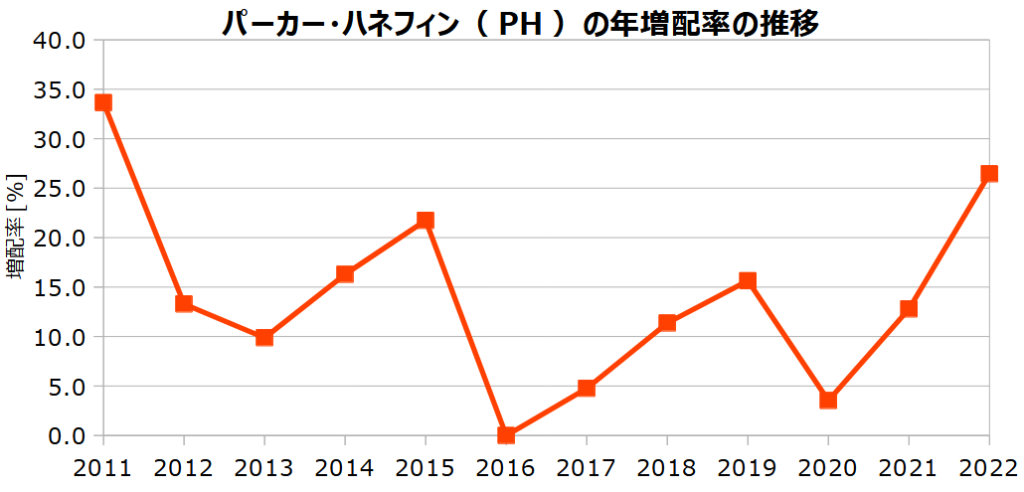

PHの増配率の推移

パーカー・ハネフィン(PH)の2011年以降における年間増配率の数値及び推移です。

- 年毎のばらつきは大きい

- 数年毎に上昇、減少を繰り返す特徴的な増配率の推移

- 上記平均で約14%の高い増配率

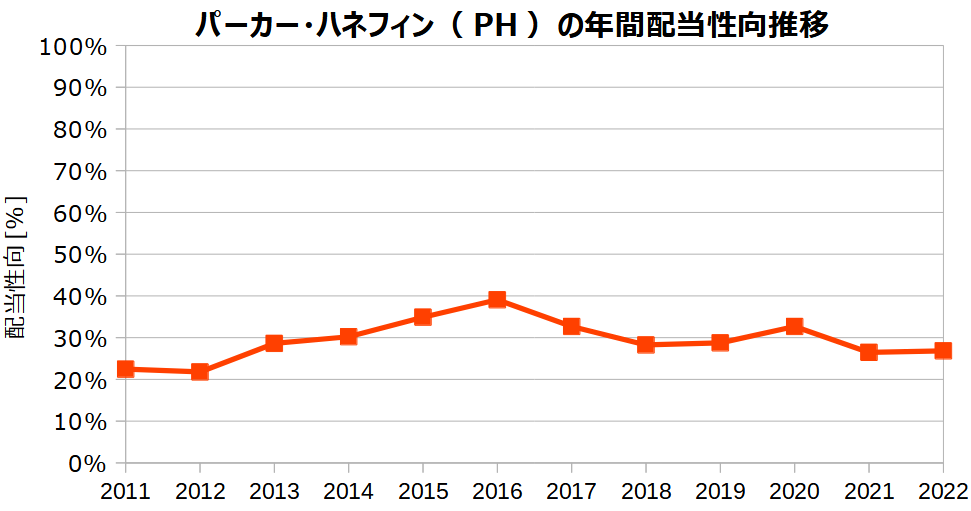

PHの配当性向の推移

パーカー・ハネフィン(PH)の2011年以降における年間配当性向の数値及び推移です。

※配当性向 = 年度毎の(1株当たり配当金÷1株当たり調整後希薄化EPS)×100 で計算

- 約20%~40%の低い水準で推移

配当性向は低めで安心だね

株価はどうかな?

では株価関係の情報についてご紹介します

パーカー・ハネフィン:PHの株価情報

ここでは

- 株価

- S&P500とのトータルリターンの比較

- 高配当ETFとのトータルリターンの比較

- 連続増配ETFとのトータルリターンの比較

についてご紹介します。

PHの株価

パーカー・ハネフィン(PH)の週足リアルタイムチャートです。

※チャートを操作することで表示期間等の変更も可能です。

- コロナショック前の株価は超え、最高値を更新

PHとS&P500とのトータルリターンの比較

パーカー・ハネフィン(PH)と、S&P500に連動するETFであるSPYとを比較しました。

2001年以降から2023年3月末までの期間で、配当再投資込みでの比較です。

- 長期におけるトータルリターンで市場平均のS&P500を大きく上回る

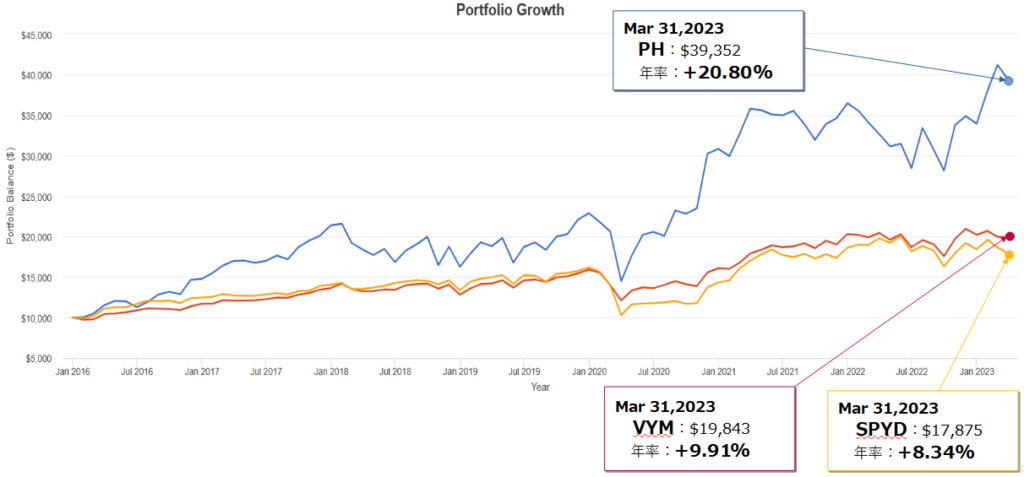

PHと高配当ETFとのトータルリターンの比較

パーカー・ハネフィン(PH)と、高配当ETFであるVYM、SPYDとを比較しました。

SPYDが設定された’15年からの比較です。

- 高配当ETFのVYM、SPYDに対しトータルリターンで大きく上回る

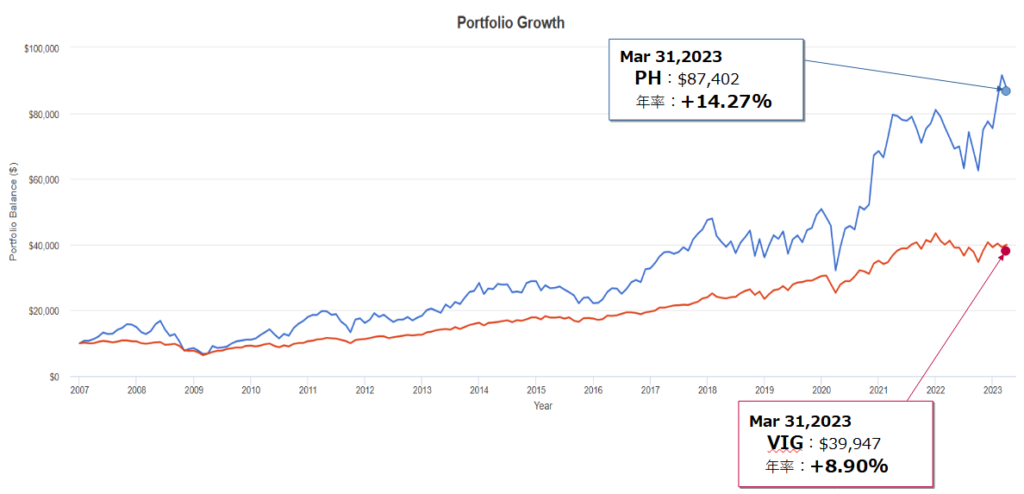

PHと連続増配ETFとのトータルリターンの比較

パーカー・ハネフィン(PH)と、連続増配ETFであるVIGとを比較しました。

VIGが設定された’06年以降からの比較です。

- 連続増配ETFのVIGに対しトータルリターンで大きく上回る

S&P500、高配当ETF、連続増配ETFよりいいリターンだね!!

どんな会社なの?

では銘柄に関する情報についてご紹介します。

パーカー・ハネフィン:PHの銘柄分析

ここでは

- 基本的な情報

- 事業内容

- 業績

についてご紹介します。

PHの基本情報

パーカー・ハネフィン(PH)の基本的な情報です。

| ティッカー(正式名称) | PH(パーカー・ハネフィン) |

| 本社所在地 | 米国オハイオ州クリーブランド |

| 設立日 | 1917年 |

| 従業員数 | 約5.5万人 |

| セクター | 資本財 |

| 配当時期(支払い月) | 年4回(3/6/9/12月) |

| 株価 | 319.15 ドル※ |

| 配当利回り | 1.66 %※ |

| 連続増配年数 | 68年 |

| 採用指数 | S&P500 |

パーカー・ハネフィン(PH)はアメリカに拠点を持つ、資本財セクターの銘柄です。

連続増配年数は米国で3番目に長い68年を記録し、米国連続増配銘柄の上位に位置しています。

PHの主な事業内容

パーカー・ハネフィン(PH)の主力商品は以下の通りです。

パーカー・ハネフィン(PH)はモーション・コントロール・テクノロジーの分野で多角経営を行う世界のトップメーカーです。

航空宇宙、産業機械、建設機械、自動車、エネルギー、製紙などで使われる油圧機器、フィルター、配管継手、ホース等を手掛けています。

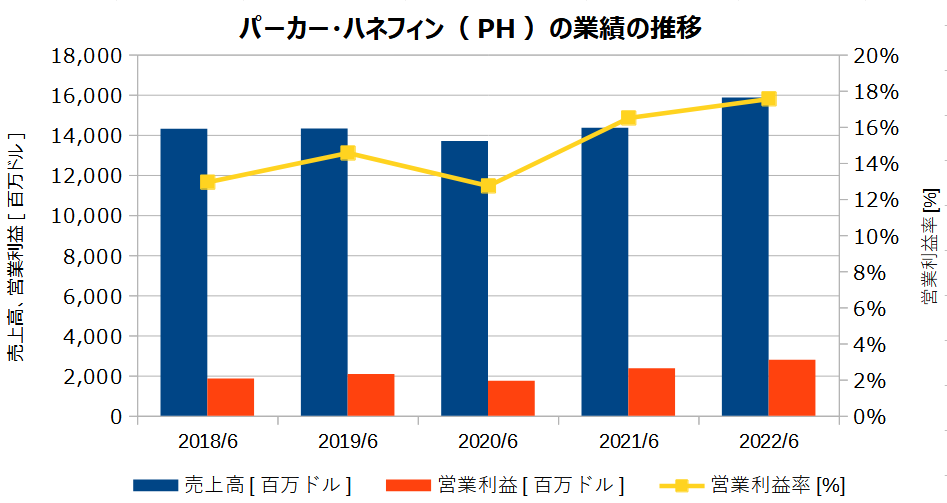

PHの業績(売上高、営業利益、営業利益率)

パーカー・ハネフィン(PH)の業績の推移は以下の通りです。

- 売上高、営業利益共に全体的にやや増加傾向で推移

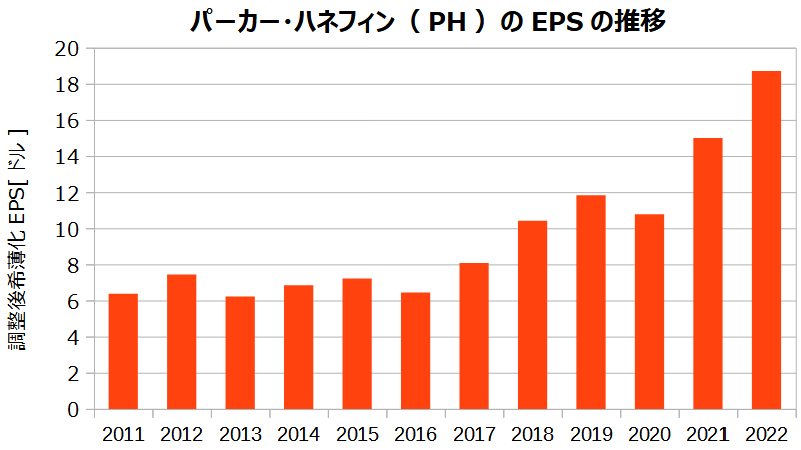

PHのEPS(1株当たり利益)

パーカー・ハネフィン(PH)のEPSの推移は以下の通りです。

※EPS = 調整後希薄化EPS を使用

- 全体的に増加傾向で推移

興味あり

業績は順調そうだね

今後はどうなるのかな?

では今後の見通しについて紹介します

パーカー・ハネフィン:PHの今後の見通し

パーカー・ハネフィン(PH)は主に以下の理由から、今後も緩やかながらも成長が期待できると考えられます。

- 世界のモーションコントロール市場は今後も継続した成長が期待される

- パーカー・ハネフィンはモーションコントロール分野で代表的な企業

世界のモーションコントロール市場は年率約5%程度で継続した成長が予想されています。

さらに、そのモーションコントロール市場で代表的な企業であるパーカーハネフィンは、今後も緩やかながらも継続した成長が期待できると考えられます。

まとめ

本記事では、

- パーカー・ハネフィンの配当金情報(利回り、増配率、配当性向)

- パーカー・ハネフィンの株価情報(現状・S&P500との比較・高配当ETFとの比較・連続増配ETFとの比較)

- パーカー・ハネフィンの銘柄分析(基本情報、事業内容、業績)

- パーカー・ハネフィンの今後の見通し

について解説しました。

<配当金情報>

- 利回りは約1.0%~3.0%の水準

- 年毎のばらつきは大きく、上昇、減少を繰り返す特徴的な増配率の推移

- 配当性向は約20%~40%の低い水準

<株価情報>

- 株価はコロナショック前の株価は超え、最高値を更新

- トータルリターンはS&P500、高配当ETF、連続増配ETFを上回る

<銘柄分析>

- モーション・コントロール・テクノロジーの分野で多角経営を行う世界のトップメーカー

- 業績は全体的にやや増加傾向で推移

<今後の見通し>

- 今後も世界のモーションコントロール市場の成長に乗り、緩やかながらも継続した成長が期待できると考えられる

パーカー・ハネフィンは米国オハイオ州に本社を置く、モーション・コントロール・テクノロジーの分野で多角経営を行う世界のトップメーカーです。

配当金による株主還元にも積極的で、アメリカン・ステーツ・ウォーター(AWR)、ドーバー(DOV)に次ぐ連続増配年数68年を記録し、米国連続増配銘柄の上位に位置しています。

またトータルリターンではS&P500、高配当ETF、連続増配ETFを上回り、高いパフォーマンスを発揮しています。

さらに、今後も今後も世界のモーションコントロール市場の成長に乗り、緩やかながらも継続した成長が期待できると考えられます。

皆さんの投資目的に合った銘柄選定に、少しでも参考になれば嬉しいです。

最後までご覧頂きありがとうございました!

さらに深く、様々な米国株の銘柄分析、情報収集、銘柄の管理をするなら、米国株アプリの活用が効果的です。

また、配当王、配当貴族といった米国の連続増配銘柄を以下の記事でまとめていますので良ければ参考にしてみてください。

同じ資本財セクターの「ロッキード・マーチン(LMT)」、「キャタピラー(CAT)」、「スリーエム(MMM)」、「ユニオン・パシフィック(UNP)」、「ドーバー(DOV)」も紹介しています。

コメント