米国の連続増配株投資に興味があるけど、どのくらい利益が出るの??

こんな方たちの参考になればと思います。

米国連続増配株をメインに投資している私の実例を紹介します

- 米国連続増配株投資の運用成績

- 米国連続増配株投資の配当金

- 運用の考え方

- 米国連続増配株投資の始め方

私は2019年から米国連続増配株をメインに投資しています

- 2019年資産約200万円程度→2023年資産2000万円達成

- 1億円貯めてセミリタイヤが目標

- 30代、妻、息子(4歳/1歳)と4人暮らし

[2024年2月]米国連続増配株投資の運用成績,ポートフォリオ,配当実績を公開

まずは2024年2月時点の運用成績、ポートフォリオについて紹介します。

ここでは、

- [2024年2月]米国連続増配株投資の運用成績

- 運用成績の推移

- 構成比率(ポートフォリオ)

- S&P500、VIG、VYM/SPYDとのトータルリターンの比較

についてご紹介します。

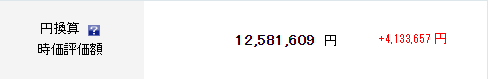

[2024年2月]米国連続増配株投資の運用成績

2024年2月時点の米国連続増配株投資の運用成績を紹介します。

評価損益は円建てで説明します。

- 円建て時価評価額:12,746,332円

- 円建て評価損益額:+4,138,448円

- 累計配当金(税引き後受取金額)も含めるトータル損益額:+4,613,329円(損益率:+53.6%)

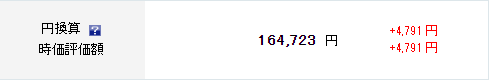

自分の口座と妻の口座それぞれで投資している為、両方の口座を以下に紹介します。(上記評価額、損益額は全ての合算の数値です)

自分の口座

妻の口座

今年は順調に評価額、損益率が上昇しています。

株価の上昇は嬉しいですが、さすがに連日の最高値更新は警戒感が出てきます。

暴落のリスクは常にありますが、同時に株高のリスク(株価が上がっているのに投資が出来ていない状態)もあるので、ルールを守って追加投資を継続します。

また、今年から新NISAが始まりました。

これまで購入してきた銘柄を、私の口座に加えて妻の口座でも買い増しています。

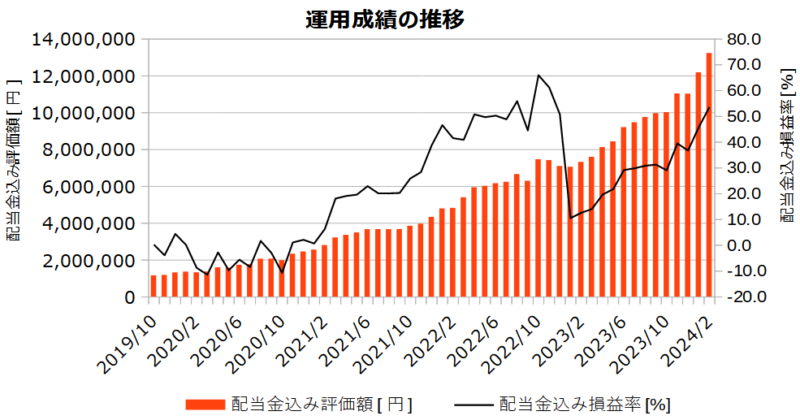

運用成績の推移

※上記は配当金:税引き後受け取り額、評価額:含み益(実際には株売却時にここから20.315%の税金が引かれます)の条件で示しています

運用を開始してすぐにコロナショックで低迷し、それを乗り越え、順調に評価額、損益率共に増加してきました。

その後2023年1月に銘柄入替をし、大半の利益確定をしたため損益率は下がりましたが、評価額は順調に増加し続けています。

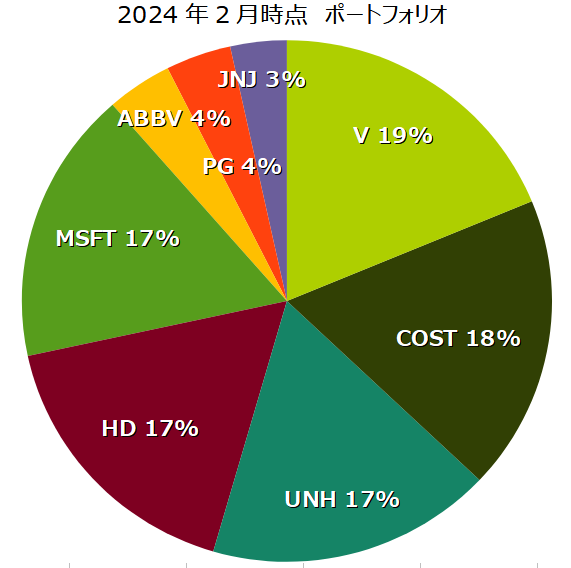

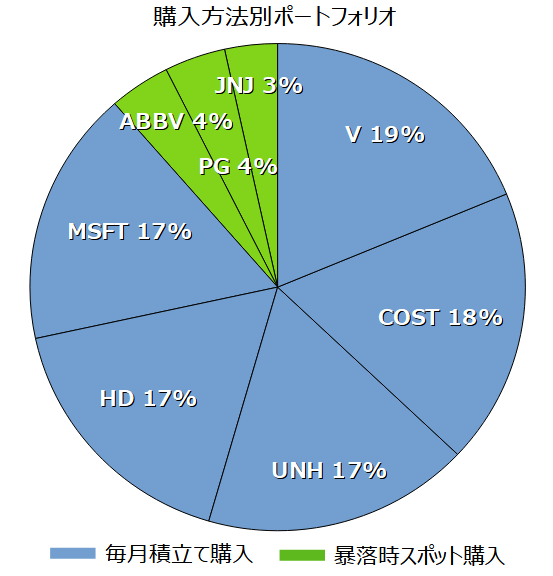

構成比率(ポートフォリオ)

米国連続増配株のポートフォリオは次の通りです。

「COST」、「HD」、「MSFT」、「UNH」、「V」の5銘柄は、毎月組入れ比率最低の銘柄を積立て購入している為、比率はほとんど変わりません。

残りの「ABBV」、「JNJ」、「PG」の3銘柄は、暴落時にスポット購入する予定なので、比率は低めになっています。

※’23年1月に銘柄入替をしています。銘柄の変更内容は’23/12の記事で紹介しています。

S&P500とのトータルリターンの比較

マイポートフォリオと、S&P500に連動するETFであるSPYとを比較しました。

銘柄入替をした2023年1月から2024年2月末までの期間で、配当再投資込みでの比較です。

2023年の中盤くらいまではS&P500に劣っていましたが、年末ごろの株価上昇でほぼ同等になり、2024年1月にSPYを上回っています。

今後もさらに株価の上昇をしつつ、配当金も増配で順調に増やしてくれることを期待しています。

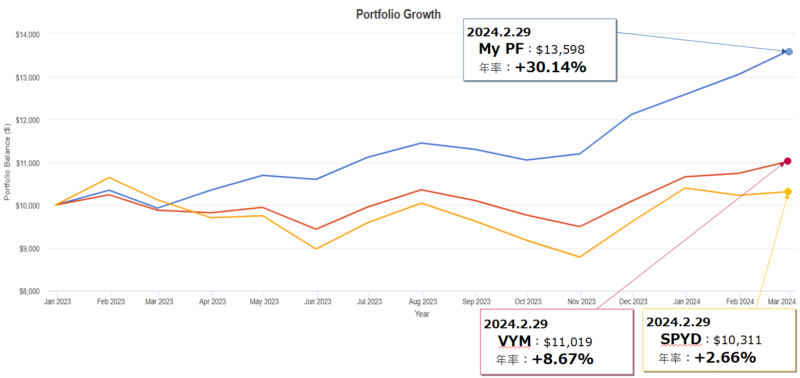

高配当ETFとのトータルリターンの比較

高配当ETFである「VYM」と「SPYD」よりも配当再投資込みで高いトータルリターンを得られています。

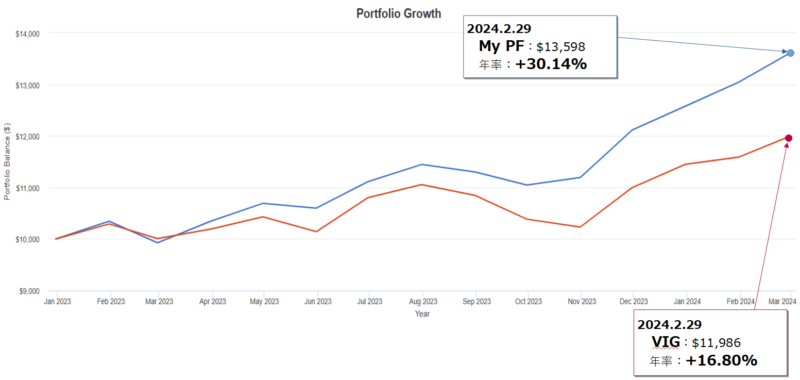

連続増配ETFとのトータルリターンの比較

連続増配ETFである「VIG」よりも配当再投資込みで高いトータルリターンを得られています。

結構含み益は大きいんだね!

配当金はどのくらいもらえてるの?

では続いて配当金の実績について紹介します

[2024年2月]配当実績

続いて配当金の実績を紹介します。

ここでは、

- 月別の配当金

- [2024年2月]配当金受け取り銘柄

- 年間配当金の推移

- 銘柄別配当金額

についてご紹介します。

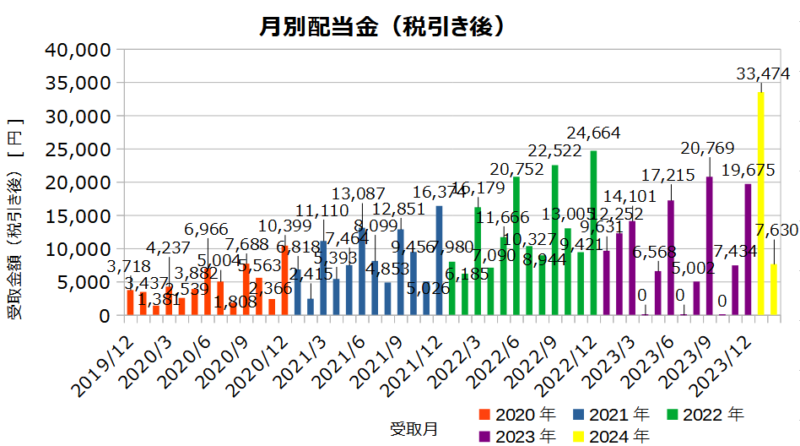

月別配当金

2024年2月の配当金実績は7,630円(税引き後)でした。

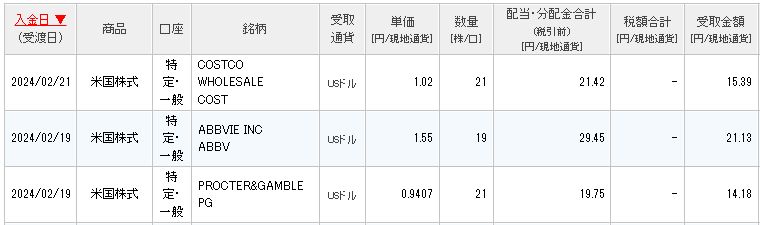

2024年2月は「コストコホールセール(COST)」、「アッヴィ(ABBV)」、「プロクター・アンド・ギャンブル(PG)」から配当を受け取りました。

配当金受取銘柄

2024年2月の配当金受取銘柄は以下の通りです。

前述の通り、2024年2月は3銘柄から配当金を受取りました。

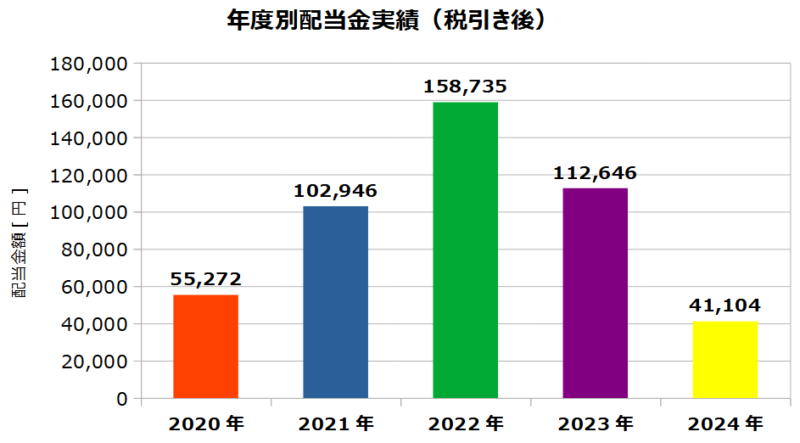

年間配当金の推移

年間別でみると2022年までは約5万円前後ずつ配当金が増加していました。

しかし2023年1月に銘柄を入れ替えて、配当利回りはやや低めの連続増配高成長株にシフトしたため、配当金額は2022年から2023年にかけて減少しています。

ただし、増配率は高くなったため、将来的に受け取る配当金に期待しています。

またこの配当金の数値はほぼ予想通りに増えていっています。

株価の予測は難しいですが、配当をしっかり維持してくれる優良企業を選んでいれば、配当金の将来の予測は比較的ズレが少なくできます。

詳細の予測が立てやすいのは、高配当株投資のメリットの一つです。

その他の配当金投資のメリット、デメリットはこちらの記事でまとめています。

[2024年2月]購入銘柄、運用ルール

2024年2月に購入した銘柄を紹介します。

購入銘柄

- ビザ(V)を合計6株:約26万円分

買い増ししました。

自分の口座

妻の口座

運用ルール

私は米国連続増配・高配当株ポートフォリオの銘柄を以下の2つのグループに層別して、それぞれルールを決めて運用しています。

2つのグループとは、「毎月積立てする高成長銘柄」と、「暴落時スポット買いする配当利回りが高い銘柄」に分けています。

「毎月積立てする高成長銘柄」のうち、組入比率最低銘柄を毎月月末に買い増ししています。

グループ分けを示すと以下のようになります。

上記のようにグループを分けてルールを変えることで、高成長銘柄の成長の取りこぼしを防ぎ、低成長高配当銘柄は配当利回りを最大化することが出来ると考えています。

正解はないですが、自分で考え実践しています

投資を始めてみたくなった!

でも何からどうやって始めたらいいの??

米国連続増配株投資の始め方

株式投資を始める場合、大きくは以下のような情報が必要になるかと思います。

- 投資の目標設定の考え方

- 株式投資方法の種類

- 個別株、ETF、投資信託の違い

- 投資国選定の考え方

- 証券口座の開設について

- 銘柄選定の考え方

- 投資元金確保の為の節約

- 銘柄の管理、勉強に便利なアプリ

- 外国税額控除のやり方

私は2019年に投資を始めて、最初は色んな本を読んだり、試しながらここまで投資を続けてきて、ある程度の資産を築くことができましたが、遠回りもしました。

以下の記事で、自分が投資を始めた時を振り返って、欲しかったような考え方、情報を出来る限り詳しくまとめましたので、これから投資を始めるみなさんに少しでも参考になれば嬉しいです。

まとめ

本記事では、米国連続増配株をメインに投資している私の実例として

- 米国連続増配株投資の利益

- 米国連続増配株投資の配当金

- 運用の考え方

- 米国連続増配株投資の始め方

を紹介しました。

投資をこれから始めようとしていたり、既に始めていても、他の人はどのくらい利益が出ているのかは気になりますよね。

私は2019年から投資を始め、2030年までに金融資産1億円を貯めてセミリタイアすることを目標に投資を続けています。

現在は資産形成中の為、株価上昇を狙い、連続増配によって成長した配当金を将来受け取る考えで投資をしています。

ただし、様々な投資方法があってどんな方法にもメリデメがあるので、みなさんの目的、目標に合った投資方法を選択してもらえたらと思っています。

その為に少しでも参考になればと投資の始め方の記事もまとめています。

これから投資を始める方、始めたての方、改めて考えなおしたいという方に少しでも参考になればと願っています。

最後までご覧頂きありがとうございました!

米国には優良な連続増配銘柄が多数あります。

以下の記事で銘柄を紹介しています。

コメント