モービルに

興味あり

米国のエクソンモービル(XOM)は配当金をどれくらいもらえるの?

株価は?業績は?詳しく知りたい!

こんな疑問にお答えする為、本記事ではエクソンモービル(XOM)について銘柄分析を行いました

エクソンモービル(XOM)は米国に拠点を持つ世界最大級の石油・ガス会社です。

配当による株主還元にも積極的で、連続増配は42年を記録し、米国配当貴族に名を連ねています。

- エクソンモービルの配当金情報(利回り、増配率、配当性向)

- エクソンモービルの株価情報(現状・S&P500との比較・高配当ETFとの比較・連続増配ETFとの比較)

- エクソンモービルの銘柄分析(基本情報、事業内容、業績)

- エクソンモービルの今後の見通し

私は2019年から米国株投資を実践しているブロガーです。

愛する米国連続増配・高配当株をメインに資産運用中です。

結論:[連続増配42年]エクソンモービル:XOMの配当,株価,銘柄分析と今後の見通し

まず最初に本記事でわかる結論からご紹介します。

<エクソンモービルの配当金情報>

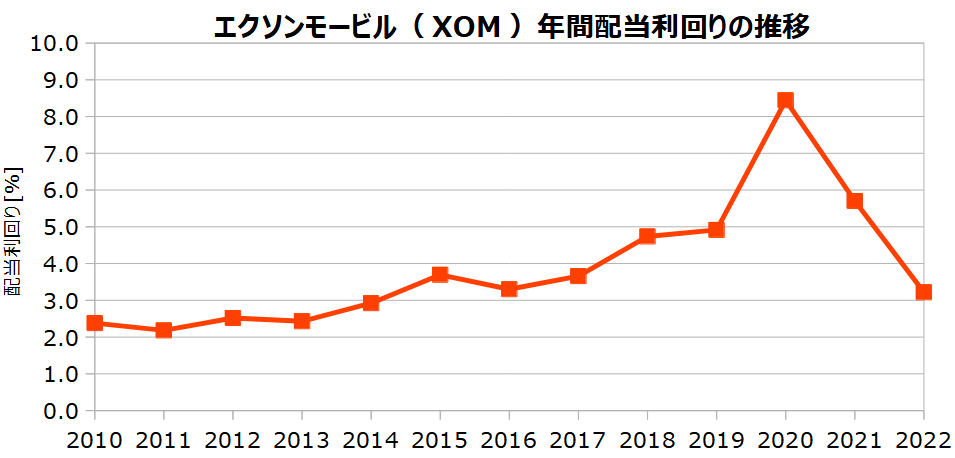

- 配当利回り:約2.0%~8.5%程度の水準で推移

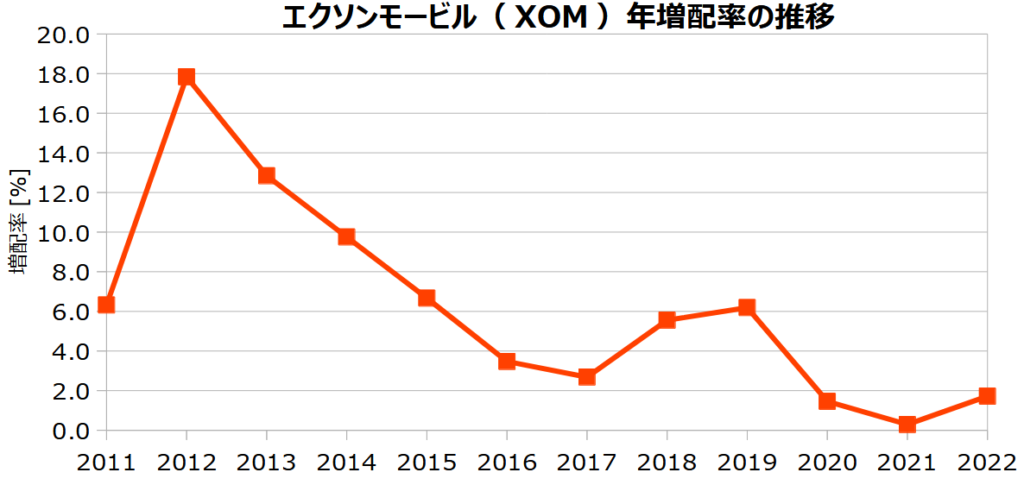

- 増配率:全体的に右肩下がりで推移

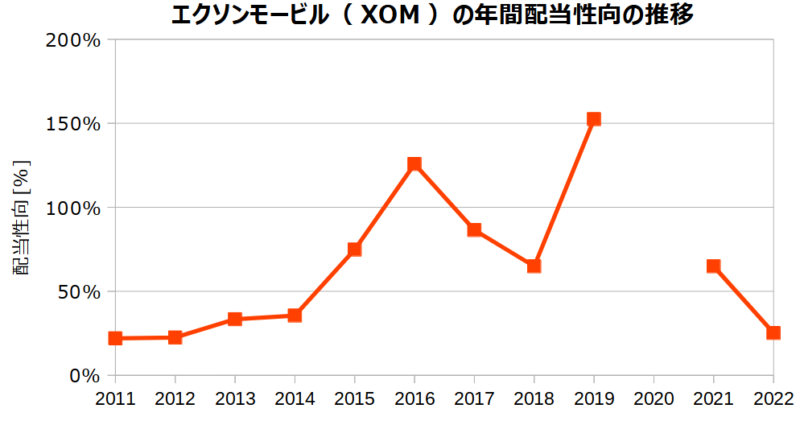

- 配当性向:ばらつきが大きいが、全体的に高めの水準で推移

<エクソンモービルの株価情報>

- 株価:コロナショック前の水準を突破し、最高値付近で推移

- トータルリターン:長期のS&P500、高配当ETFをやや上回り、連続増配ETFを下回る

<エクソンモービルの銘柄分析>

- 事業:世界最大級の石油・ガス会社

- 業績:’20年を底にして、’21年以降回復傾向

<エクソンモービルの今後の見通し>

- 原油価格の推移、世界的なカーボンニュートラルへの移行速度と、事業方針のマッチング次第

エクソンモービルは米国テキサス州に本社を置く世界最大級の石油・ガス会社です。

配当利回りはコロナショックで大幅に株価が下落した’20年を除くと、約3.0~6.0%程度の水準で推移しています。

また、増配率は全体的に右肩下がりで推移しているものの、42年もの長期にわたり連続増配を続けています。

’20年はコロナショックによる移動の制限、原油価格の下落で株価も大きく下げました。

しかしそれ以降の移動の再開、原油価格の上昇により株価は大幅に上昇し、S&P500、高配当ETFをやや上回るトータルリターンを残しています。

今後は原油価格の推移、世界的なカーボンニュートラルへの移行速度をどう予測するか、またその予測に対して事業方針がマッチングするかが重要なポイントになります。

ではこれ以降は、上記結論に対する詳細内容をご紹介します。

エクソンモービル:XOMの配当金情報

それでは早速、配当金に関する情報からご紹介します。

ここでは、

- 配当利回りの推移

- 配当額の推移

- 年増配率の推移

- 配当性向の推移

についてご紹介します。

XOMの配当利回りの推移

エクソンモービル(XOM)の2010年以降における年間配当利回りの推移です。

※年間配当利回り = 年間配当金 ÷ 年末株価 で計算しています

- 配当利回りは約2.0%~8.5%程度の水準で推移

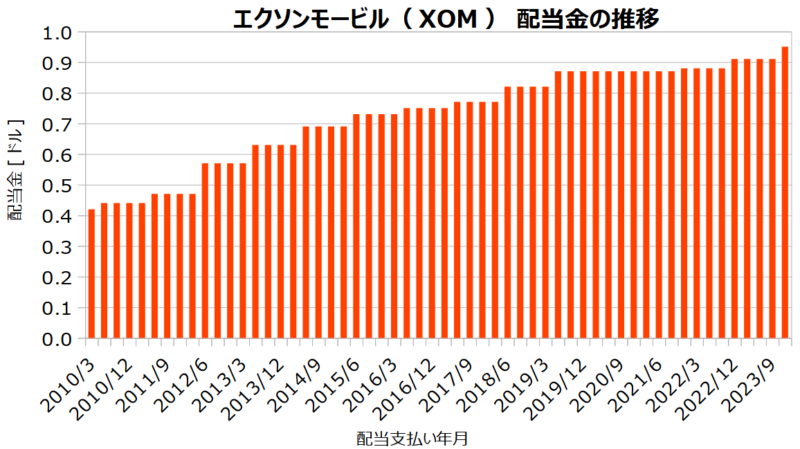

XOMの配当額の推移

エクソンモービル(XOM)の2010年以降における配当額の数値及び推移です。

- 配当額は直近は鈍化傾向だが、全体的に増加傾向

XOMの増配率の推移

エクソンモービル(XOM)の2011年以降における年間増配率の数値及び推移です。

- 全体的に右肩下がりで推移

- コロナショック後も年間増配は維持

XOMの配当性向の推移

エクソンモービル(XOM)の2010年以降における年間配当性向の数値及び推移です。

※配当性向 = 年度毎の(1株当たり配当金÷1株当たり調整後希薄化EPS)×100 で計

- 全体的に高めの水準で推移

- ’20年はEPSがマイナスの為、配当性向は計算できず

モービルに

興味あり

利回りは高いけど、配当性向が高くて心配。。。

株価はどうかな?

では株価関係の情報についてご紹介します

エクソンモービル:XOMの株価情報

ここでは

- 株価

- S&P500とのトータルリターンの比較

- 高配当ETFとのトータルリターンの比較

- 連続増配ETFとのトータルリターンの比較

についてご紹介します。

XOMの株価

エクソンモービル(XOM)の週足リアルタイムチャートです。

※チャートを操作することで表示期間等の変更も可能です。

- コロナショック前の水準を突破し、最高値付近で推移

XOMとS&P500とのトータルリターンの比較

エクソンモービル(XOM)と、S&P500に連動するETFであるSPYとを比較しました。

2001年以降から2023年9月末までの期間で、配当再投資込みでの比較です。

- 長期におけるトータルリターンで市場平均のS&P500をやや上回る

- 2021年以降の急激な株価の上昇が要因

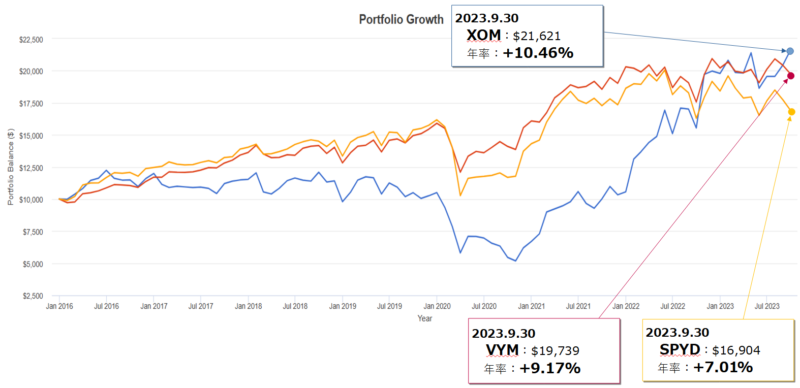

XOMと高配当ETFとのトータルリターンの比較

エクソンモービル(XOM)と、高配当ETFであるVYM、SPYDとを比較しました。

SPYDが設定された’15年以降の比較です。

- 高配当ETFのVYM、SPYDに対しトータルリターンで上回る

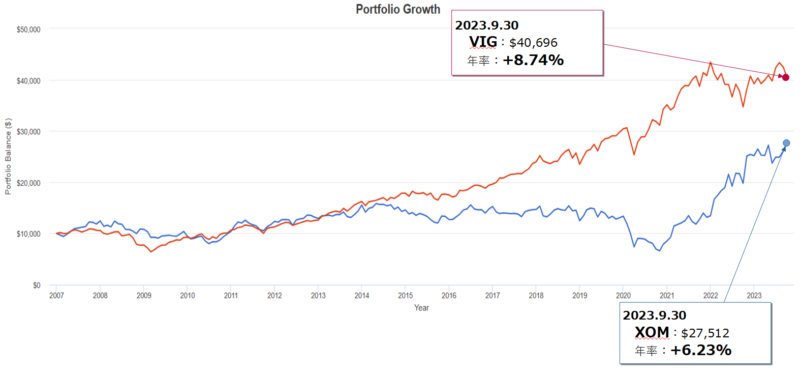

XOMと連続増配ETFとのトータルリターンの比較

エクソンモービル(XOM)と、連続増配ETFであるVIGとを比較しました。

VIGが設定された’06年以降からの比較です。

- 連続増配ETFのVIGに対しトータルリターンで下回る

モービルに

興味あり

S&P500、SPYDよりいい成績なんだね!

んな会社なの?

では銘柄に関する情報についてご紹介します

エクソンモービル:XOMの銘柄分析

ここでは

- 基本的な情報

- 事業内容

- 業績

についてご紹介します。

XOMの基本情報

エクソンモービル(XOM)の基本的な情報です。

| ティッカー(正式名称) | XOM(エクソンモービル) |

| 本社所在地 | 米国テキサス州アービングラスコリナス |

| 設立日 | 1999年 |

| 従業員数 | 約7万人 |

| セクター | エネルギー |

| 配当時期(支払い月) | 年4回(3/6/9/12月) |

| 株価 | 105.55 ドル※ |

| 配当利回り | 3.53 %※ |

| 連続増配年数 | 42年 |

| 採用指数 | S&P500 |

エクソンモービルはエネルギーセクターの大型銘柄です。

連続増配年数は42年にわたります。

XOMの主な事業内容

エクソンモービル(XOM)の主力事業は以下の通りです。

- 川上事業

エネルギー資源の探鉱、生産

- 川下事業

石油、ガスの輸送、精製、販売

- ケミカル

包装資材やペットボトルから自動車バンパー、合成ゴム、溶剤等、石油化学製品の素材製造

エクソンモービルはエネルギー資源の探鉱・生産、輸送、精製、販売までの事業を垂直統合で一括で行っています。

さらにケミカル分野では、あらゆる石油素材をベースとした製品の素材製造を行っており、「移動」、「石油製品」という様々な分野で生活の一部になっている事業を展開しています。

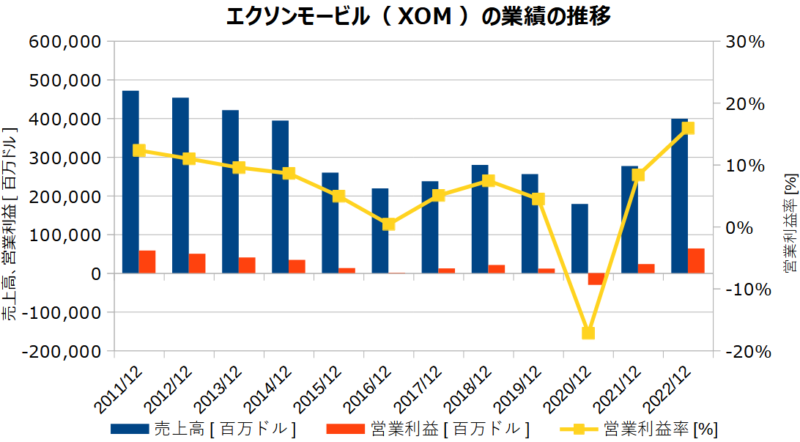

XOMの業績(売上高、営業利益、営業利益率)

エクソンモービル(XOM)の業績の推移は以下の通りです。

- ’20年はコロナショックによる移動の制限の為、大幅な減収減益

- ’21年、’22年はコロナショックの落ち着きによる移動の再開、原油価格の高騰等により、業績は大きく回復

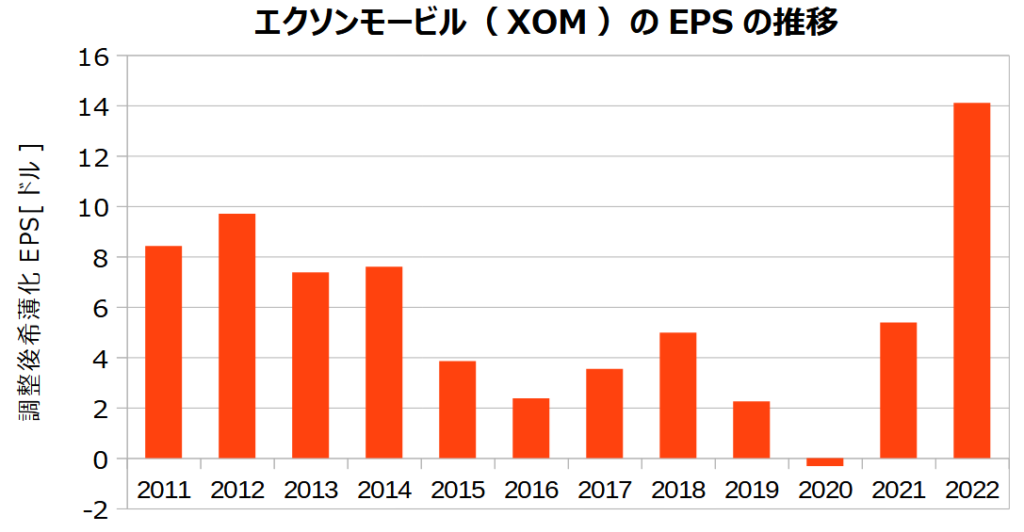

XOMのEPS(1株当たり利益)

エクソンモービル(XOM)のEPSの推移は以下の通りです。

※EPS = 調整後希薄化EPS を使用

- ’20年は大幅な減少

- 全体的にばらつき大

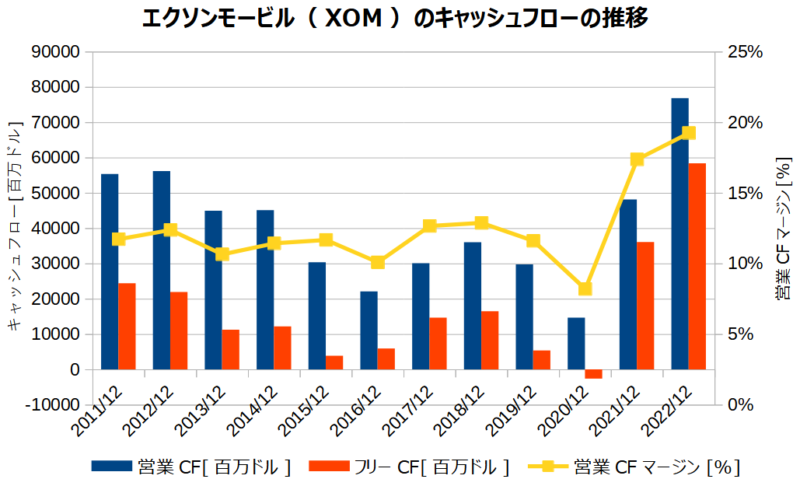

XOMのキャッシュフロー(営業CF、フリーCF、営業CFマージン)

エクソンモービル(XOM)のキャッシュフローの推移は以下の通りです。

※営業CFマージン = 営業CF ÷ 売上高

- ’20年を底にして、’21年以降回復傾向

モービルに

興味あり

業績は波が大きいけど、最近は調子がいいね!

今後はどうなるのかな?

では今後の見通しについて紹介します

エクソンモービル:XOMの今後の見通し

エクソンモービルの今後の見通しを語る上では、事業に大きく影響する

- 「原油価格」の推移

- 「世界的なカーボンニュートラル」への移行

についてまずご説明する必要があります。

一つずつご説明します。

「原油価格」の推移

前述の事業内容からわかるように、エクソンモービルの業績は「原油価格」に大きく依存します。

その原油先物価格の直近5年の推移は以下です。

- コロナショックによる移動の制限、工場稼働の低下:原油需要減

- コロナからの回復による移動、生産の回復:原油需要回復

- ロシアのウクライナ侵攻によるエネルギー危機:エネルギー供給量不足懸念

もちろんこの間にも様々な政治的含む要因はありましたが、大きくは3つのポイントで原油価格が上下しています。

続いてエクソンモービルの直近5年の株価推移は以下です。

上記を見て頂くと、原油価格の上下とエクソンモービルの株価、業績はほぼ連動している状態がわかるかと思います。

ただし原油価格だけではなく、「世界的なカーボンニュートラル」への移行もエクソンモービルに大きく影響しています。

「世界的なカーボンニュートラル」への移行

「世界的なカーボンニュートラル」への移行の加速は、まさにコロナショックを起点に始まりました。

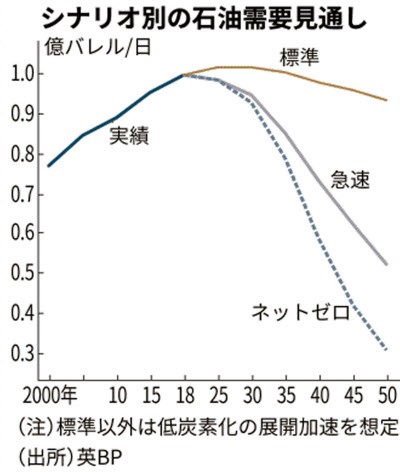

以下は2050年までの石油需要の予測を示したグラフです。

上記グラフを見ると、’30年頃がピーク予測だった石油需要の「標準」予測に対し、さらに早くピークアウトする予測も示されています。

新型コロナウイルスによる行動様式の変化、環境政策や技術開発のスピード次第ということです。

’20年から’21年にかけて、日本も含め各国で次々に脱炭素に向けた大きな目標、政策が打ち出されています。

これらの予測/政策に加え「物言う株主」であるエンジン・ナンバーワンから選出された役員の影響等も受けエクソンモービルも大きく経営シナリオを見直す必要性に迫られました。

その結果、2022年1月にエクソンモービルは「2050年でカーボンニュートラル(温暖化ガス排出実質ゼロ)を目指す」と宣言しました。

今後の見通し

上記のこれまでの経緯から、今後のエクソンモービルの見通しは大きく分けて以下3通りの予測が立てられます。

1.カーボンニュートラルが現在の予測よりペースダウン

⇒ 化石燃料への需要が増加し、エクソンモービルの利益は増加/株価、配当も増加

2.カーボンニュートラルは予測通り加速して推進 / エクソンモービルも脱炭素を加速させ、新たなビジネスモデル、収益を確保

⇒ 利益増加/株価、配当も増加

3.カーボンニュートラルは予測通り加速して推進 / エクソンモービルはうまく対応出来ず

⇒ 利益減少/株価、配当も減少

将来は誰にもわかりませんが、程度の違いはあれど必ず上記1~3のどれかに収束します。

投資をする際には、こういった外部要因のシナリオを自分なりに予測を立てて、その予測に沿った投資対象に投資をすることが必要だと考えます。

まとめ

本記事では、

- エクソンモービルの配当金情報(利回り、増配率、配当性向)

- エクソンモービルの株価情報(現状・S&P500との比較・高配当ETFとの比較・連続増配ETFとの比較)

- エクソンモービルの銘柄分析(基本情報、事業内容、業績)

- エクソンモービルの今後の見通し

について解説しました。

<エクソンモービルの配当金情報>

- 配当利回り:約2.0%~8.5%程度の水準で推移

- 増配率:全体的に右肩下がりで推移

- 配当性向:ばらつきが大きいが、全体的に高めの水準で推移

<エクソンモービルの株価情報>

- 株価:コロナショック前の水準を突破し、最高値付近で推移

- トータルリターン:長期のS&P500、高配当ETFをやや上回り、連続増配ETFを下回る

<エクソンモービルの銘柄分析>

- 事業:世界最大級の石油・ガス会社

- 業績:’20年を底にして、’21年以降回復傾向

<エクソンモービルの今後の見通し>

- 原油価格の推移、世界的なカーボンニュートラルへの移行速度と、事業方針のマッチング次第

エクソンモービルは米国テキサス州に本社を置く世界最大級の石油・ガス会社です。

配当利回りはコロナショックで大幅に株価が下落した’20年を除くと、約3.0~6.0%程度の水準で推移しています。

また、増配率は全体的に右肩下がりで推移しているものの、42年もの長期にわたり連続増配を続けています。

’20年はコロナショックによる移動の制限、原油価格の下落で株価も大きく下げました。

しかしそれ以降の移動の再開、原油価格の上昇により株価は大幅に上昇し、S&P500、高配当ETFをやや上回るトータルリターンを残しています。

今後は原油価格の推移、世界的なカーボンニュートラルへの移行速度をどう予測するか、またその予測に対して事業方針がマッチングするかが重要なポイントになります。

皆さんの投資目的に合った銘柄選定に、少しでも参考になれば嬉しいです。

最後までご覧頂きありがとうございました!

さらに深く、様々な米国株の銘柄分析、情報収集、銘柄の管理をするなら、米国株アプリの活用が効果的です。

また、配当王、配当貴族といった米国の連続増配銘柄を以下の記事でまとめていますので良ければ参考にしてみてください。

同じエネルギーセクターの「シェブロン」も紹介しています。

コメント