興味あり

米国のスリーエム(MMM)は配当金をどれくらいもらえるの?

株価は?業績は?詳しく知りたい!

こんな疑問にお答えする為、本記事ではスリーエム(MMM)について銘柄分析を行いました

スリーエム(MMM)はアメリカに拠点を持つ、資本財セクターを代表する大型銘柄です。

連続増配は66年で、「配当王」という50年以上連続増配を続ける銘柄の一つに数えられています。

- スリーエムの配当金情報(利回り、増配率、配当性向)

- スリーエムの株価情報(現状・S&P500との比較・高配当ETFとの比較・連続増配ETFとの比較)

- スリーエムの銘柄分析(基本情報、事業内容、業績)

- スリーエムの今後の見通し

私は2019年から米国株投資を実践しているブロガーです。

愛する米国連続増配・高配当株をメインに資産運用中です。

結論:[連続増配66年]スリーエム:MMMの配当,株価,今後の見通し

まず最初に本記事でわかる結論からご紹介します。

<スリーエムの配当金情報>

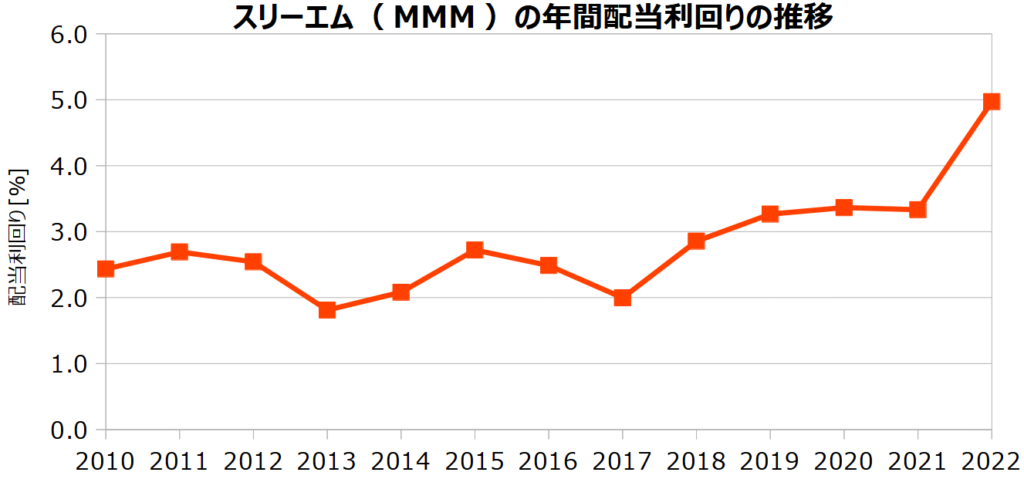

- 利回り:約2%~5%の水準で推移

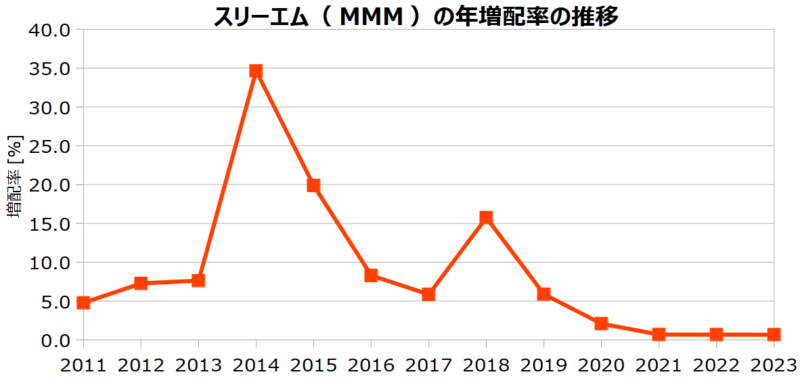

- 増配率:年毎の変動は大きいが、近年は1%以下の低い水準で推移

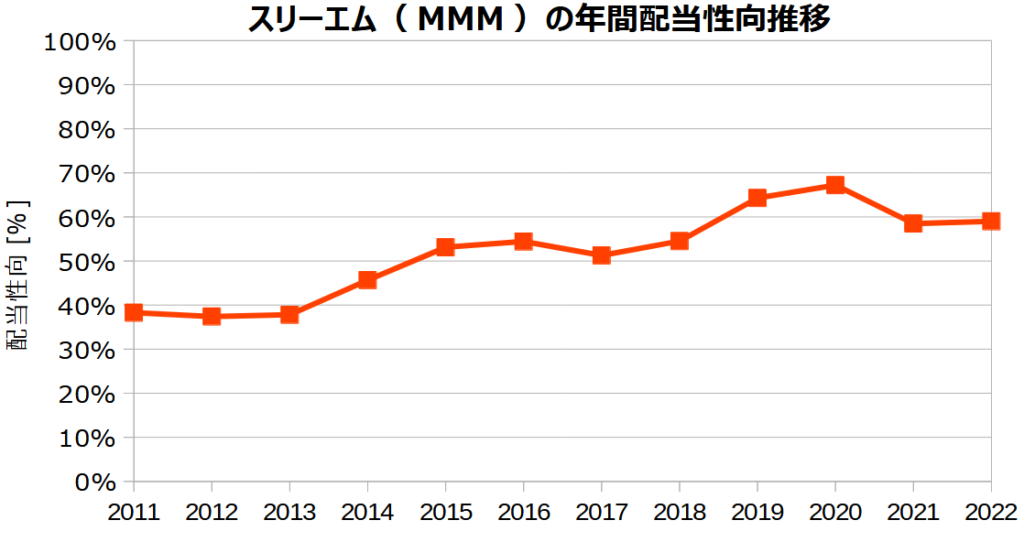

- 配当性向:約40~70%程度の水準でやや増加傾向で推移

<スリーエムの株価情報>

- 株価:’21年中ごろから大きく下落傾向

- トータルリターン:S&P500、高配当ETF、連続増配ETFを下回る

<スリーエムの銘柄分析>

- 事業:ポストイット~ヘルスケア製品まで非常に幅広い分野の製品を展開する企業

- 業績:売上高、営業利益ともほぼ横ばい~やや上昇で推移

<スリーエムの今後の見通し>

- 今後も多角的な事業展開、先進国の高齢化によるヘルスケア市場の需要増加により、緩やかながら長期では成長に期待するが、訴訟問題などに注意

スリーエムは米国ミネソタ州に本社を置く消費者向け製品を幅広く展開する多角経営企業です。

日本ではポストイットで一般的に知られていますね。

66年もの超長期にわたり続けている連続増配が魅力です。

近年株価は下落傾向で、その為に利回りは上昇し、トータルリターンはS&P500、高配当ETF、連続増配ETFを下回っています。

今後は多角的な事業展開、先進国の高齢化によるヘルスケア市場の需要増加により、緩やかながらも長期で見ると成長が期待されます。

ただし以下のような点には注意が必要です。

- スリーエムは中国との取引も多いため、中国の景気動向、政策の変化

- 複数の訴訟の支払い発生、及び訴訟が継続している点

ではこれ以降は、上記結論に対する詳細内容をご紹介します。

スリーエム:MMMの配当金情報

それでは早速、配当金に関する情報からご紹介します。

ここでは、

- 配当利回りの推移

- 配当額の推移

- 年増配率の推移

- 配当性向の推移

についてご紹介します。

MMMの配当利回りの推移

スリーエム(MMM)の2010年以降における年間配当利回りの推移です。

※年間配当利回り = 年間配当金 ÷ 年末株価 で計算しています

- 配当利回りは約2%~5%の水準で推移

- 近年配当利回りは上昇(後述の株価下落が要因)

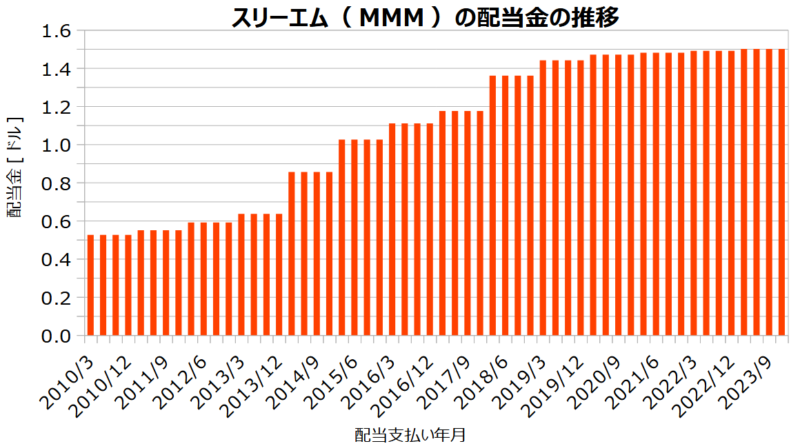

MMMの配当額の推移

スリーエム(MMM)の2010年以降における配当額の数値及び推移です。

- 配当額は全体的に右肩上がりで増加傾向だが、近年増加ペースは鈍化

MMMの増配率の推移

スリーエム(MMM)の2011年以降における年間増配率の数値及び推移です。

- 増配率は年毎の変動は大きいが、近年は1%以下の低い水準で推移

MMMの配当性向の推移

スリーエム(MMM)の2010年以降における年間配当性向の数値及び推移です。

※配当性向 = 年度毎の(1株当たり配当金÷1株当たり調整後希薄化EPS)×100 で計

- 配当性向は約40~70%程度の水準でやや増加傾向で推移

興味あり

利回りは高めだけど、増配率は下がってきてるね

株価はどうかな?

では株価関係の情報についてご紹介します

スリーエム:MMMの株価情報

ここでは

- 株価

- S&P500とのトータルリターンの比較

- 高配当ETFとのトータルリターンの比較

- 連続増配ETFとのトータルリターンの比較

についてご紹介します。

MMMの株価

スリーエム(MMM)の週足リアルタイムチャートです。

※チャートを操作することで表示期間等の変更も可能です。

- 株価は’21年中ごろから大きく下落傾向

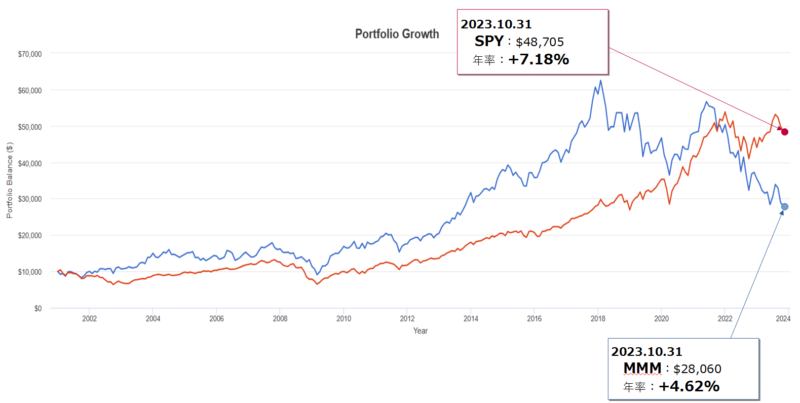

MMMとS&P500とのトータルリターンの比較

スリーエム(MMM)と、S&P500に連動するETFであるSPYとを比較しました。

2001年以降から2023年10月末までの期間で、配当再投資込みでの比較です。

- 市場平均のS&P500に連動したSPYに対してトータルリターンで下回る

- 2018年頃まではS&P500を大幅に上回るが、’21年頃からの下落で差がつく

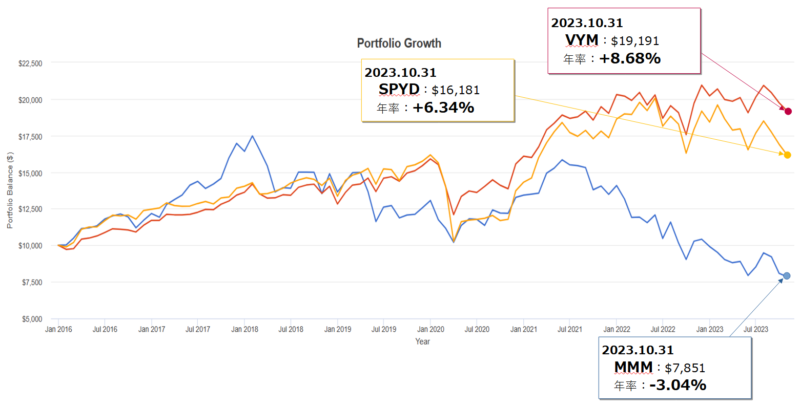

MMMと高配当ETFとのトータルリターンの比較

スリーエム(MMM)と、高配当ETFであるVYM、SPYDとを比較しました。

SPYDが設定された’15年以降の比較です。

- 高配当ETFのVYM、SPYDに対しトータルリターンで下回る

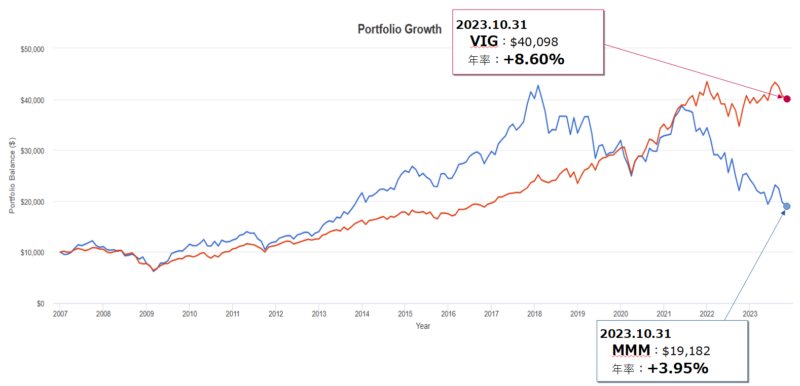

MMMと連続増配ETFとのトータルリターンの比較

スリーエム(MMM)と、連続増配ETFであるVIGとを比較しました。

VIGが設定された’08年以降からの比較です。

- 連続増配ETFのVIGに対しトータルリターンで下回る

S&P500、高配当ETF、連続増配ETFよりリターンは悪いんだね。。。

特に最近はだいぶ下がってるね。。。

どんな会社なの?

では事業内容、業績についてご紹介します。

スリーエム:MMMの銘柄分析

ここでは

- 基本的な情報

- 事業内容

- 業績

についてご紹介します。

MMMの基本情報

スリーエム(MMM)の基本的な情報です。

| ティッカー(正式名称) | MMM(スリーエム) |

| 本社所在地 | 米国ミネソタ州セントポール |

| 設立日 | 1902年 |

| 従業員数 | 約9.5万人 |

| セクター | 資本財 |

| 配当時期(支払い月) | 年4回(3/6/9/12月) |

| 株価 | 97.07 ドル※ |

| 配当利回り | 6.25 %※ |

| 連続増配年数 | 66年 |

| 採用指数 | NYダウ、S&P500 |

スリーエムは資本財セクターの大型銘柄です。

連続増配年数は66年にわたります。

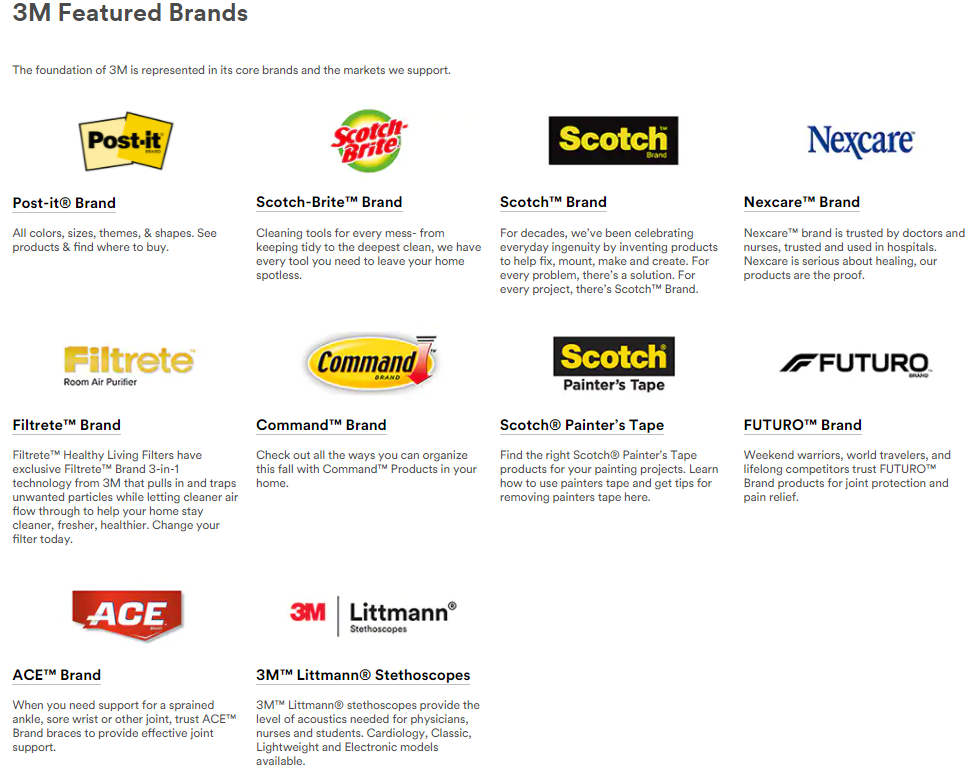

MMMの主な事業内容

スリーエム(MMM)の主力商品は以下の通りです。

- セーフティ&産業セグメント

個人用保護具、工業用接着剤・テープ等

- 輸送&エレクトロニクスセグメント

自動車関連、電子機器用材料、先端材料分野等

- ヘルスケアセグメント

医療現場向け製品、オーラルケア等

- コンシューマーセグメント

ポストイット、スコッチテープ等

上記の通り、スリーエムは非常に幅広い分野の製品を展開しています。

みなさんが直接触れる馴染みがある商品としてはポストイットやスコッチ等が挙げられると思いますが、ヘルスケア~自動車関連等多岐に渡ります。

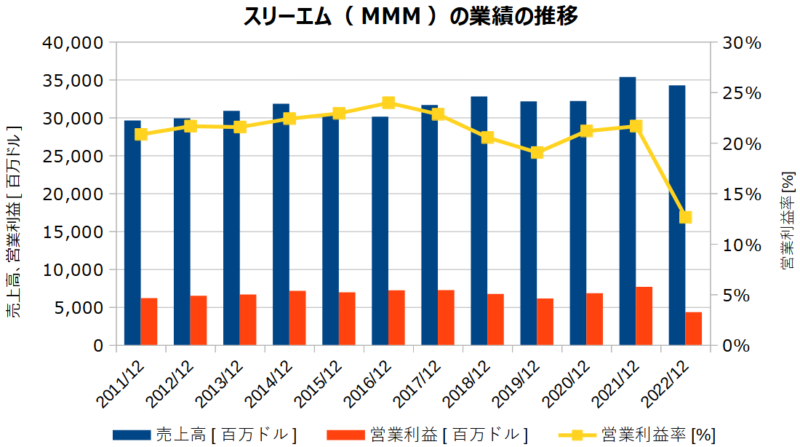

MMMの業績(売上高、営業利益、営業利益率)

スリーエム(MMM)の業績の推移は以下の通りです。

- 全体的にほぼ横ばい~やや上昇で推移

- 営業利益率は20%前後で推移し高収益だが、2022年に下落

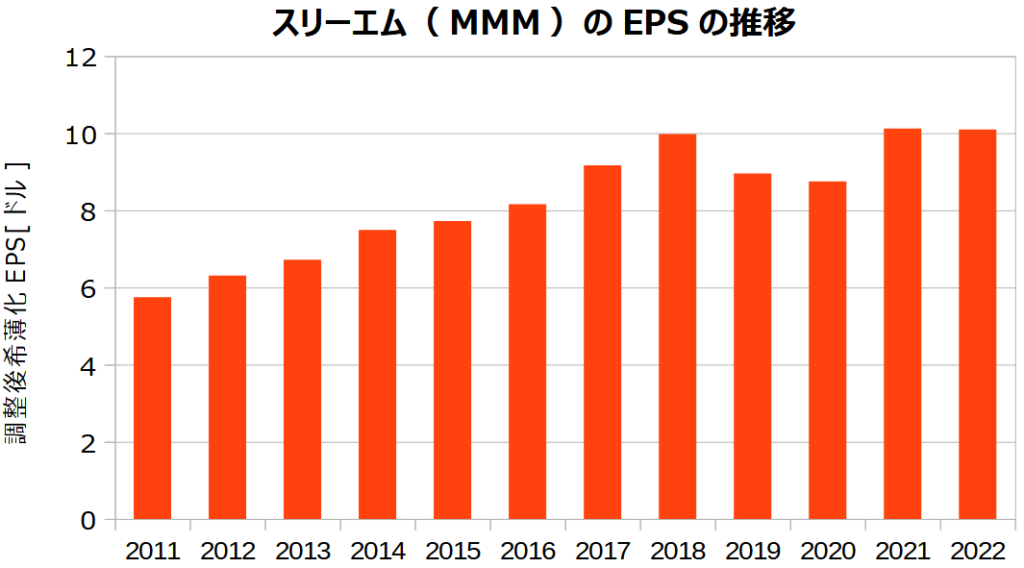

MMMのEPS(1株当たり利益)

スリーエム(MMM)のEPSの推移は以下の通りです。

※EPS = 調整後希薄化EPS を使用

- ’18年頃までは右肩上がりで順調に増加傾向だが、近年停滞傾向

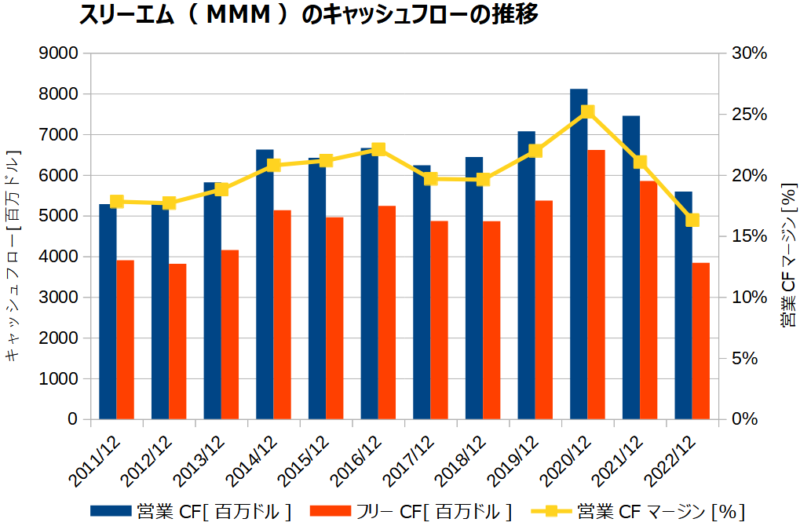

MMMのキャッシュフロー(営業CF、フリーCF、営業CFマージン)

スリーエム(MMM)のキャッシュフローの推移は以下の通りです。

※営業CFマージン = 営業CF ÷ 売上高

- 営業CF、フリーCF、営業CFマージン全て2020年まではやや増加傾向だが、’20年以降下落

MMMに

興味あり

利益率は高いけど、最近はあまり成長していないね

今後はどうなるのかな?

では今後の見通しについて紹介します

スリーエム:MMMの今後の見通し

スリーエムは主に以下の理由から、今後も緩やかながらも成長が期待できると考えられます。

- 様々な需要、リスクに対応できる多角的な事業展開、製品群

- 先進国の高齢化によるヘルスケア市場の需要増加

前述の通り、スリーエムは非常に幅広い事業、製品を展開しています。

実際にコロナショックの際は他の銘柄と同様に株価は暴落しましたが、その後マスク需要拡大によりヘルスケアセグメントの売り上げが増加し、株価も回復しています。

このように多角的に製品を展開していることにより、緩やかながらも安定した成長が今後も期待できると考えられます。

また高齢化が進む社会で、ヘルスケア市場の需要は増加していきます。

ただし以下のような点には注意が必要です。

- スリーエムは中国との取引も多いため、中国の景気動向、政策の変化

- 複数の訴訟の支払い発生、及び訴訟が継続している点

特に訴訟に関しては、既に軍事用耳栓など、60億ドル規模での支払い義務が確定している案件もあります。

まとめ

本記事では、

- スリーエムの配当金情報(利回り、増配率、配当性向)

- スリーエムの株価情報(現状・S&P500との比較・高配当ETFとの比較・連続増配ETFとの比較)

- スリーエムの銘柄分析(基本情報、事業内容、業績)

- スリーエムの今後の見通し

について解説しました。

<スリーエムの配当金情報>

- 利回り:約2%~5%の水準で推移

- 増配率:年毎の変動は大きいが、近年は1%以下の低い水準で推移

- 配当性向:約40~70%程度の水準でやや増加傾向で推移

<スリーエムの株価情報>

- 株価:’21年中ごろから大きく下落傾向

- トータルリターン:S&P500、高配当ETF、連続増配ETFを下回る

<スリーエムの銘柄分析>

- 事業:ポストイット~ヘルスケア製品まで非常に幅広い分野の製品を展開する企業

- 業績:売上高、営業利益ともほぼ横ばい~やや上昇で推移

<スリーエムの今後の見通し>

- 今後も多角的な事業展開、先進国の高齢化によるヘルスケア市場の需要増加により、緩やかながら長期では成長に期待するが、訴訟問題などに注意

スリーエムは米国ミネソタ州に本社を置く消費者向け製品を幅広く展開する多角経営企業です。

日本ではポストイットで一般的に知られていますね。

66年もの超長期にわたり続けている連続増配が魅力です。

近年株価は下落傾向で、その為に利回りは上昇し、トータルリターンはS&P500、高配当ETF、連続増配ETFを下回っています。

今後は多角的な事業展開、先進国の高齢化によるヘルスケア市場の需要増加により、緩やかながらも長期で見ると成長が期待されます。

ただし以下のような点には注意が必要です。

- スリーエムは中国との取引も多いため、中国の景気動向、政策の変化

- 複数の訴訟の支払い発生、及び訴訟が継続している点

皆さんの投資目的に合った銘柄選定に、少しでも参考になれば嬉しいです。

最後までご覧頂きありがとうございました!

さらに深く、様々な米国株の銘柄分析、情報収集、銘柄の管理をするなら、米国株アプリの活用が効果的です。

また、配当王、配当貴族といった米国の連続増配銘柄を以下の記事でまとめていますので良ければ参考にしてみてください。

同じ資本財セクターの「キャタピラー(CAT)」、「ロッキード・マーチン(LMT)」、「ユニオン・パシフィック(UNP)」も紹介しています。

コメント